——2016年PTA期货年度策略报告

【报告要点】

2015年PTA期货整体走势跟随油价冲高回落,下半年受到PTA装置检修以及强势石脑油阻碍成本传导的支撑表现抗跌,PX环节供需整体比较平稳。

2015年进东石化破产以及腾龙芳烃爆炸对PTA行业中短期格局产生明显利多影响,2016年随着腾龙芳烃被中石化[微博]收购重启以及配套翔鹭石化450万吨TA装置重启,PTA以及PX环节的供应压力将加大。

2016年,国内外均有PX和PTA新建产能投产,聚酯环节产能扩张高峰告一段落,步入存量产能博弈时代,总体需求平稳,对PTA行情影响较小。

2016年PTA产业链仍将演绎现金流高-工厂负荷提升-供大于求-现金流下滑-行业停车检修去库存的循环,在PTA存量产能足以满足下游旺季需求的格局下,PTA期货的运行主线仍是成本定价,供需定价的时代仍需经受漫长等待。

在腾龙芳烃、翔鹭石化未重启以及新建PTA产能投产之前,PTA相对其他化工品仍有望保持相对强势。

【年度展望】

整个2016年,在原料端石脑油-PX现金流挤压以及自身供应压力挤压利润格局下,PTA市场价格的交投重心会进一步下行。其中油价的涨跌会阻碍或加速PTA向下拓展空间,PTA期货指数极限运行区间在3500-4900,基准运行价格中枢在4200元/吨一线。

风险点:在于OPEC减产以及地缘政治风险带动油价超预期上涨。

一、2015年PTA期货行情回顾

图表 1:2015年PTA期货行情走势

图表来源:文华财经、东吴期货研究所

2015年,PTA期货走势可分为四个阶段:

第一阶段(1-4月初低位震荡):此阶段PX和PTA均处于供大于求的过程中,PTA期货整体表现偏弱,在1月30日原油价格见底反弹带动下快速走高,交割库库容短缺使得市场存在一定逼仓预期,随后交割库扩容有效缓解市场担忧,PTA期货在油价震荡回落以及巨量仓卑压力下快速下探,4月初PTA期货指数最低下跌至4566元/吨,期间国内第四大PTA工厂进东石化宣布破产对行情提振作用有限。

第二阶段(4月至5月初快速反弹):清明节日期间,腾龙芳烃160万吨PX装置受爆炸影响全线关停,下游配套的翔鹭石化450万吨PTA产能也同步关停。PTA期货在PX以及PTA供应双收缩影响下快速上涨,PTA期货指数最高上触至5628元/吨,此阶段原油价格同步反弹近20%以及下游聚酯需求旺季等因素均对此波上涨行情起到推动作用。

第三阶段(5月至7月初的快速回落)5月5日,原油价格受OPEC连续增产影响见顶回落,亚洲地区检修的PX装置陆续重启,而经过4月份原料大涨集中补货后,聚酯及终端织造对原料的需求逐渐转弱,PX进入挤压利润阶段,这带动PTA成本重心逐渐下移。6月初期价在逸盛海南200万吨装置检修带动下继续反弹,但该装置提前重启以及翔鹭石化装置重启预期施压期价,其中国内A股的连续两轮暴跌对PTA期货的下跌起到了催化剂作用,PTA期货指数最低下探至4382元/吨。

第四阶段(7月初至12月初的区间震荡)6月底的股灾带动期货暴跌使得TA工厂现金流大幅恶化,为了应对现金流危机,以逸盛为首的国内PTA工厂集体制定了停车检修计划并于7月下旬陆续实施,PTA经历了4个月的缓慢去库存阶段,且翔鹭石化上游腾龙芳烃被中石化洽谈收购,并宣布取消11-12月份合约货供应,此时的逸盛如虎添翼,在现货市场高价托市操作如鱼得水,PTA期货也相对抗跌,成本的大幅下滑多转化为加工利润。

二、PX-PTA-PET 产业链供需分析

(一)PET 及终端市场分析

1、终端纺织服装消费进入中低速增长时代

2015 年1-10 月份,我国纺织服装出口额为2349.76 亿美元,同比下滑5.41%,纺织服装出口增速为2008年金融危机以来首次年度负增长。1-10 月份,我国规模以上企业服装鞋帽零售额为10596 亿元,同比增长10.18%,较去年同期10.6%的增速小幅下滑。整体来看纺织服装出口和内销增速已随着中国经济速度换挡而大幅放缓。

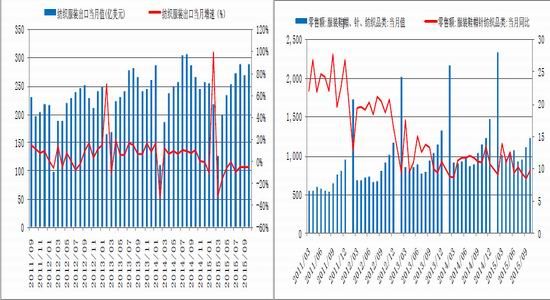

图表2:中国纺织服装出口额及增速 图表3:中国纺织服装零售额及增速

资料来源:东吴期货研究所

2、聚酯产能扩张高峰已过,产量保持低速增长

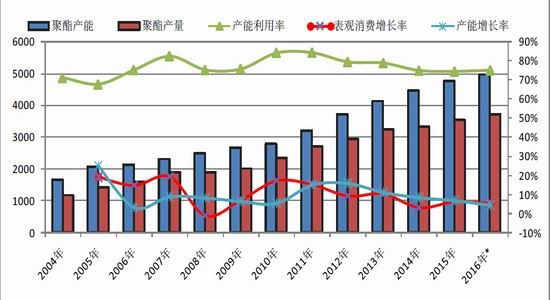

图表4:中国聚酯产能、产量及表观消费增长走势图

资料来源:东吴期货研究所

2012 年是我国聚酯产能扩张顶峰,随后扩能放缓,2013-15 我国聚酯产能增长率分别放缓至11%、8.23%和6.71%,截止2015 年底我国聚酯产能增加298 万吨至4741 万吨水平。1-11 月份我国聚酯产量为3227 万吨,较去年同期增长7.27%,主要原因是去年的基数较低。2016 年我国聚酯产能扩张力度将进一步放缓,粗略估计在200 万吨左右。实际上聚酯行业作为本轮PTA 产业链扩张的急先锋,承受的上下游压力最大,自2012 年起已相继有浙江化纤联合、江苏三鑫、以及太仓明辉等累计近200 万吨聚酯产能破产清算,目前已走出产能无序扩张的时代,进入存量产能博弈期。

3、聚酯库存中等偏高,现金流较差

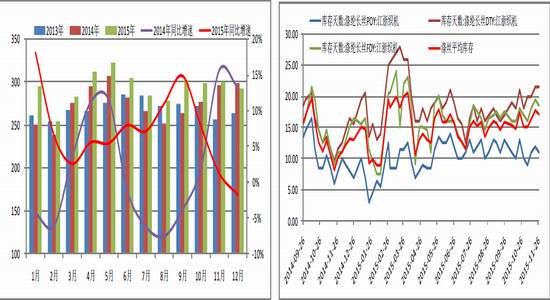

图表5:聚酯月度产量走势图 图表6:聚酯库存走势图

图表7:聚酯环节价格走势图 图表8:聚酯各品种利润走势图

数据来源:Wind 资讯、东吴期货研究所

截止11 月底,国内聚酯长丝库存平均在17 天,涤纶短纤主流库存在20 天附近,聚酯环节整体库存中等偏上。今年以来,我国聚酯涤纶纤维和瓶片价格整体呈现冲高回落走势,聚酯平均生产利润在8-9 月份出现高点,随后一路下行,截止11 月底,聚酯环节平均生产亏损幅度达到150 元/吨,POY 环节生产亏损达到500-600 元/吨。

后期来看,随着聚酯生产亏损以及库存小幅积累,预计春节前,聚酯环节开工率有小幅下滑预期,进而对TA需求构成一定拖累。2016 年,我国聚酯产能扩张力度进一步收窄,主要处于存量产能博弈阶段,聚酯产量增速有望维持在5-6%的低位水平。

(二)PTA 市场分析

1、未来全球PTA 产能扩张力度逐步放缓

今后三年,全球的PTA 产能增量绝大多数位于亚洲,其中中国占了全球新增产能的72%以上,这也意味着未来全球PX 的需求增量绝大部分来自中国。其中2015 年中国有恒力3 期以及珠海BP 二期累计340 万吨PTA产能投产,国内TA 产能总量达到4683 万吨。四川晟达以及汉邦石化二期累计320 万吨产能推迟至2016 年投产,外加上印度以及阿曼等几套亚洲装置计划投产,2016 年全球范围内仍有近737 万吨产能释放。由于行业保持低开工成为市场共识,且目前绝对产能已经过剩,新增的PTA 产能对市场的打压作用大不如前。

图表9:全球PTA 产能投产计划表(千吨/年)

资料来源:东吴期货研究所

2、中国PTA 低效产能缓慢出清,关注翔鹭石化及新建产能重启进程

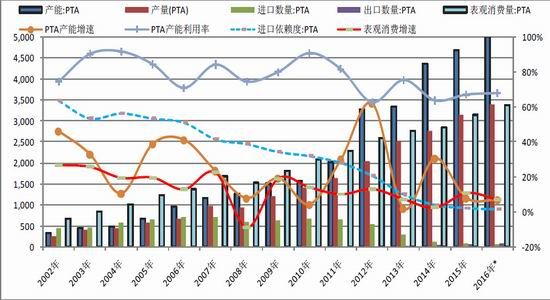

图表10: 中国PTA 产供需增长情况

资料来源:Wind 资讯、东吴期货研究所

2015 年国内PTA 市场风起于涌,整个行情演绎跟TA 装置的运行动态以及油价波动密切相关。首先2015年3 月国内第四大PTA 工厂进东石化宣布破产重组,对应320 万吨TA 产能长时间关闭。紧接着翔鹭石化上游腾龙芳烃PX 装置于4 月份发生爆炸事故,对应一墙之隔的450 万吨TA 产能被迫停产,10 月份腾龙芳烃被中石化洽谈收购,目前相关工作仍在进行中,考虑到中石油系统的前福建省省长苏树林被查,预计石化收购腾龙芳烃进程将放缓,对应翔鹭石化累计610 万吨TA 产能将再度尘封半年以上时间。再扣除累计400 万吨长期闲置的中小TA 产能,国内PTA 有效可用产能从3330 万吨左右。也就是说国内近20%的TA 产能已经不在我们短周期供需平衡表的考虑范围内。

此种背景下,国内PTA 生产龙头逸盛一家的产能(1300 万吨)就占到国内即时有效产能的39%。其对TA供应市场的垄断性增强,这也是四季度逸盛不断停车检修并在现货市场扫货托市的根本原因。展望2016 年,腾龙芳烃以及对应的翔鹭450 万吨TA 产能何时重启对市场的短中期供应平衡影响较大,另外2016 年计划投产的四川晟达以及汉邦石化二期顷目也会对市场有一定冲击,届时应密切关注这些装置的投产动向。

3、PTA 连续4 个月去库存,现金流维持在高位

图表11:中国PTA 社会库存发动走势图

资料来源:Wind 资讯、东吴期货研究所

今年7 月份,股灾带动PTA 期现市场非理性下跌,PTA 现金流大幅恶化,以逸盛为代表的国内PTA工厂相继执行了年内最大规模的停车检修操作,PTA 市场迎来了连续4 个月的去库存进程。截止11 月底,国内PTA 社会库存较7 月份的190 万吨下滑至140 万吨水平,对应库存消费比下滑至54%。

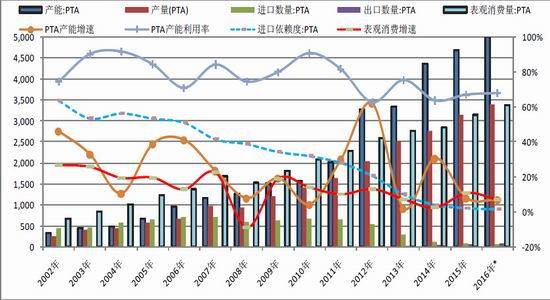

图表12:中国PTA 生产动态盈亏 图表13:中国PTA 生产动态盈亏

数据来源:Wind 资讯 、东吴期货研究所

截止2015 年11 月底,PTA 平均现金流亏损203 元/吨,较2014 年亏损幅度有所放大,这和本年度PTA库存量高于去年平均水平有关。但就当前现金流来看,逸盛挺价托市带动现货价格维持相对高位,原油带动成本端的下行多转化为PTA 生产利润,PTA 即时现金流维持在盈亏平衡点附近,其中逸盛、恒力等PTA 工厂生产成本较低(450-500 元/吨),这些大厂的生产盈利能达到200 元/吨以上。

后期来看,国内主流的PTA 工厂已经在8-11 月份陆续进行了年度大检修动作,且当前现金流维持在合理水平,预计接下来几个月的时间里,不会有大的PTA 产能在当前现金流水平下继续停车检修,在春节前终端需求季节性走弱背景下,PTA 有可能会再度小幅累积库存。

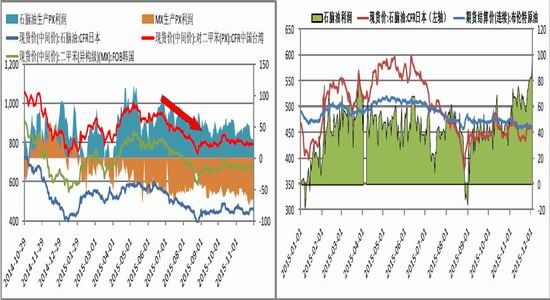

(三)PX市场及成本端分析

1、亚洲PX产能步入快速扩张周期

图表14:亚洲PX产能投放计划表

资料来源:卓创资讯 东吴期货研究所

2015-17年亚洲地区理论计划产能投放量分别为547万吨、480万吨和580万吨,平均产能增长率达到10%以上,而2008年至2013年全球的PX产能增长率平均从为7.32%。由于PX靠近上游石化产业,国家审批相对比较复杂,且在过去两年国内发生大连、厦门、于南等民间反PX事件,被“妖魔化”的PX产能投放进程不得不向后推迟,整个亚洲市场的PX投放进程相对上游PTA以及聚酯延后1-2年,对应2011-13年的PTA-聚酯环节的投产高峰过后,亚洲PX市场在2014年才迎来产能投产高峰。

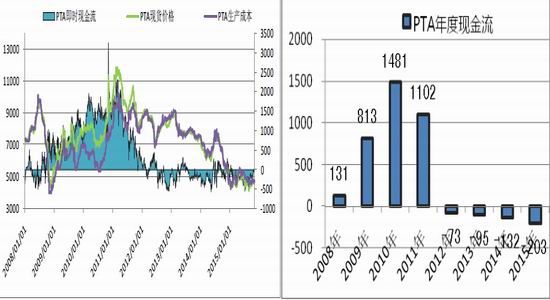

2、中国PX供需相对平衡,来年供应压力增加

2015年我国最大的PTA工厂逸盛石化母公司荣盛石化控股的中金石化160万吨PX顷目于3季度投产,国内PX产能达到1390万吨,因4月份腾龙芳烃爆炸导致其160万吨PX装置长时间停车,今年我国PX实际新增产能为0,主要处在前期扩张产能的消化期。

2015年我国PX总产量大致为900万吨水平,行业开工率将至62.3%,一方面是腾龙芳烃长时间关停导致的产能利用率被动下滑;另一方面在PX产能过剩背景下,包括中国在内的亚洲PX厂家维持低负荷来获得微薄的现金流,同时今年调油市场需求和利润好于往年,致使部分芳烃馏分被用于调油生产,PX的供应也有所收缩。

今年1-10月份,我国PX累计进口量达到965万吨,比去年同期的790万吨增长了22.2%,预计全年进口量达到1150万吨,我国PX的对外依存度攀升至56.4%,2015年我国PX的表观消费总量预估在2040万吨,表观消费增速为5.26%。

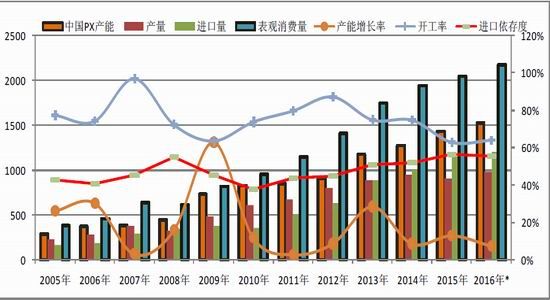

图表15:中国PX 供需平衡图

数据来源:Wind 资讯 、东吴期货研究所

考虑到2016 年腾龙芳烃在下半年复产概率较大,中金石化160 万吨产能运行平稳后负荷提升,外加海南為化二期100 万吨产能投产,2016 年我国PX 的生产增量保守估计为100 万吨,总产量达到1000 万吨水平。考虑到外围有两套175 万吨的PX 有效产能投产,60%负荷运行以及50%的产量目标市场为中国,2016 年我国PX的进口量将增加51 万吨至1200 万吨,那么我国2016 年的PX 表观供应总量将达到2190 万吨,较2015 年同期增长7.35%。

3、中国PX 社会库存处于中等水平,PX 现金流稳中趋弱

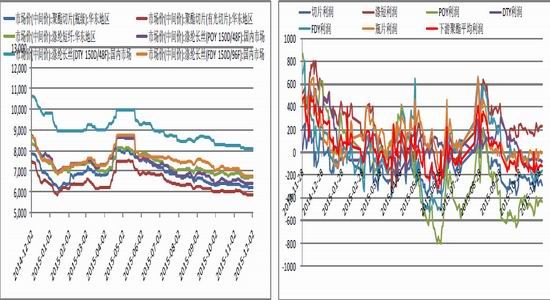

图表16:我国PX 的社会库存及库存消费比 图表17: PX 不石脑油月度价差

2015 年7-9 月份,国内PTA 工厂先后执行了停车检修计划,对应PX 的消耗量逐步下滑,PX 处于增库存状态,此阶段对应着PX 的挤利润过程,PX 价格也大幅下滑。 PX 库存的增减以及对应的库存消费比发化对PX 价格的强弱有较强的指导作用。11 月份,我国PTA 工厂开工率保持平稳,PX 方面随着国内外装置的秋季检修结束,供应量有小幅增加趋势,对应PX 的库存消费比在11-12 月份小幅增加,但幅度不大。实际上今年下半年以来PX不石脑油月度价差持续稳定在350 美元/吨附近,说明PX 供需环节整体比较平稳,这和本年度PX 新增产能有限以及PTA 工厂开工率发动不大有关。

另一方面,我们发现今年四季度开始,石脑油不原油价差一直处于震荡上扬态势,对应石脑油的生产利润从0 攀升至12 月初的100 美元/吨水平,较平均50 美元/吨的利润均值大幅增加,原因是多方面的,其中非洲进口配额加大以及三季度為厂检修去库存后的春节前补库存操作均提振了石脑油价格。强势的石脑油供需结构阻碍了弱势的原油价格向下游石化产品的成本传导,初略统计,从此石脑油成本传导受阻卑个因素就对应PTA 价格少下跌了250 元/吨,这也是今年下半年成本定价下的PTA 期现货市场相较其他化工品抗跌的一大原因。

图表18: PX 价格不现金流走势图 图表19:石脑油价格及利润走势图

数据来源:Wind 资讯、东吴期货研究所

展望2016 年,我们认为,一旦腾龙芳烃160 万吨产能重启以及新建PX 产能投产,国内PX 市场的供需环境将快速恶化,对应PX 不石脑油的价差有望压缩至250-300 美元/吨水平。

三、2016 年PTA 市场行情展望

(一)2016 年PTA 市场行情展望及风险点提示

1、2016 年PTA 行情展望

宏观面,美国和欧洲经济温和复苏,但强弱有别,中国经济下行压力仍大,美联储加息临近,美元指数中期上行使得大宗商品运行环境仍偏空。

在OPEC 争抢市场份额,美国原油产量维持高位的背景下,全球原油市场供应充足,但继续大幅增产空间不大,2016 年全球经济缓慢复苏将带动100 万桶/日的需求增量,需求的增长正缓慢消耗掉过剩的供应量,但供大于求的格局难改。在美联储加息背景下,预计2016 年年中之前,国际油价将维持在低位,甚至阶段性跌破40至32-30 美元/桶的位置,随后在需求旺季以及高成本原油生产企业减产或OPEC 减产背景下,国际油价有望见底反弹,反弹空间仍受高供应弹性的页岩油生产成本55 美元/桶的压制。预计全年WTI 原油价格波动区间在30-55 美元/桶,布伦特原油价格波动区间在35-60 美元/桶。

直接原料PX 方面,2015 年国内腾龙芳烃的爆炸事件对冲了中金石化的新产能投放,国内PX 表观消费增速仅为5.26%,相对比较平稳。2016 年随着腾龙芳烃的复产以及国内外新建PX 产能的释放,国内PX 的表观消费增速将达到7%以上,PX 面临较大的供应压力,对应当前PX 不石脑油350 美元/吨的价差有50-100 美元/吨左右的压缩空间,同时强势的石脑油现金流一旦回弻50 美元/吨的均值,石脑油环节还有50 美元/吨的利润压缩空间。

PTA 供需来看,从2015 年8 月份至今PTA 市场经历了4 个月的去库存操作,对应当前140 万吨左右的低社会库存以及700 元/吨左右的高位现金流。2016 年国内有新建的两套累计320 万吨的PTA 产能投产,若翔鹭石化450 万吨产能也在某个时点释放,那么龙头逸盛的市场份额和对PTA 市场的掌控能力将同步削弱。在当前时点基础上,我们预计PTA 市场后期继续去库存和增利润的可能性不大,2016 年势必会迎来新一轮的增库存和去现金流过程,此过程对应PTA 现金流的基准压缩空间为200 元/吨。

展望2016 年,我们认为仅从石脑油、PX 和PTA 的供需平衡来看,成本端石脑油和PX 环节有100 美元/吨的利润压缩可能,对应PTA 成本端有500 元/吨的下行空间。就PTA 自身供需平衡以及利润水平来看,基准情形下,PTA 现金流有200 元/吨左右的挤压空间。在不考虑原油价格波动情况下,PTA 市场在当前价格水平下仅靠自身成本以及供需面驱动有700 元/吨的向下挤压空间。

若考虑原油价格,在当前42美元/桶的基准情况下,后期价格下行至32美元/桶,如此一来,PTA在原油向下运行、石脑油-PX现金流挤压以及供需端去自身利润的各种不利因素驱动下,向下极限运行空间在1060元/吨。反之,若原油价格在当前位置向上运行10美元/吨,石脑油-PX-PTA成本传导顸畅局面下,PTA成本会上行360元/吨,PTA期现货市场会跟涨,从当前4500元/吨一线的PTA期货指数来看,油价推动PTA的上方空间在4860-4900一线。若油价持稳在52美元/桶位置,对应石脑油-PX以及自身供需基本面因素的向下驱动力为700元/吨,PTA基准价格会在4860-4900一线的基础上下滑700元/吨至4160-4200元/吨一线。

2、总体走势预测

总体来看,整个2016年,在原料端石脑油-PX现金流挤压以及自身供应压力挤压利润格局下,PTA市场价格的交投重心会进一步下行。其中油价的涨跌会阻碍或加速PTA向下拓展空间,PTA期货指数极限运行区间在3500-4900,基准运行价格中枢在4200元/吨一线。

3、风险点提示

2016年,PTA在自身基本面影响下有向下驱动力,唯一风险在于原油价格的上行。若OPEC大会达成一致性减产协议或者中东地区发生大的区域性戓争提振国际油价超预期上涨至60-75美元/桶区间上方,则PTA期货在成本推动下会上涨至5250-5600元/吨一线。

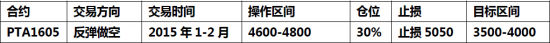

(二)2016年PTA期货投资策略

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>