2015年PTA市场呈现前高后低的震荡回落走势。一季度,受国际原油及PX价格下挫、下游需求疲弱等因素影响,PTA出现低位整理的走势,二季度期间,漳州腾龙PX工厂发生事故,腾龙160万吨PX装置及翔鹭450万吨PTA装置停工,PX价格大幅上涨带动生产成本上行,PTA价格出现快速反弹行情;三、四季度,国际原油价格弱势探底带动石脑油、MX、PX价格延续调整,PTA成本区间下移,美联储加息预期打压商品市场人气,PTA价格呈现震荡探底行情。

展望2016年,国内经济增速面临放缓、PTA行业产能过剩、下游需求增长动能不足、上游原料价格深幅调整导致成本区间下移等因素将压制PTA期价延续探底走势;而国内货币政策逐步宽松、供给侧改革推动去产能、边际成本等因素对PTA期价构成潜在支撑,有望出现阶段性的超跌反弹走势。预计2016年PTA期价呈现震荡探底趋于回升走势,运行区间有所下移,期价将主要处于3600-5300区间运行,4000下方为价格低位区间,5000上方为价格高位区间,价格密集波动区间将处于4200-4800。一季度延续弱势探底走势,二三季度有望出现阶段性局部反弹行情,四季度呈现宽幅震荡走势。

第一部分 2015年PTA市场行情回顾

2014年PTA市场弱势尽显,整体呈现阶梯式下跌走势。一季度,受亚洲PX价格回落、下游聚酯需求恢复迟缓及PTA库存增加等因素影响,PTA出现震荡下跌的走势,二、三季度交替期间,由于PTA生产持续亏损,部分PTA 生产企业宣布改变定价策略并对开工率进行控制,PX价格止跌回升带动生产成本上行,PTA价格出现快速反弹行情;四季度,国际原油价格弱势探底带动石脑油、MX、PX价格呈现调整,PTA成本区间下移,下游需求表现疲弱,供需宽松使得PTA价格呈现弱势探底行情。

第一阶段,低位整理期(2015年1月-2015年3月)

1月初,国际原油期价跌势加剧,亚洲PX价格也逐步下调,PTA1505合约期价呈现弱势探底走势,从4800元/吨关口下滑至4400元/吨一线;中下旬,受PX价格有所企稳及部分投机资金进场做多影响,PTA期价呈现震荡回升走势,处于4500-4800区间波动。现货市场呈现弱势整理走势,华东现货市场报价下调至4400-4500元/吨区间,主流生产商1月合同货结算价执行4600-4700元/吨。

2月初,国际原油期价呈现反弹,亚洲PX价格也出现上调,PTA1505合约期价呈现探低回升走势,从4500元/吨关口回升至4800元/吨一线;中下旬,受PX价格有所企稳及部分投机资金进场做多影响,PTA期价呈现震荡上行走势,处于4500-4900区间波动。现货市场呈现小幅上涨走势,华东现货市场报价上调至4500-4600元/吨区间,主流生产商2月合同货结算价执行4725-4800元/吨,较1月份结算价上涨90-100元/吨。

3月份,国际原油低位震荡,PTA仓单持续增加,套保抛盘打压期价持续走低,1505合约从5000元/吨关口上方回落至4500元/吨一线。 第二阶段,快速反弹期(2015年4月-2015年5月)

4月份,漳州腾龙PX工厂发生事故,翔鹭450万吨PTA装置停工,亚洲PX价格持续上调及下游产销回升等因素提振PTA市场,PTA期货价格出现大幅反弹,1509合约从4600元/吨一线逐步上涨至5500元/吨一线。现货市场呈现反弹走势,华东现货市场价格在5200至5400元/吨区间波动。主流PTA生产商4月份合同货结算价执行5200-5250元/吨。

5月初,国际原油呈现冲高,亚洲PX价格上调及下游月初采购等因素提振PTA市场,PTA期货价格出现短暂冲高,1509合约从5200元/吨一线逐步冲高至5600元/吨一线,5月中下旬,上游原油、PX价格逐步回调,国内部分PTA检修装置重启,PTA期货价格震荡回落,1509合约从5500元/吨一线回调至4900元/吨一线。现货市场呈现震荡回落走势,华东现货市场价格在4900至5400元/吨区间波动。主流PTA生产商5月份合同货结算价执行5300-5400元/吨。

第三阶段,弱势下行期(2015年6月-2015年12月)

6月份,国内部分PTA检修装置重启,开工率回升至70%左右,下游需求季节性回落,PTA期货呈现震荡回落,1509合约从5300元/吨一线逐步回落至5000元/吨关口。现货市场呈现窄幅震荡走势,华东现货市场价格在4850至5150元/吨区间波动。主流PTA生产商6月份合同货结算价执行5150-5200元/吨。

7月初,国内股市暴跌引发商品市场恐慌性抛盘,PTA期货价格出现大幅下挫,1509合约从5000元/吨一线逐步下跌至4350元/吨一线,中下旬,商品市场恐慌情绪平复,上游原油、PX价格逐步回落,PTA期货价格呈现区间整理,1509合约处于4350元/吨至4650元/吨区间震荡。

8月初,恒力石化、中石化[微博]等部分装置陆续安排检修,装置开工率下降,PTA期价震荡回升,1601合约从4500元/吨一线逐步上行至4800元/吨一线,中下旬,国际原油持续下跌,国内股市再度暴跌引发商品市场恐慌性抛盘,PTA期货价格出现大幅下挫,1601合约从4700元/吨下跌至4200元/吨区间一线。

9月份,国际原油快速反弹,部分PTA装置停车检修,PTA期价出现回升,1601合约从4400元/吨关口回升至4700元/吨一线;中下旬,国际原油及PX价格处于整理,PTA装置开工率回升,PTA期价呈现区间震荡,1601合约处于4500元/吨至4800元/吨区间波动。现货市场呈现震荡回落走势,华东现货市场价格从4900元/吨逐步回落至4300元/吨关口。

国庆长假期间国际原油出现大幅上涨,中石化、江阴汉邦和恒力石化装置停车等部分装置陆续安排检修,装置开工率下降,PTA期价出现快速上涨,1601合约从4500元/吨一线上冲至4800元/吨一线,中下旬,国际原油及亚洲PX价格持续回落,PTA检修装置陆续重启,PTA期货价格呈现承压回落,1601合约从4700/吨回落至4500元/吨区间一线。现货市场呈现震荡回升走势,华东现货市场价格在4500至4750元/吨区间波动。主流PTA生产商10月份合同货结算价执行4800-4900元/吨。

11月初,国际原油价格持续走低,逸盛大化等部分装置陆续重启,装置开工率回升,PTA期价出现震荡下跌,1605合约从4600元/吨一线回落至4300元/吨一线,中下旬,国际原油及亚洲PX价格探低回升,逸盛石化在市场上采购PTA现货挺价,PTA期货价格呈现震荡回升,1605合约从4300/吨回升至4500元/吨区间一线。现货市场呈现震荡回升走势,华东现货市场价格在4600至4750元/吨区间波动。主流PTA生产商11月份合同货结算价执行4925-4975元/吨。

12月,国际油价创出近年来新低,逸盛石化不再挺价,PTA1605合约期价呈现震荡探底走势,从4500元/吨关口下滑至4200元/吨关口。现货市场维持弱势,华东现货市场报价下跌至4200-4300元/吨区间,主流生产商12月合同货结算价执行4570元/吨,较11月份结算价下跌355元/吨。

图1:PTA指数周K线图(2015年1月-2015年12月)

资料来源:文华财经

图2:国内外PTA现货价格走势

第二部分2015年PTA行情展望分析

一、宏观经济分析

(一)国内外经济环境

1、中国经济

2015年中国前三季度国内生产总值487774亿元,按可比价格计算,同比增长6.9%。分季度看,一季度同比增长7.0%,二季度增长7.0%,三季度增长6.9%。分产业看,第一产业增加值39195亿元,同比增长3.8%;第二产业增加值197799亿元,增长6.0%;第三产业增加值250779亿元,增长8.4%。 2015年国内经济处于惯性下行的通道之中,上半年在资本市场活跃的带动下达到7%的增长目标,三季度以来经济延续减速运行,整体仍处于调结构阶段。由于需求不足,而长期形成的产能过剩仍然存在,因此,工业生产增速明显出现下台阶的走势。工业增加值缺口一直为负,而PPI进入持续史上最长的通缩期,表明工业生产增速在产能过剩的背景下正在走向底部。1-11月份,规模以上工业增加值同比增长6.1%,比去年同期下跌2.3个百分点。1-11月份中国制造业PMI 指数保持在荣枯线50%上下小幅波动,11月份PMI指数跌破49.6%,创近三年来新低,原材料库存、新订单及生产指数均维持低位运行,制造业整体延续放缓趋势。2016年受需求依旧不足的影响,去产能的进程还将加快,因而下行的走势还将继续。

总体上,中央经济工作会议提出2016年五大任务:去产能、去库存、去杠杆、降成本、补短板。后期在货币政策和财政政策继续加码,适度扩大总需求的同时,加强供给侧结构性改革是重点,十三五期间我国经济步入新常态,结构调整和产业升级将是主要内容,预计经济全面好转还需要较长时间,“十三五”中国经济增长目标下调至6.5%,低于“十二五”经济增长目标0.5 个百分点。

2、国际经济

2015年世界经济复苏愈发乏力,各主要经济体经济增速不断被下调,IMF[微博]、世界银行[微博]等国际组织和机构继续下调世界经济增速预期,IMF预测2015年全球经济增长为3.1%,比2014年低0.3个百分点。发达经济体的复苏预计将略有加快,而新兴市场和发展中经济体的经济活动预计将连续第五年放缓,主要是因为一些大型新兴市场经济体和石油出口国的前景减弱。在大宗商品价格下跌、流向新兴市场的资本减少、新兴市场货币面临压力以及金融波动加剧的环境下,新兴市场和发展中经济体面临的下行风险已经上升。 美国经济在2015年出现持续改善,其二季度及三季度GDP分别为3.9%及2.1%。国内需求仍强劲,个人消费稳步增长,增速于三季度达3%。房地产市场一直活跃,房屋价格及销量继续上升。但是,低油价及疲弱的全球经济增长亦造成负面影响。同时,工业生产增长下降至2010年来的新低。ISM制造业PMI在11月跌至48.6%,一定程度上也反映出美元升值影响制造业和出口的增长。IMF预测,2015年美国经济增长为2.6%,2016年美国经济增长将提升至2.8%左右。

欧元区经济整体表现有所改善。受到德国及西班牙强劲反弹的支持,GDP同比增长由2015年一季度的1.2%上升至三季度的1.6%。欧元区的GDP分项数据显示,财政支出、私人消费、投资及净贸易额都将出现不同程度的改善。IMF预测,2015年欧元区经济增长为1.5%,2016年将增长1.6%。

展望2016年,全球各主要经济体的经济和政策呈现分化。美国经济率先复苏,进入慢速加息周期;欧洲经济企稳回升,适度宽松保驾护航;新兴经济体面临汇率贬值、资本外流、经济萧条等多重挑战。根据IMF发布的世界经济展望,2016年全球经济预计增长3.6%,较2015年提升0.5个百分点,其中发达国家增长2.2%,提升0.2个百分点,发展中国家增长4.5%,提升0.5个百分点。预计2016年全球经济表现将缓慢复苏,美元将高位强势震荡,大宗商品难以出现趋势性反转,仍将在慢慢熊途中持续震荡挣扎。

(二)流动性因素

2015 年,中国央行[微博]延续2014年11月开始的新一轮降息周期,至今已连续5次降息,基准利率降至1.5%,已创下历史最低水平。同时,我国连续5次下调存款准备金率,大型金融机构的存款准备金率降至17%,中小型金融机构存款准备金率降至13.5%。随着经济增速放缓和通货紧缩的压力持续,货币政策宽松已经成为趋势,预计降息仍有空间,但考虑到目前的利率水平已经低于实际利率以及美元加息带来的资本外流压力,压缩了降息的空间,预计2016年中国央行将采用降准以及定向定向宽松工具提供流行性的概率较大,流动性环境延续偏于宽松格局。

全球货币政策的分化已经开始。美联储已在2015年12月FOMC会议上如期加息,结束了美国长达7年的零利率政策,同时也是9年来首次加息。不过在收缩货币政策同时,美联储也在安抚投资者,并在会议纪要中声明暂时不会收缩规模巨大的资产负债表。在欧元区,2016年进一步加大宽松措施势在必行,首先欧元区仍深陷通缩泥沼;其次由于欧元区QE的传导高度依赖银行,但银行坏账高企,放贷能力有限,因此非金融部门的贷款改善依然缓慢;最后欧元区失业率高企也会制约其进一步的政策空间并加大结构性改革的难度。日本下半年经济数据有所好转,通胀趋势有改善迹象,因此进一步加大宽松力度的时点预计会在2016年二季度。新兴经济体在2016年可能面临外患与内忧并举,一方面资本外流以及汇率贬值会使得本国央行持续承压,另一方面全球需求不振以及本国经济结构性改革的迫在眉睫会使得经济增速进一步面临下行压力。

总体上,当前市场对于2016年全球货币政策的一致预期是美联储进入加息周期,英国可能跟随;但欧洲、日本仍延续宽松,甚至大概率将延长或扩大量化宽松;中国实施稳健灵活货币政策,呈现常态化宽松局面。全球流动性环境将维持宽松,有利于经济复苏。

二、产业链供需分析

(一)PX供应状况

1、亚洲PX产能继续投放

2014 年,亚洲地区的总产能上升至约4273 万吨,同比上升24%。2015 年,亚洲地区预计有510 万吨的PX 装置投产,同比增加11.9%,达到4783万吨。2016年亚洲地区有三套新装置投产,总体产能为250万吨据HIS统计数据显示,全球PX 总产能预计将从2013年的4100万吨/年提升至2018年的6000万吨/年左右,亚洲PX 产能处于扩张周期,整体供应逐步宽松。

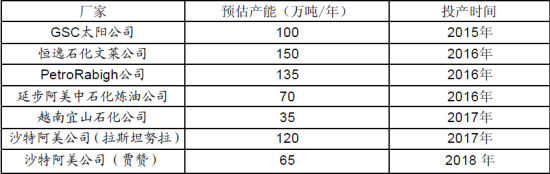

表1:2015-2018亚洲地区PX新增产能预估表

2、国内PX产能增速较慢 对外依存度高

截至2015年三季度,我国对二甲苯(PX)的总生产能力约在1392万吨左右,主要的生产厂家有扬子石化(生产能力为85万吨/年)、镇海炼化(生产能力为65万吨/年)、上海石化(生产能力为85万吨/年)、金陵石化(生产能力为70万吨/年)、天津石化(生产能力为40万吨/年)、洛阳石化(生产能力为22万吨/年)、青岛丽东(生产能力为100万吨/年)、辽阳石化(生产能力为70万吨/年)、福建联合(生产能力为80万吨/年)、大连福佳大化(生产能力为140万吨/年)、乌鲁木齐石化 (生产能力为100万吨/年)、海南炼化(生产能力为60万吨/年)、中海油炼化(生产能力为84万吨/年)、彭州石化(生产能力为65万吨/年)、腾龙芳烃(生产能力为160万吨/年)以及宁波中金石化有限公司(生产能力为160万吨/年)等。 受环保因素制约和公共舆论影响,近年来国内石化路线的PX产能增速较为缓慢,2015年国内PX新增产能只有中金石化160万吨装置投产,但由于4月初腾龙芳烃160万吨装置因爆炸事故处于停车,因此国内PX产能增幅有限,PX行业平均开工率在64%,全年产量约在910万吨左右,而PX进口量在1150万吨左右,对外依存度达55%,较2014年的51%提升4个百分点。

预计2016年国内有一套装置投产,新装置为中泉石化100万吨的装置,而腾龙芳烃160万吨装置将有望开车重启,2016年PX产量保守估计为1000万吨以上,PX供应逐步增加,预计2016年PX价格将面临压力。

图3:中国PX产能与自给率

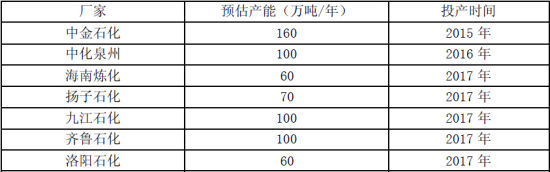

表2:2015-2017年中国PX新增产能预估表

3、PX进口量维持增长

海关数据显示,2015年11月我国PX进口量为87.12万吨,进口平均单价801.3美元吨;1-11月PX累计进口量为1054.85万吨,同比增长19.94%,前11月PX进口平均单价846.2美元/吨,较2014年的进口均价1270美元/吨显著下跌,跌幅约33%。预计2015年PX进口量在1150万吨左右,

由于国际原油、石脑油等上游原料价格持续下跌带动PX生产成本下降,PX进口单价逐步回落。 由于国内PX产能增速较为缓慢,供应缺口继续扩大,进口量增幅较大,PX对外依存度保持较高水平。预计2016年PX进口量将有望维持增长。

图4:PX月度进口量及报关均价图

(二)上游原料走势

2015年国际油价呈现弱势下行走势,WTI原油与Brent原油逐步创出近年来新低。1月份,在沙特等OPEC国家坚持不减产的情况下,全球原油供应过剩,WTI原油与Brent原油延续2014年的下跌趋势。利比亚、也门等中东地区局势不稳,美国钻井平台数量逐步下降,EIA和OPEC沙特全球需求预测,市场预计供应过剩局面将得到缓解,WTI原油与Brent原油出现一波反弹,较一季度低点反弹40%和44%。6-10月,美国原油库存持续增加,市场忧虑伊朗制裁解禁将加剧原油供应过剩,WTI原油与Brent原油震荡回落。11-12月,OPEC会议坚持不减产政策,美国、俄罗斯、OPEC原油产量处于高位,美联储加息预期推动美元持续走高,WTI原油与Brent原油再度弱势探底,创出近年来新低,两者价差显著收窄。 展望2016年,全球原油供需延续宽松格局,但供应增速放缓,供需差缩窄,整体形势趋于触底回升,美国原油产量触顶回落,美国原油步入去库存,伊朗解禁将贡献主要产量增量;需求增速放缓,但需求增量有望大于供应增量;ISIS对地区威胁加大,伊拉克、叙利亚等中东地缘政治风险可能加剧;边际成本、OPEC减产预期等因素对原油价格构成潜在支撑,预计2016年国际油价延续低位运行,整体波动区间较2015年下移,呈现前低后高的走势,二、三季度出现阶段性反弹概率较大。Brent原油及WTI 原油期价主要运行区间为25-55 美元/桶。

受国际原油价格弱势运行影响,亚洲地区石脑油价格呈现震荡下行走势,从560-580美元/吨逐步下跌至400-420美元/吨CFR日本,跌幅超过28%;亚洲地区异构MX价格也逐步下跌,从800-820美元/吨逐步下跌至630-640美元/吨FOB韩国,跌幅超过20%。亚洲地区PX价格也弱势下行,从960-980美元/吨下跌至740-760美元/吨,跌幅超过22%。受国际原油持续走弱推动下游化工产品成本区间下移,预计2016年亚洲石脑油将处于320-580美元/吨区间,亚洲地区MX价格将处于540-800美元/吨区间。亚洲地区PX价格将处于620-930美元/吨区间。

图5:上游原料价格走势

(三)PTA供需状况

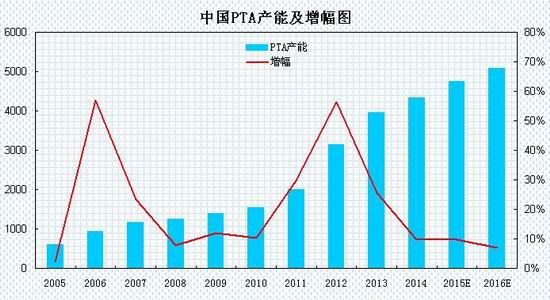

1、 PTA产能增速放缓 延续过剩局面

截止2015年底,国内PTA产能为4755万吨左右,较2014年新增两套装置,新增产能在375 万吨左右,增幅7%左右,整体增速有所放缓。 2015 年7 月,具有320 万吨PTA 产能的远东石化因经营不善宣布破产。2015 年4 月6 日,古雷PX装置爆炸事故导致翔鹭450 万吨PTA装置处于停产状态。加上辽阳石化、宁波逸盛2#、蓬威石化、珠海BP1#等小装置基本未运行,闲置产能合计为1270 万吨,2015年的有效产能为3485 万吨,预计PTA 的产量为3100-3300 万吨。

由于PTA行业景气低迷,原计划投产的四川晟达100万吨、汉邦石化220万等装置延期至2016年,同时厦门翔鹭石化450万吨的装置也可能重启。预计2016年总产能达到5000万吨左右,按照平均开工率70%来计算,产量预计在3500 万吨左右。PTA产能增速较前期出现放缓,但整体产能延续过剩格局。

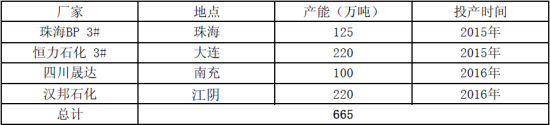

表3:2015-2016中国PTA 新增产能表

图6:中国PTA产能及增幅预估图

2、PTA合同价跌至低位

行业亏损幅度缩窄 合同货价格方面,一季度,国内生产商合同货结算价格逐步回升,从4630元/吨上调至4800元/吨;二季度,原油及PX价格反弹,腾龙芳烃爆炸事故引发PTA市场大幅上涨,生产商合同货结算价格上调报5150至5350元/吨,创出年内结算价高点;三季度,PTA生产商合同货结算价报于4700至4800元/吨;10-11月,逸盛生产商合同货结算价格出现上涨,从4700元/吨逐步上调至4925元/吨;12月,国际原油及PX价格大幅下跌,PTA生产商合同货结算价下跌至4570元/吨,创出年内低点。整体上,2015年生产商合同货结算均价为4870元/吨,较2014年合同货结算均价的6750元/吨下跌1880元/吨,跌幅接近28%。 2015年国内PTA行业平均装置开工率在66.4%左右,较2014年的70%回落3.6个百分点。上游原油、PX等原料价格大幅调整使得PTA生产成本下降,生产企业亏损幅度有所缩窄,四季度局部出现扭亏为盈。2016年,上游原油价格处于低位,PX产能投放将减弱PX议价能力,PTA成本平台有望下移,预计PTA行业盈利局面将有所改善,生产企业的盈利状况将取决于PTA企业限产保价的力度,整体开工率预计维持在68%上下波动。

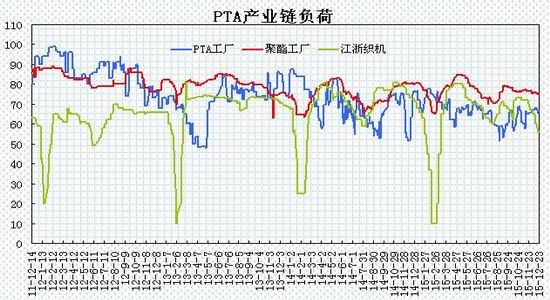

图7:PTA产业链装置负荷

图8:PTA现货价格与利润图

图9:中石化PTA合同报价

图10:中石化PX合同结算价

2、PTA进口量进一步萎缩

海关公布数据显示,2015年11月份我国PTA进口量为5.27万吨,报关平均单价604.3美元/吨;1-11月份PTA进口量共计61.35万吨,同比大幅下降32.9%,月度进口平均单价643.6美元/吨,较2014年的进口均价922.3美元/吨大幅回落,跌幅约30%。 国内PTA产能严重过剩,PTA产量持续增长,对PTA的进口需求逐步回落,预计2016年PTA进口量将维持低位水平。

图11:PTA月度进口量及报关均价

(四)聚酯化纤行业情况

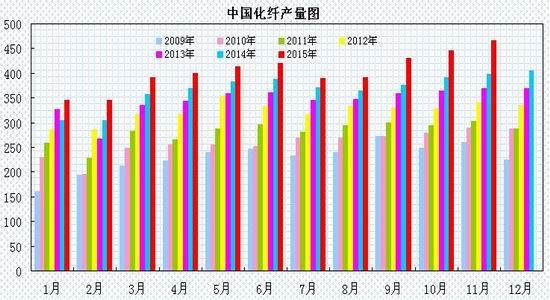

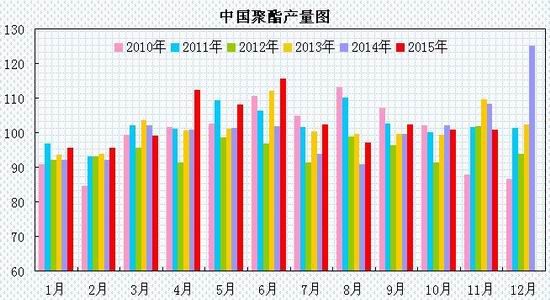

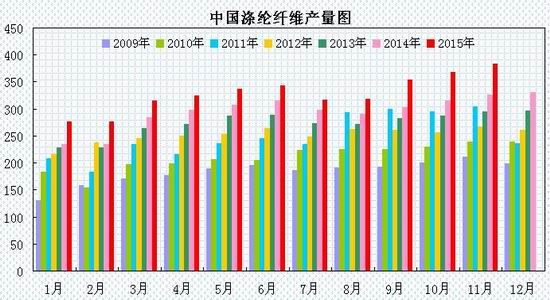

1、化纤产量较快增长

据国家统计局公布的数据显示,2015年11月,我国化学纤维产量为465万吨,同比增加67万吨,增幅19.8%。1-11月化纤产量累计为4422万吨,同比增长12.7%,增幅较2014年同期提高6.2个百分点。2015年11月,我国聚酯产量为102.1万吨,同比下降0.9%。1-11月聚酯产量累计为1112.4万吨,同比增长6.7%。2015年11月,我国涤纶纤维产量为382.72万吨,同比增长20.9%。1-11月涤纶纤维产量累计为3595.72万吨,同比增长13.8%。 2015年化纤产量保持较快增速,化纤行业利润增幅较上年扩大;预计上游原材料价格跌至低位,化纤产品成本下行,化纤产量将保持较快增长,行业利润有望保持增长。

图12:2009-2015年化纤月度产量

图13:2010-2015年聚酯月度产量

2、涤纶产能小幅增长

2015年以来,我国涤纶行业逐步去产能,有三家企业破产清算,涉及90万吨产能,占总产能的3%。截至2015年底,国内民用涤纶丝总产能约3251万吨,同比增长约4%。行业产能小幅增加,开工率基本保持平稳。预计2016年国内新增产能在150万吨左右,同比增长5%左右,增速基本持平,行业部分小企业可能关停,集中度有望继续提高。

图14:2009-2015年涤纶纤维月度产量图

(五)纺织服装行业情况

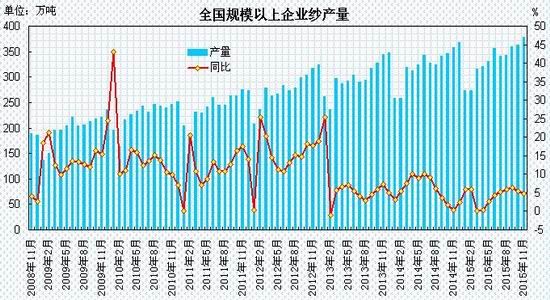

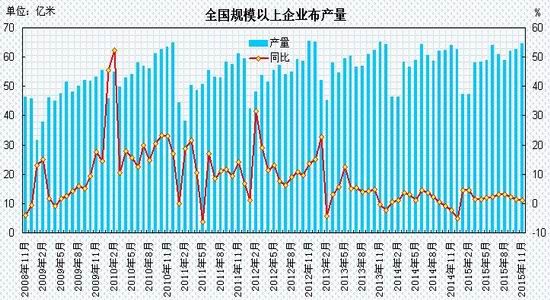

1、纺织行业增速放缓 2015年1-11月,我国规模以上企业纱线产量累计为3661.8万吨,同比增长4.8%,增速较2014年同期相比下降1.63个百分点。2015年1-11月,我国规模以上企业布产量累计为643.1亿米,同比增长2.7%,增速较2014年同期相比提升2.1个百分点。1-11月纺织行业工业增加值同比增长6.4%,增速较2014年同期回落0.2个百分点。 1-11月份纺织行业主营业务收入为36195.4亿元,同比增长5.3%,利润总额为1862.3亿元,同比增长5.9%;1-11月份服装行业主营业务收入为19844.2亿元,同比增长5.9%,利润总额为1128亿元,同比增长5%,1-11月份化学纤维行业主营业务收入为6610.7亿元,同比增长1%,利润总额为272.3亿元,同比增长24.1%。 2015年,纺织行业工业增加值增速趋缓,但高于全国制造业平均水平;市场需求表现较为疲弱,产品价格下行及货款回收周期延长,行业收入及利润总额增速逐步放缓,纺织产业结构调整加速,行业整体运行趋于平稳。预计2016年,受原料成本下行影响,纺织行业整体保持小幅增长。

图15:全国规模以上企业纱产量

图16:全国规模以上企业布产量

2、纺织服装出口负增长

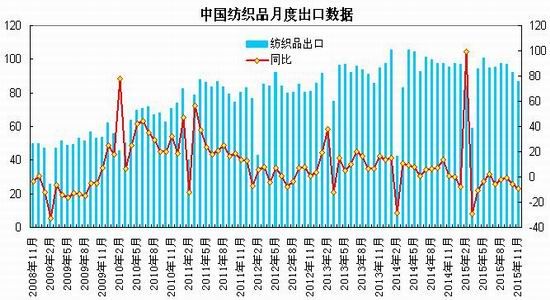

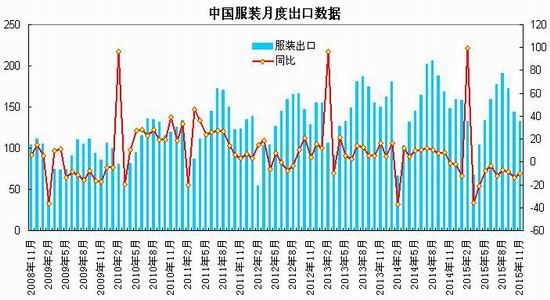

海关总署公布的数据显示,2015年1-11月我国纺织品服装出口2569.46亿美元,同比下降5.79%。其中,纺织品出口997.21亿美元,同比下降2.59%,服装及其附件出口1527.25亿美元,同比下降7.71%。从环比数据看,11月纺织品服装出口额为219.82亿美元,较上月环比下降7.07%,连续第三个月下降,单月出口额降至近半年以来新低。其中,纺织品出口86.68亿美元,环比下降5.88%;而服装及其附件出口133.14亿美元,环比下降7.83%。

2015年纺织服装出口呈现下滑态势,服装降幅大于纺织品。分季度看,受欧美需求放缓影响,一季度除2月份实现正增长,1、3月份纺织服装出口均出现下滑,累计出口仅增长2.8%,二季度纺织品、服装出口分别同比下降了4.4%和10%,整体表现低迷,三季度整体出口表现仍然不佳,纺织品、服装出口分别同比下降了2.9%和9.4%,四季度纺织品服装降幅继续扩大。全球经济弱复苏,外需整体仍较疲弱,人民币贬值将提振外贸出口,预计2016年纺织业出口增速维持低位水平。

3、纺织服装零售额增速放缓

国家统计局发布的数据显示,11月份,社会消费品零售总额27937亿元,同比名义增长11.2%。其中,限额以上单位消费品零售额13503亿元,增长8.8%。1-11月份,社会消费品零售总额272296亿元,同比增长10.6%。其中,限额以上单位消费品零售额126906亿元,增长7.7%。11月份限额以上单位服装鞋帽、针纺织品类别销售增长9.9%至1382亿元,而1-11月限额以上单位服装鞋帽、针纺织品类别销售增长10.1%至11953亿元。 2015年国内经济增长放缓,居民消费意愿持续疲弱,终端消费在底部徘徊,服装销售增幅呈动态放缓趋势,预计2016年增幅维持在10%,整体有所趋稳。

图17:中国纺织品月度出口图

图18:中国服装月度出口图

三、结论

综合来看,2016年全球经济延续弱复苏态势,各主要经济体的经济和政策呈现分化。美国经济率先复苏,进入慢速加息周期;欧洲经济企稳回升,适度宽松保驾护航;新兴经济体面临汇率贬值、资本外流、经济萧条等多重挑战。国内经济运行进入新常态,经济增速面临放缓,在适度扩大总需求的同时,着力加强供给侧结构性改革,将重点抓好去产能、去库存、去杠杆、降成本、补短板五大任务。货币政策方面,中国实施稳健灵活货币政策,呈现常态化宽松局面;欧元区及日本延续宽松,甚至大概率将延长或扩大量化宽松。全球流动性环境延续宽松有利于经济复苏;而美联储步入加息周期,新兴国家面临资本外流,美元重返强势格局和利率潜在上行预期仍施压大宗商品价格。 供应端方面,国内PTA行业产能增幅放缓,部分产能闲置及退出缓解了过剩压力,受生产成本区间大幅下移影响,行业亏损幅度缩窄并出现小幅盈利。预计2016年国内PTA 新增产能大约在320万吨左右,总产能达到5000万吨左右,按照平均开工率68%来计算,产量在3400 万吨左右。PTA供应出现改善迹象,但停车产能复产对行业构成较大压力;随着行业集中度提升,若生产厂商采取限产保价措施,将有助于改善供应。上游产业链方面,亚洲PX新增产能继续投放,供应趋于宽松,PX生产商盈利水平将进一步回落;原油价格弱势探底导致下游化工品成本塌陷,PTA生产成本区间继续下移。

下游需求方面,预计2016年国内化纤、聚酯产量延续增长。居民消费意愿持续疲弱,终端消费在底部徘徊,纺织服装内销增幅增幅维持在10%,整体有所趋稳;全球经济弱复苏,外需整体仍较疲弱,人民币贬值将提振外贸出口,预计2016年纺织业出口增速维持低位水平。

展望2016年,国内经济增速面临放缓、PTA产能过剩、下游需求增长动能不足、上游原料价格深幅调整导致成本区间下移等因素将压制PTA期价延续探底走势;而国内货币政策逐步宽松、供给侧改革推动去产能、边际成本等因素对PTA期价构成潜在支撑,有望出现阶段性的超跌反弹走势。预计2016年PTA期价呈现震荡探底趋于回升走势,运行区间有所下移,期价将主要处于3600-5300区间运行,4000下方为价格低位区间,5000上方为价格高位区间,价格密集波动区间将处于4200-4800。一季度延续弱势探底走势,二三季度有望出现阶段性局部反弹行情,四季度呈现宽幅震荡走势。

瑞达期货

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>