多哈会议无果,但美国页岩油井数量持续下降至2009年以来新低支撑油价。但伊朗原油出口 量持续恢复对油价施压。原油价格高位震荡为主。倍特期货有限公司

美国4月非农数据不及预期,6月或加息无望,5月PTA(4594, -122.00, -2.59%)宏观影响偏弱,产业供需主导。PTA产业面仍然缺乏实质性利好,从单数量持续增加,5月合约本月交割,预计巨量从单转抛9月,仍压制9月价格。下游需求端延续平稳,当前聚酯和PTA库存均处于偏低位置,5月产业信息仍然僵持为主。

随着国内货币政策转向平稳,通胀形势回落。工业品价格重回产业主导格局。PTA期货巨量从单压制,原油价格向上空间有限,加之后期PX开工率回升,产业端利好因素缺乏。但盘面利润压缩后下跌空间亦不大。五月4700-5000一线区间震荡概率大。

一、重要宏观数据

1、美国4月非农数据大幅不及预期,6月加息或无望

数据显示,美国4月非农就业人数环比增加16.0万人,创2015年9月以来最疲弱增速,市场预期增20.0万人,前值增21.5万人;美4月失业率5.0%,预期4.9%,前值5.0%。美国4月非农数据大幅不及预期,各大投行纷纷推迟美联储加息预期。疲软的就业数据,加之英国退欧风险,美联储本年度加息或偏谨慎。美联储推迟加息对全球经济进一步回暖提供支撑。

2、通胀预期抬升,国内货币政策转向稳健

随着去年央行[微博]持续下调利率和存准率,国内房地产市场持续火爆,加

之国内供给侧改革预期和一季度天量货币投放。商品价格上行,通胀预期抬头。3月份CPI上行至2.3一线,央行货币政策后期或专向稳健。但大量货币投放以及基建的陆续开工,对国内后期工业品需求或仍有拉动。整体来看货币因素对商品拉动效应减弱。工业品重回产业格局。

二、PTA产业分析

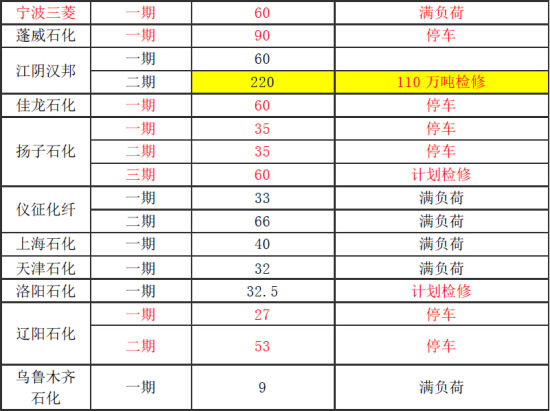

1、PTA产业开工数据

数据来源:百川资讯

仍百川资讯数据来看,当前国内PTA整体产能近4900万吨,这其中远东石化320万吨产能已退出市场,而当前处于停车状态的产能为近 1600万吨(包含远东320万吨产能),仍该数据来看,当前国内PTA开工率在70%附近,汉邦石化消缺当前开工产能110万吨,三房巷一套110万吨产能计划检修,后期开工率或维持在70%一线。当前聚酯开工率在84%一线,PTA供给基本处于平衡状态。

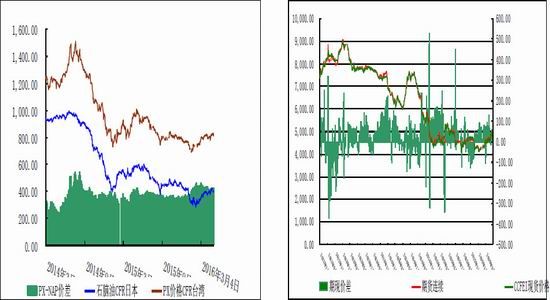

2、PX-NAP价差及PTA期现价差

图表5:PX-NAP价差 图表6:PTA期货-现货价格

来源:WIND、倍特期货研发中心 来源:WIND、倍特期货研发中心

随着PX检修的陆续结束,PX和石脑油价差开始收窄,当前价差在410一线,仍该价差来看,当前PX利润仍然较高,PX和石脑油价差后期或仍有压缩空间。PX价格若回落对PTA价格将形成向下的压制。PTA期货和现货价差收窄,PTA期货盘面加工利润也大幅回落。

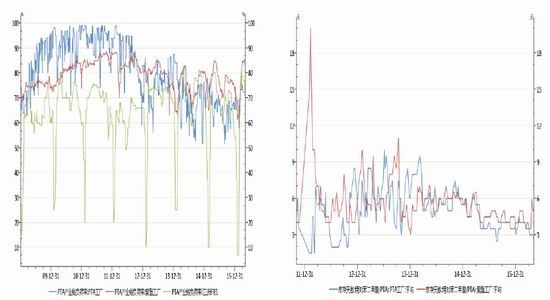

3、PTA产业开工率和库存天数

图表5:PTA产业开工率 图表6:PTA库存天数

来源:WIND、倍特期货研发中心 来源:WIND、倍特期货研发中心

截至到5月初,PTA工厂开工率在72%一线,聚酯开工率在85%一线,聚酯开工率处于相对偏高的状态。后期PTA部分工厂仍有检修预期,开工率或稳定在70%一线,PTA供给并不宽松。当前聚酯和PTA库存仍处于相对偏低的水平。对价格或有支撑。

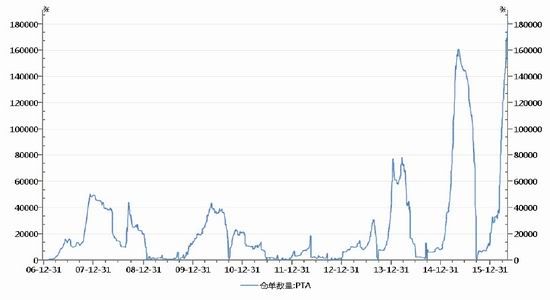

4、PTA仓单数量

图表6:PTA期货仓单数量

来源:WIND、倍特期货研发中心

PTA从单数量继续增加,截至5月份第一周,PTA期货从单数量增加至近19万张,折合PTA现货数量逼近100万吨,巨量的从单压力仍然成为压制PTA期货价格的长期因素。但好的一方面是盘面利润高企,从单数量持续增加也锁定了大量现货。

三、PTA后市展望与操作建议

PTA供给端当前基本处于平衡,但远月期货4月份持续偏高的加工利润,吸引产业套利盘持续介入,当前PTA期货从单逼近100万吨的现货量。后面或将对9月期货价格形成持续压制。产业端仍然缺乏实质性利好,PX工厂4月份集中检修过后,相对石脑油价差或仍压缩,需注意回落风险。原油价格高位震荡为主,大跌风险亦不大。5月PTA期货料高位僵持为主。

宏观面来看,1季度大量信贷资金投放后,加之房地产市场持续火爆,对商品价格短期形成一定拉动,但物价上涨刺激央行货币政策转向稳健,宏观面影响因素消退,5月份工业品重回产业逻辑,PTA在当前供给仍然疲软的局面下,宽幅震荡的格局或延续。

PTA期货进入四月份,在宏观利好推动下一度被资金大幅拉涨,同期黑色板块大幅炒作,也成为诱发因素。但在交易所持续干预情况先,商品整体炒作退温,央行货币政策转向稳健,国内工业品价格后期回归产业面。PTA期货当前产业端仍然缺乏实质性的利好,但经历4年的下跌,利空因素也得到充分的消化,随着今年汉邦石化220万吨产能的投产,后期国内新增PTA产能趋于减少,且随着竞争的加剧,我们倾向于认为PTA期货仍去年起进入漫长的去产能阶段。PTA期货长期宽幅震荡的格局或延续。原油价格仍然是不确定因素。4月多哈会议未达成一致,但美国页岩井数量持续下降对原油价格形成支撑,投行普遍预测今年4季度原油价格重回均衡的概率偏大。原油价格若延续反弹对PTA势必形成支撑。但伊朗原油出口量持续增加,仍然压制原油价格。

进入5月份,随着宏观因素炒作的消退,PTA期货重回僵持震荡格局为大概率事件,预计5月份PTA期货在4700-5000区间内震荡。波段操作为主,趋势单交易难度偏大。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>