第一部分行情回顾

图1.PTA主力合约日K线图

资料来源:文华财经

6月PTA整体处于冲高回落后区间震荡的格局。月初在短线冲高之后,在原油下行和大宗商品弱势氛围的带动下,PTA大幅下挫,TA主力在4600附近获得支撑。后期TA陷入成本下行和供需改善的对峙局面,期价维持4600-4750区间震荡。

第二部分基本面分析

一、成本端

1、原油:利空集中压制油价继续寻底

图2.原油供应中断量

资料来源:EIA、信达期货研发中心

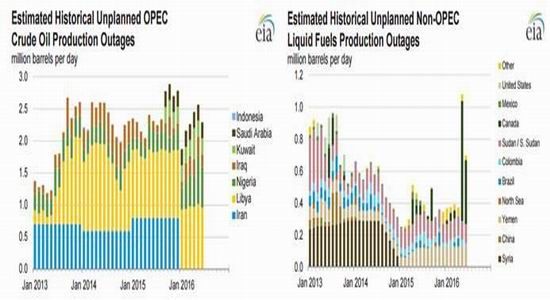

6月之后,“供应中断“利好逐步消退,加拿大、尼日尼亚、利比亚等国原油产量开始回升,加上沙特、伊朗、俄罗斯等产油大国产量不降反升,而且中国、印度等原油需求大国进口量出现下滑,对原油过剩的担忧情绪再次笼罩市场。进入8月,夏季需求高峰季接近尾声,供需矛盾有继续恶化的趋势。

图3.美国原油、汽油库存

资料来源:WIND、信达期货研发中心

原油库存降幅不及预期,汽油库存反季节性上升,绝对库存都处历史同期高位。最新一期美国EIA公布数据显示,原油库存增加167万吨,汽油库存增加45万吨,随着夏季用油高峰季的结束,汽油利润较差,炼产或将提前进入检修阶段,后期原油库存有望继续增加。

图4.美国炼厂开工、钻井数变化

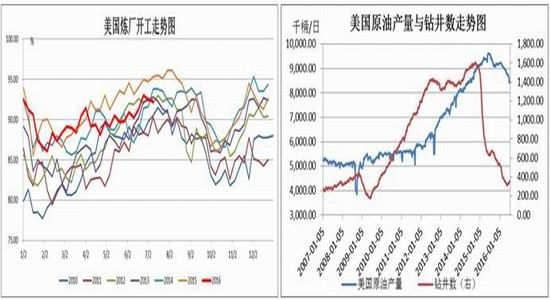

资料来源:CCF、信达期货研发中心

成品油库存处于高位,加工利润处于低位,炼产开工积极性性下滑,美国炼产开工低于去年同期水平。美国石油钻井数在过去的8周时间里,7周都是录得上涨,石油钻井数的连续上涨会使得美国原油减产放缓甚至回升,美国石油钻井数的增加也是近期油价下跌的重要推手。

图5.WTI商业、非商业持仓

资料来源:WIND、信达期货研发中心

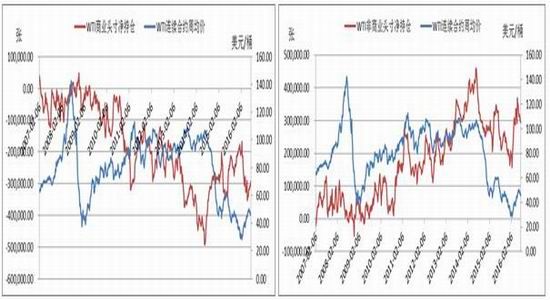

对冲基金净多持仓持续下滑,是的最近几周油价遭遇很强的下行压力,而且,基金经理更是建立新空仓进一步取代减持旧多仓,企图利用油价下跌周期获利。

总结:整体来看,原油弱势回调已有一个半月之久,自高点回落近20%,但就目前原油市场分析来看,仍旧看不到任何的反弹动力,以上分析的利空因素还将继续使油价承压,对8月油价持空头思路,预计油价会长期处于40美元/桶以下运行。

2、石脑油:绝对价格跟随油价波动裂解价差仍会承压

图6.石脑油裂解价差、石脑油-LPG价差

资料来源:wind、信达期货研发中心

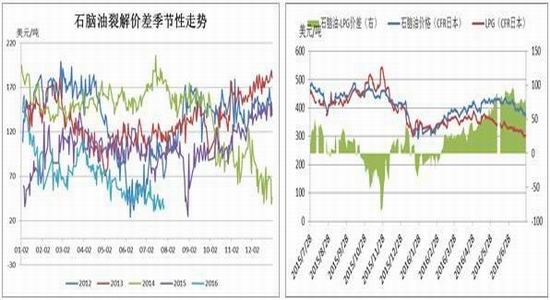

7月,石脑油价格在原油价格下跌的带动下,由月初的420美元/吨跌至月底370美元/吨,单月跌幅达12%。7月石脑油的裂解价差处在35-50美元/吨区间内波动,石脑油-LPG价差自5月中旬以来持续处于50美元/吨以上,LPG对石脑油在下游烯烃生产方面替代优势明显,亚洲多套装置选择用LPG替代石脑油。

石脑油裂解价差在LPG替代因素的压制下,仍会维持低位运行,但继续压缩空间有限。

3、PX-石脑油价差回落可能大PTA加工费偏低

图7.PX负荷状况

资料来源:WIND、信达期货研发中心

7月,PX价格继续维持相对强势,截至27日,PX(FOB韩国)-石脑油价差反弹至420美元/吨的年内高位,PX生产利润丰厚。PX-石脑油价差维持高位原因如下:1、成本端石脑油弱势;2、下游PTA、聚酯开工维持高位,刚需支撑;3、国内没有PX定价权,国外PX工厂控价能力强。8月下旬聚酯和PTA负荷面临下滑,PX需求有走弱预期,PX-石脑油价差回落压力大。

截至27日,PTA现货加工费在350元/吨左右,较月中的300元以下加工费有所好转,但PTA工厂依旧处于亏损状态,偏低加工费对PTA价格有所支撑,关注月底亚洲PXACP谈判,预计PX工厂会部分让利给PTA工厂,对PTA价格可能会形成利空。

二、供应1、产量

图8.PTA社会库存变化

资料来源:CCF、信达期货研发中心

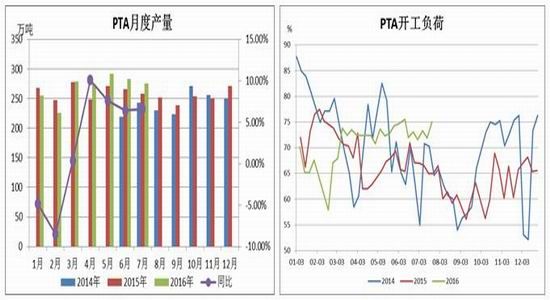

7月PTA产量在275万吨左右,同比增加6.59%,环比下滑2.8%。1-7月PTA累积产量1882万吨左右,同比增加2.54%。截至7月27日,PTA开工负荷75%左右,高于去年同期。

表1.PTA装置动态

资料来源:CCF、信达期货研发中心2、库存

图9.PTA社会库存、仓单库存

资料来源:CCF、信达期货研发中心

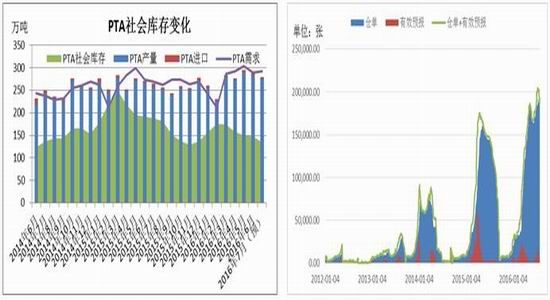

7月,由于汉邦220万装置持续推迟至25日才重启,以及珠海BP和恒力装置突发故障短停,7月PTA产量不及预期,而且下游聚酯负荷持续维持高位,刚需较大。整体来看,7月PTA去库存13万吨左右,截至7月底,PTA社会库存在140万吨左右,库存处于中性。截至27日,PTA仓单近19万张,折合95万吨库存,库存基本集中在仓单上。8月社会库存大概率将会累积,仓单逐步流入现货市场,现货压力较大。三、需求

1、聚酯产量

图10.聚酯月度产量与开工负荷

资料来源:CCF、信达期货研发中心

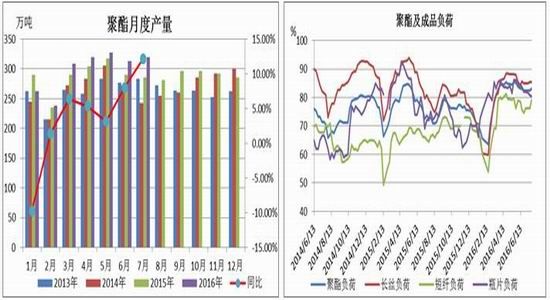

7月聚酯平均负荷82.5%左右,全月聚酯产量320万吨左右,同比增长12.2%,累积同比增长3.89%,由于G20导致聚酯需求前移,7月负荷反季节维持高位。8月下旬,萧山地区聚酯工厂基本全部停产,届时聚酯负荷将会大幅走低。

2、聚酯现金流及库存

图11.聚酯成品现金流及库存指数

资料来源:CCF、信达期货研发中心

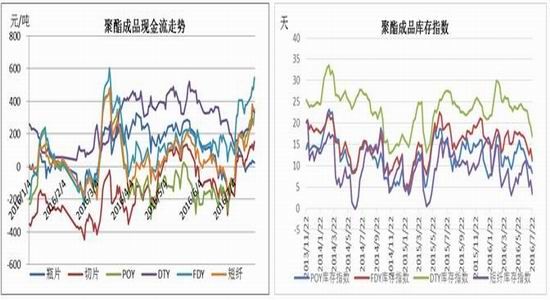

7月以来,聚酯成品价格坚挺,价格飙升,现金流大幅好转,各成品利润都处年内高位;另一方面,聚酯成品库存也出现下滑,截至22日,POY和FDY平均库存9.7天,DTY库存16.8天,短纤库存3.4天,各成品库存都处年内低位,在现金流和库存大幅好转的情况下,聚酯工厂开工意愿积极。3、轻纺城成交情况

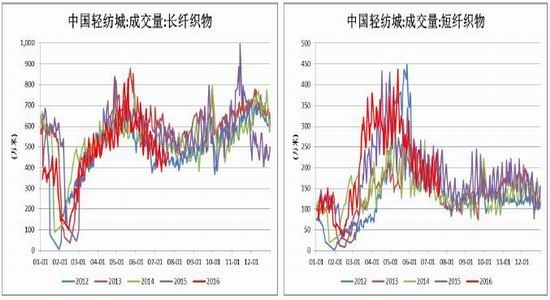

图11.聚酯成品现金流及库存指数

资料来源:CCF、信达期货研发中心

从终端织物成交情况来看,长丝成交表现比较低迷,日成交量明显低于多去4年平均成交量;短纤织物成交在棉花(14865, 125.00, 0.85%)价格大涨带动下表现稍好,但整体表现仍不乐观。

4、纺织服装出口

图12.纺织服装出口

资料来源:CCF、信达期货研发中心

2016年6月,我国纺织品服装出口额为240.14亿美元,环比增长2.12%,同比下降5.27%。其中,纺织品(包括纺织纱线、织物及制品)出口额为91.18亿美元,同比下降3.70%;服装(包括服装及衣着附件)出口额为144.96亿美元,同比下降6.20%。2016年1-6月,我国纺织品服装累计出口额为1250.30亿美元,同比下降2.62%,其中纺织品累计出口额为524.43亿美元,同比下降0.91%;服装累计出口额为725.88亿美元,同比下降3.83%。

第三部分行情展望

1、对8月油价持空头思路,预计油价会长期处于40美元/桶以下运行。2、石脑油价格跟随油价上下波动,裂解价差处于历史底部,压缩空间有限。

3、PX-石脑油价差处于年内高位,继续上升空间不大,8月在聚酯和PTA降负带动下,PX端利润有望向PTA端转移。

4、PTA开工恢复至75%高位,PTA动态供需由紧转松,8月下旬聚酯负荷因G20大面积停车,加上大量仓单库存流出压力,8月PTA供需结构较弱。5、聚酯成品价格继续大涨,现金流大幅改善,库存压力快速缓解,G20之前聚酯负荷不会出现大幅下滑。

6、加弹和织造由于效益问题,局部地区停机抵触涤丝涨价,涤丝产销已

有回落迹象。

总结:原油弱势下行趋势暂无法扭转,PTA-石脑油价差处于年内高位,在后期聚酯和PTA负荷下滑的牵制下,PX利润有望向TA端转移,而且下周8月ACP谈判,PX供应商有较大的让价空间;上周后期,PTA加工费有所改善,若按7月PX的ACP价核算,PTA加工费反弹至400以上,TA成本端支撑在减弱;从供需面来看,PTA负荷回到75%的高位,动态供需由紧转松;从需求来看,聚酯负荷仍处高位,聚酯产品现金流大幅好转,库存较低,但终端胚布价格难以提升,对原料价格的上涨多数选择观望,聚酯产销回落,后期聚酯现金流回落压力大。

操作建议:8月PTA仍将以弱势为主,但偏低加工费对9月仍会有所支撑,预计9月下行空间有限,关注下方4500支撑位;1月建议空头思路对待。

产业链套利:空原油多TA;空PX多TA。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>