一、 行情回顾: 走势波澜不惊 棉震荡微涨

受美农供需报告利空(库存高企,需求疲弱)拖累,本周郑棉低开于19280,随后受日线级别20日均线支撑并未大幅走低,而是在随后几个交易日震荡走高,但在无明显利好消息的情况下,19500-19600一线压制仍然较强。本周开盘19280,最高19550,最低19215,收于19435,小幅上涨40元。本周成交量76.34万手,较上周小幅减少1600手,持仓量27.54万手,较上增加3800手。

现货方面,本周中国棉花价格指数(CCindex328)收于 )收于18387 ,较上周继续小幅 上涨25元。

17 日, 受美元走低、美股及外部商品市场高提振,ICE 期棉反弹上扬,近期10月合约收于73.30美分 /磅,涨 29点。主力12月合约73.30美分/磅,涨71点。市场交易持续清淡。本周走出先抑后扬走势,周线看,下周有望延续反弹,上方压力77-80美分/磅。

二、 基本面分析

现货市场,近期纺企原料库存仍然以随用随买为主,稍大企业有半个月到1个月的库存,60%的中小型企业库存仍在10天左右。现货成交主要以新疆棉居多,成交价格保持在19000元/吨,由于纱线生产利润较前期有所回升,以高配40支为例利润水平在500元/吨左右,纺企普遍能够接受。

由于受到配额限制,进口棉仍然保持较高库存,各大港口积压的库存已超过140万吨。根据棉协对棉花加工企业、仓储物流企业和流通贸易商进行分省抽样调查统计显示,截至7月底,全国棉花商业库存为147万吨(包括外棉和进入流通环节棉花、不包括国储棉),其中新疆商业库存量为(未出疆)20万吨,内地商业库存量为127万吨。由于全球经济增长乏力,纺织企业面临转型升级,中国棉花消费在下半年难有明显改观,从工商业库存的现状看,也基本能满足这一个多月的使用需求。从7月进出口数据来看,仍不乐观。主要由于欧洲经济依然不振,对欧出口迟迟没有改善。这也是郑棉反弹高度有限,维持弱势震荡的主要原因。但我们认为最坏的情况已经过去,伴随国家收储临近,棉价有望企稳并向收储价缓慢回归。

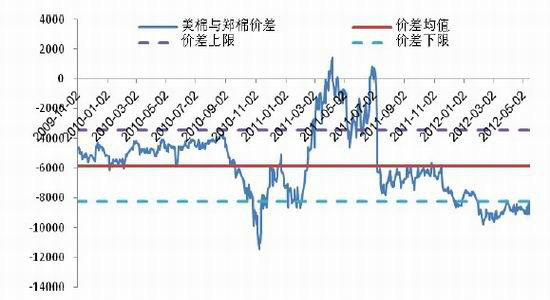

三、 内外棉价差分析 内外棉价差分析

从ICE期棉与郑棉价差来看,目前仍处于高位,目前价差仍仍维持高位,远远偏离均值,因此仍存在跨市套利机会。 截止8月17日,郑棉与12号合约期价再次拉大到9093.投资者在70-71一线再次加回多单并保持多头敞口,动态调整头寸。在国家增发或新年度配额下发之前,价差恐将维持高位运行,但中长期来看,价差回归的概率很大。

图3: ICE期棉与郑棉1301价差

资料来源:Bloomberg、中期研究院

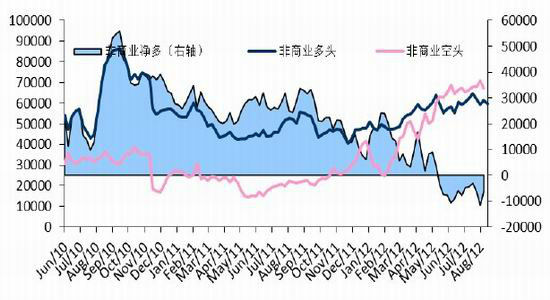

四、 CFTC 基金持仓分析

从CFTC基金持仓来看,截止8月14日,CFTC基金多空同时减仓,多头持仓59780手,较上周减少1385手,空头持仓65082手,较上周减少2235手,净空单减少850手至5302手。技术面看,12号合约受到美国农业部利空供需报告的打压,周初继续下探,受40日均线支撑,随后展开震荡反弹。投资者可继续考虑逢低少量买入,比如70-71美分,跌破70止损离场。

图4: ICE期棉非商业持仓分析

资料来源 :wind、中期研究院

五、技术分析及后市展望 技术分析及后市展望

从技术面来看,郑棉后市关注19500-19600一线能否有效突破,如果能够有效突破,则上方目标19800-20000-20400,否则仍将维持震荡走势。投资者暂保持震荡偏多思路。投资者可在19300-19100一线继续介入少量多单,趋势多单可待日线级别EMA12日线上穿50日线时进场。上方压力19500-19600,下方支撑19000-19300。内外价差较大,将限制郑棉涨幅。关注国家收储对棉市的支撑作用。美棉EMA12日线已上穿50日线,震荡偏多看待,在70-71可继续介入少量多单,上方目标77-80。内外价差仍然维持高位,买美棉卖郑棉依然存在套利机会和空间,少量套利单可以继续持有,动态调整头寸,目前可适当保持多头敞口,短期价差可能仍将维持高位运行,但从中长期来看,伴随新年度棉花配额发放,内外价差逐步回归的概率很大。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>