一、2014年PTA走势回顾

2014 年 PTA期市整体表现出震荡下行的弱势格局。行情大致可分为三个阶段。年初,成本支撑弱化、下游需求低迷以及整个产业链新产能投产高峰期的到来,成为PTA价格大幅下跌的主要因素。截至 5 月 8 日,PTA 指数暴跌1309 元/吨,跌幅达17.8%。

5月份,由于利润空间被压缩,PX和PTA企业纷纷大面积停产。亚洲 PX 工厂加大了减产力度,国内三大 PTA 巨头组建产业联盟减产保价,后期扩大至八家企业。继3 月份去库存之后,PX 和 PTA 工厂联袂减产的局面再次出现,促使期价加速反弹,涨势出乎意料。6 月 30 日,PTA 指数最高冲至 7256 元/吨,逼近年内高点,后继2个月时间横盘整理,每次反弹至年内高点处便回落。

随着原油、px价格的下滑,以及 PTA 产业联盟的解体,8 月中旬 PTA 再度走弱。11月27日,石油输出国组织决议不减产,导致国际原油暴跌,虽然在此期间PTA企业也大规模停产,但是难挡成本塌陷对PTA期价的致命打击。12 月 18 日 PTA 指数创下年内新低4816元/吨,本轮累计跌幅高达33.6%。

目前,原油仍处在下行通道,需求得不到有效启动,以及整个产业链产能过剩,PTA 期货或维持低位震荡。

图1、PTA指数期价走势图

资料来源:新世纪研究

2014年,现货市场表现与期货市场相近,现货价格与期货价格走势基本一致。不过,现货价格的波动性相对较大,且价格重心跌幅大于期货。今年年初到12月18日,现货价格从7420元/吨跌到4740元/吨,跌幅达36.18%,期货价格从7294元/吨跌到4900元/吨,跌幅达32.8%,现货价格相对期价表现较为疲软,对期货价格有一定幅度的贴水,目前现货价格贴水160元/吨左右,也就是每当期货对现货升水超过200元/吨,现货疲软,便吸引现货企业进入期货市场抛盘,从而对期价形成打压。

图2、现货与期货价格走势图

资料来源:wind咨询

二、PTA市场分析

下面将从PTA成本端、供需结构、终端需求进行分析,力图把握各个环节对PTA价格走势的中长期影响,为投资者判断未来行情提供参考依据。

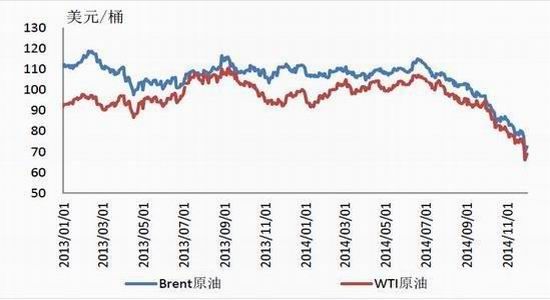

2.1成本端——支撑减弱

2014 年原油价格先扬后抑,整体重心大幅下移。上半年,美国经济表现较好,需求增加导致美原油库存大幅下降,6中旬,伊拉克局势紧张加剧,地缘政治引发市场对石油供应中断的担忧,将原油价格推至年内高位。美国页岩油供应增加导致美原油库存持续攀升,得益于页岩油开采技术突破,美国原油总体产量从2008年至2014年间飙涨80%,美国原油供给占全球的比重也因此从10%上升至 13.7%,加之美元走势强劲,原油价格承压下行。继而OPEC自2011年决定将石油日产量保持在 3000 万桶水平,这个限额一直维持至今,OPEC减产预期的落空,油价一泻千里,截至 12 月 18 日收盘,美原油指数暴跌至56.47美元/桶,Brent 原油指数暴跌至61.18美元/桶,创下近四年来的低点。

需求方面,11月6日OPEC 发布的年度《世界石油展望》报告显示,下调未来20年大部分年份的原油需求预期,报告预计,2017年全球对OPEC原油的需求可能降至14年来最低的日均2820万桶。这比去年报告的预测减少60万桶,比今年的日均需求量减少80 万桶。预计明年原油价格恢复力度较为有限。

图3:原油价格走势图

图4:PX价格走势图

资料来源:WIND咨询

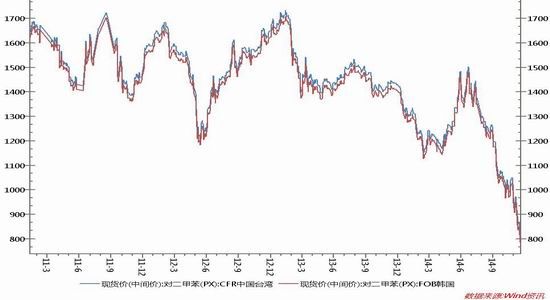

亚洲 PX 供应增加是导致 PX 价格下滑的首要因素。2014 年全球PX新产能预计新增790万吨,增长率为26.5%,国内PX预计新增125万吨,国内PX新产能增速高达15.7%,具体投产时间集中在三季度。新增产能对市场的影响直接反应在了 PX 价格上,目前 PX 价格已经跌回到四年前的水平。从亚洲 PX 合同价来看,在全年 12 次 ACP 谈判中,2013 年有 7 次谈判达成,而 2014 年仅有 1 月和 10 月份达成,分别为 1415 美元/吨和 1210 美元/吨,PX弱势不改。

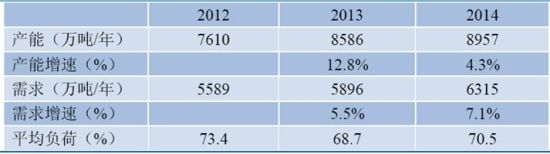

2.2供需结构——产能过剩

2.2.1 PX供应趋向宽松

前两年PX因供应偏紧,一度成为PTA价格最主要的支撑,PTA价格受PX绑架,二者经常表现出同涨同跌之势。但2013年开始由于新产能投放的巨大压力,PX已成强弩之末。未来亚洲PX供应将明显增加,而需求却难以及时跟进,PTA行业目前深陷泥潭,成本向下游转嫁非常困难,只有向上游传达,PX供应趋向宽松,PX的强势地位一去不复返。

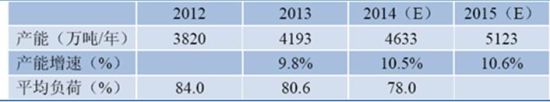

Argus预计2013年、2014年、2015年新增产能分别达到500万吨/年,470万吨/年,490万吨/年,HIS公司则预计全球PX产能2013年的4100万吨/年提升至2018年的约6000万吨/年。

表1:全球PX产能

资料来源:Argus

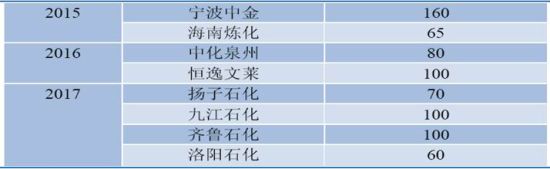

国内预计新增的PX产能也较多,2015-2017年预计新增PX产能达735万吨/年,如下表。

表2:国内2015年-2017年预计新增PX产能(万吨/年)

资料来源:郑州商品交易所

尽管中国 PX 产量增加,但PX 进口依存度仍然较高。预计 2015 年,PX 进口量在 1100 万吨左右,进口依存度近三年逐步下滑,但仍将高达 48.2%。结合供需来看,明年国内 PX 供应量达到 2110 万吨,而表观消费量在 2095 万吨,总体供应状况较今年进一步宽松。

图5:PX进口统计

资料来源:wind咨询

2.2.2、PTA供需宽松

一、负荷情况

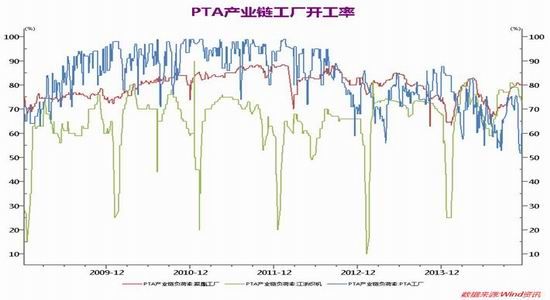

目前根据各PTA厂家装置运行负荷计算,2014年,国内PTA大厂联合限产,对价格形成了较强支撑。国内PTA开工率降至65%左右,最低一度至50%附近,PTA工厂降低开工,在较大程度上缓和了产能过剩的影响。尤其三月、五月份PTA厂家为了应对大幅亏损局面,大量PTA装置陆续停车检修,开工率下降极为明显。PTA装置大面积检修使现货供应趋于紧张,有利于库存消化,稳定现货价格,期价迎来一波反弹。但后期随着成本的塌陷,尽管PTA企业再次联盟,但作用力减弱,PTA价格一泻千里。下游聚酯装置的运行负荷在80%附近,总体来看,考虑到2015年PTA和聚酯产能扩张,初步估算,如果PTA开工率在65%,聚酯开工率在80%,则整体供需可实现平衡。

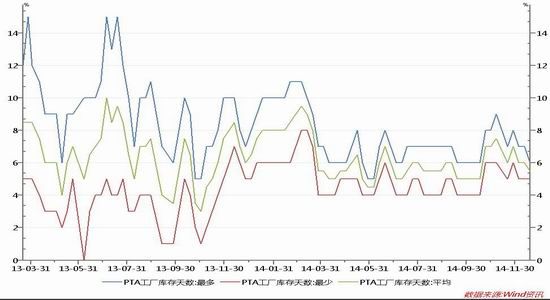

二、库存情况

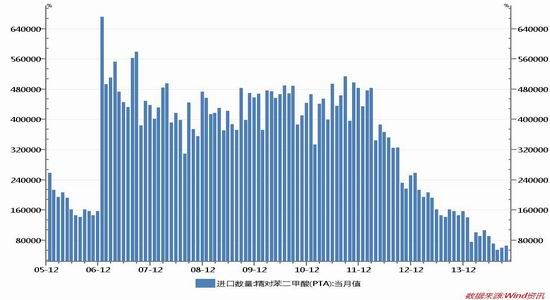

PTA大厂联合限产,降低开工率,其最主要的结果是大幅降低了PTA的社会库存。5月-8月份,PTA供需一度处于偏紧的局面。12月份,随着PTA开工率再度下降以及下游开工偏高,预计PTA社会库存将继续得以消耗。2014年,国内对外进口PTA预计约100万吨,比去年下降约54%。进口量大幅缩减,也缓和了国内产能过剩的矛盾。整体来看,2014年PTA实际消费量高于实际供应量。这显示了市场主动调节供需的能力较强。在社会库存得到消耗的背景下,预计企业挺价对市场的影响将会更大。

图6:PTA工厂库存天数和PTA社会库存变化

数据来源:wind咨询

图7:PTA进口统计

资料来源:wind咨询

三、装置供应

PTA经历了2005-2007年的产能快速扩张期,2011-2012年产能继续快速膨胀。2014年PTA产能是继2012年以来的再次集中释放,且新增幅度创历年之最。计划新增1400多万吨,实际新增1000多万吨,剩余产能由于市场因素等原因推迟投产。截止目前PTA国内产能约4350多万吨,初步预计2015年仍有800多万吨的的新增产能,较2014年增幅大大减小,且大部分装置预计在第一季度投产。从供给方面来看,明年上半年PTA仍面临较大的压力。

表3:国内PTA厂家装置运行情况(单位:元/吨)

| 企业名称 | 产能(万吨) | 装置运行情况 |

| 逸盛大连 | 520 | 375万吨装置目前运行3-4成,220万吨1#装置运行正常 |

| 逸盛宁波 | 550 | 逸盛宁波1、2号线停车3-4号线开车 |

| 逸盛海南 | 220 | 负荷7成近 |

| 翔鹭石化 | 315 | 450万吨装置停车,目前6-7成,165万吨装置目前维持7成左右 |

| BP珠海 | 160 | 小套50万吨装置停车,大套110万吨装置运行正常 |

| 远东石化 | 320 | 60万吨装置运行正常,4#140万吨装置运行正常,其它装置在停 |

| 辽阳石化 | 80 | 停车 |

| 亚东石化 | 70 | 正常 |

| 宁波三菱 | 70 | 正常 |

| 江阴汉邦化学 | 60 | 正常 |

| 台化宁波 | 120 | 8成 |

| 福建佳龙 | 60 | 6成 |

| 乌鲁木齐石化 | 9 | 正常 |

| 三房巷海伦石化 | 240 | 2#装置运行5成左右 |

| 恒力石化 | 440 | 正常 |

| 桐昆嘉兴 | 150 | 80%-85% |

| 重庆蓬威石化 | 90 | 停车 |

| 扬子石化 | 135 | 3#装置正常 |

| 洛阳石化 | 32 | 正常 |

| 天津石化 | 34 | 正常 |

| 上海石化 | 40 | 正常 |

| 仪征化纤 | 95 | 正常 |

| 虹港石化 | 150 | 80%-85% |

资料来源:新世纪研究

四、PTA企业博弈

当前的PTA市场是一个寡头垄断市场。在经历长期亏损后,PTA企业终于采取了行动, 6月3日,PTA企业提出了新的以成本为基础来制定PTA每月的结算价的结算方法,而此前多是以市场价为基础来制定PTA结算价,这将在一定程度上将PTA企业的亏损向下游转嫁。

可想而知,下游聚酯企业并不买账,部分企业已经开始采取降低开工率来应对。6月6日,福建地区聚酯企业发表联合声明,对PTA企业进行了谴责和抗议,并呼吁聚酯同业,联合抵制。随后,一份江浙聚酯企业的联合声明中也明确提出了“希望PTA供应商应以严肃态度对待业已签订的2014年年度长约并正常履约完毕”。PTA供应商单方面撕毁合约事件的愈演愈烈,PTA上下游之间的“火药味”也越来越浓,以前如果PTA工厂结价高一点,大家闹一闹,坐下来重新谈谈也就解决了。可这次他们以断货为手段要求撕毁全年的合约,再按其要求签订新合约,这未免也太不近人情了。

目前,国内PTA主要的生产供应商仅10余家,而以逸盛、恒力、翔鹭为代表的PTA工厂三巨头就占据国内PTA总产能的半壁江山,合计产能达到2360万吨,占全国总产能4180万吨的56.5%。而聚酯企业又分为长丝、短纤、瓶片、切片、薄膜等众多细分领域,同时多为30万吨左右的中小产能,企业数量更是多达几百家,产能集中度较弱。最终PTA在这场博弈中胜出。

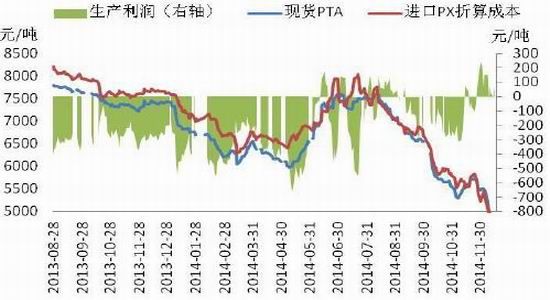

五、利润情况

受PX价格下跌影响,PTA开始扭亏为盈,整个产业链的利润自PX开始向聚酯行业慢慢倾斜。PTA企业一直处于亏损状态,除了5-8月份这波限产挺价和当前这波成本端塌陷,使得PTA企业稍有盈利。截止12月18日,亚洲PX跌至828美元/吨CFR台湾,折合成PTA生产成本4680元/吨,现货4700元/吨,略有盈利。

图8:PTA厂家生产利润率

数据来源:新世纪研究

2.2.3、国内聚酯产能增幅相对较小

从2011年至今,国内聚酯产能扩张一直保持较高速度,但相对于上游,聚酯市场增幅较小。2014年,国内聚酯计划增加20—25套,涉及产能600万—700万吨,产能增长率在12%左右。2015年国内预期投产的聚酯产能仍有13套,共计375万吨,全球聚酯产能也处于过剩状态,全球的新增产能预计增长较少。

表4:全球聚酯产能情况

资料来源:Argus

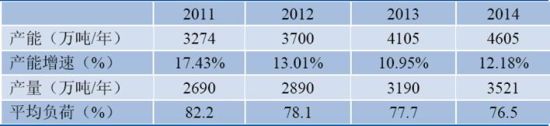

表5:中国聚酯产能情况

资料来源:郑州商品交易所

目前产业链利润分配格局正发生变化,总体来看是上游PX利润逐渐转移至下游,目前聚酯利润正恢复至2012年的水平。开工方面,聚酯开工季节性还是比较明显的,春节后3、4、5月份聚酯开工和织造开工迅速回升,并达到一个小高峰,而后小幅回落,9、10月份再次回升,达到第二次高峰,随后回落。同时需要关注的是聚酯工厂针对PTA工厂限产保价采取的反击措施对聚酯开工的影响,今年6月份,针对PTA工厂的联合限产,聚酯利润快速走低甚至亏损,聚酯工厂在亏损较大的情况下只能继续缩减产量,采取大幅降低开工的方式应对,与PX、PTA产能继续大幅提升不同,聚酯产能释放较小,聚酯企业有理由向上游要利润,随后随着PTA开工回升,价格回落,聚酯利润一路走高,开工亦大幅回升。总体来看,明年指望通过下游聚酯产能快速增长来扩大PTA需求几无可能,在此背景下下游开工将围绕其利润率展开,即利润好转—保持高开工、利润恶化—降低开工。对于PTA的需求除了考虑聚酯需求的季节性变化外,还需考虑利润情况对其开工的影响。

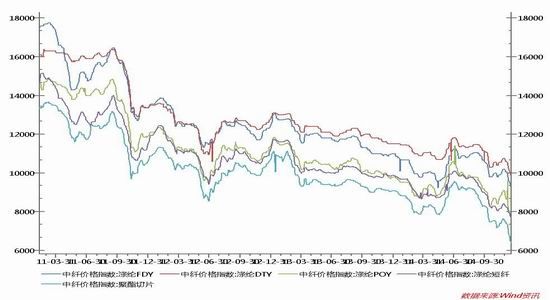

图9:涤纶价格走势图

资料来源:WIND咨询

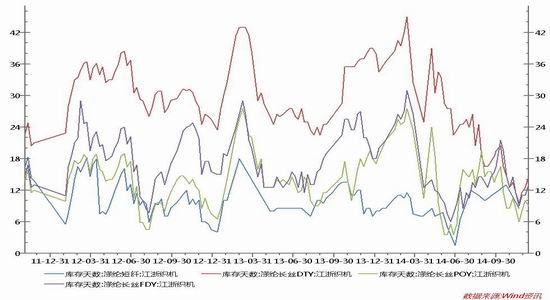

图10:涤纶(江浙织机)平均库存天数

资料来源:WIND咨询

图11:PTA产业链负荷率

资料来源:WIND咨询

2.3终端需求仍旧不乐观

2015纺织服装行业发展仍旧不容乐观,一方面,世界经济复苏缓慢,需求没有明显回升,另一方面,国内服装去库存之路还比较漫长。

2014年我国纺织品服装消费市场不容乐观。10月份,我国纺织品服装出口金额为265.4亿美元,环比下降7.1%,同比增加10.2%%。1-10月纺织服装出口金额累计为2484.7亿美元,累计同比增加6.4%,比2013年的11.3%明显下降。今年春季和秋季广交会采购商与会数和成交量均遭遇环比“双降”,当前纺织品服装外贸面临严峻挑战。在我国纺织服装行业主要竞争国中,菲律宾、斯里兰卡和印度1-8月纺织服装出口均呈现两位数增长,一定程度上挤占了中国在全球市场的出口贸易份额。

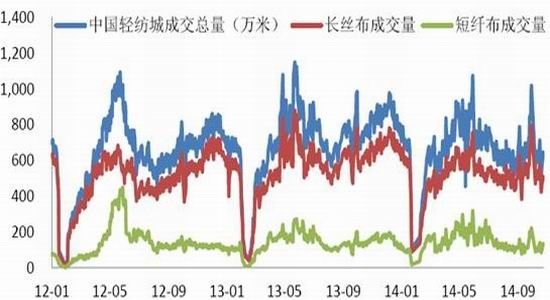

国内方面,2014年1-11月轻纺城成交量累计为156969万米,较去年大幅减少31.2%;1-10月份限额以上服装鞋帽、纺织品零售额为9834.9亿元,同比增长10.2%,连续三年持续下滑。在宏观经济增速放缓的背景下,预计明年我国纺织服装市场将维持较低增速。总体来看,终端消费市场仍然是维持刚性需求为主。

图12:纺织业出口交货值负增长

资料来源:WIND咨询

图13:中国轻纺城成交量

资料来源:WIND咨询

三、总结

2014年,PTA产能继续扩张,供需结构趋于宽松。PX产能跟进充足,随着PX新产能的投产,供应趋向宽松。PTA企业考虑成本,采取低开工率,为保证PX-PTA-PET供需平衡,PTA装置开工率全年维持低位。下游聚酯随着纺织服装去库存,弱势为主。2015 年,原油价格恢复力度较为有限,沙特坚持不减产,PX 和PTA 新产能投放力度依然大于下游聚酯产能投放,导致 PTA 成本向下游传导难度加大。在产业链整体供过于求的背景下,特别是一季度PTA新增产能投放预期下,另外,成本端再向下寻底,织造厂将继续维持观望态度,2015年上半年仍有大的做空机会,建议1405合约中长线空单继续持有,或到前低4482附近。下半年由于新增产能较少,也不排除 PTA 企业仍可能继续通过减产保价来影响市场短期行情,这在一定程度上限制了2015年PTA期价跌幅,预计2015年度期价呈现先抑后扬走势,大部分时间期价将在 4400-6500 元/吨区间低位运行。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>