PTA产能释放增速减少,产能过剩现状依旧不改

PTA 成本塌陷寻找新平衡,低开工率成为新常态

PX、PTA、聚酯产业链之间博弈愈发激烈

2014 年较 2013 年 PTA 产能扩张急剧增加,产能集中度愈发明显,PTA 生产利润较 2013 年亏损愈发严重。然而 2015 年仍旧有新增产能计划,新增产能增速放缓,但产能过剩状态或将进一步雪上加霜,随着产能愈发集中化,厂家“限产保价”的惯招恐会不间断的频频传出;上游 PX 的产能扩增加速,使得PTA 成本端价格塌陷。我们预计下一年度 PTA 价格重心或将继续下移。

PTA:供给宽松依旧,任重而道远

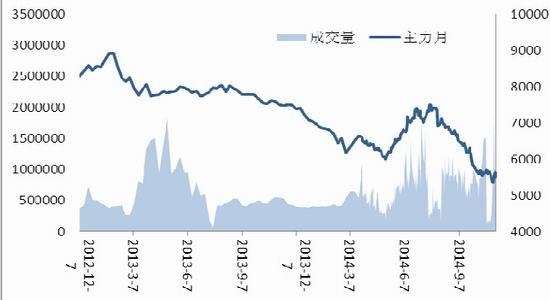

2014 年上半年 PTA 行情回顾

2013 年 12 月至 2014 年 3 月初,由于去年下游聚酯市场经营较为惨淡,使得大部分的聚酯工厂多停车放假,市场开几率仅维持在 6 成左右,市场需求有限,在春节假期国内 PTA 工厂也表现较为平静;PTA 厂家由于下游聚酯企业的停车力度增大,导致 PTA 社会库存高企,PTA 市场承压,主力合约价格从 12 月末高点 7380 元/吨,下跌至 3 月末低点 6296 元/吨,跌幅达 14.69%。

2014 年 3 月中至 2014 年 3 月底,一直被传的 PTA 减产计划终于在本月运作起来。月下旬,逸盛首先打响了减产第一枪,随后恒力、台化、三房巷紧跟其后 ,PTA 开工负荷降至 53%左右。下游市场买涨不买跌情绪浓厚。PTA 呈现小幅调整,从 3 月 17 日的 6244 元/吨上涨至 3 月 31 日的 6586 元/吨,小幅上涨 5.4%。

2014 年 3 月底至 2014 年 5 月中旬,由于前期停车的 PTA 装置基本重启,逸盛及翔鹭的新装置投产,加之下游聚酯产销较前期略有回落,PTA 市场气氛略显疲态。价格从 6383 元/吨下跌至 5 月 9 日的 5849 元/吨,跌幅达 8.36%。

2014 年 5 月中旬至 2014 年 7 月初,随着前期装置重启及新增产能投产,TA 厂家利润率下跌至 2010 年当时的历史低点。而与此同时,PTA 三大厂家的共同联盟下消息传出,联盟约定:维持行业 TA 开工率至 70%以下,另与聚酯厂家合约协议毁约,将原料 PX 的成本引进 PTA 的合约结算价。此间,价格出现大幅反弹,呈现 V 型反转。主力 09 合约从 5990 上涨至 7422 元/吨,涨幅高达 23.9%。

2014 年 7 月初至 2014 年 8 月中。7 月初先是预期 PX 厂家新增产能投产,一度使得 PX 价格承压,拖累 PTA 下跌,但随着月底的临近,PTA 合约结算价呼之欲出,并按 PX 成本定价模式进行了结算。这一消息,提振市场 PTA 市场信心。

2014 年 8 月中至 2014 年 10 月中。随着结算价等利好消息的耗尽,TA 出现盘面利润,此时,在利润的诱惑下,前期停车的厂家开始违背前期盟约,逐渐提高开工率,而下游聚酯产销表现一般;另外,国庆期间,原油价格出现历史大幅下跌。在上下游都不景气的情况下,PTA 最终被打压,展开一波下跌走势。主力合约从 1501 合约的 7156 元/吨,下跌至 5502 元/吨,跌幅高达 23%。

2014 年 10 月中至今。经历过前期的大幅下跌后,随着进入冬季,下游聚酯也处于产销旺季,TA 价格开始止跌,并在传言厂家限产的情况下出现小幅反弹 。我们认为后市由于 2015 年无论时 PX 还是 PTA 都有新增产能继续产能,届时成本端将继续下移,而 TA 价格也会受产能过剩承压,我们认为反弹之后,将面临更进一步严酷的下跌行情。届时料将出现淘汰落后产能、产业链整合等局面。

图 1 郑商所 PTA 主力合约收盘价走势图

数据来源:文华财经、五矿经易期货研究所

PTA 供需状况分析。

PTA 企业话语权增强,PTA 下跌走势一波三折

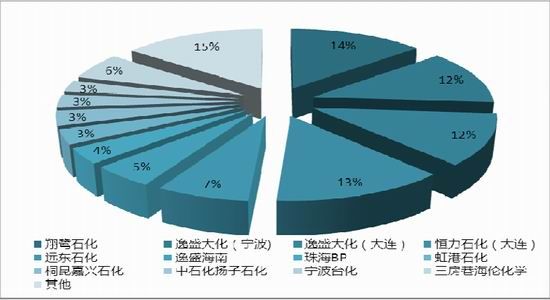

截止 2014 年 12 月,中国大陆 PTA 产能合计 4375 万吨,较去年 3345 万吨产能,新增产能 1030 万吨,增幅达 30.8%,新增产能分别为今年 4 月投产的翔鹭石化440 万吨装置和逸盛宁波 4##220 万吨装置、恒力石化三期的 2200 万吨装置及 5月新投产的虹港石化 150 万吨装置。至此,翔鹭石化、逸盛大化及恒力石化三家总产能小计 25555 万吨,占中国大陆产能的 58.4%,将近市场三分之二,俨然变成了中国大陆 PTA 行业的三大龙头企业,这使得 PPTA 企业的话语权得到有效增强。

产能集中度的扩大,也为厂家进一步限产保价提供了基础。厂家分别在今年 3月、5 月‐7 月等出现不同规模的限产保价,而且执行力度一浪高过一浪。前文行情回顾中,我们详细讲解了价格走势,限产保价使得 TA 下跌的步伐并没像市场初期预测的一路下跌,而是下跌势头放缓,一波三折。

图 2 国内 PTA 产能情况(产能分布)

数据来源:隆众石化网、五矿经易期货研究所

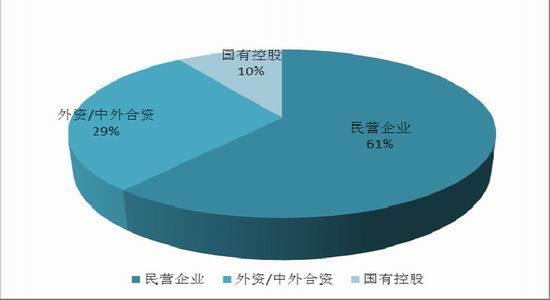

图 3 国内 PTA 产能情况(按企业性质分类)

数据来源:隆众石化网、五矿经易期货研究所

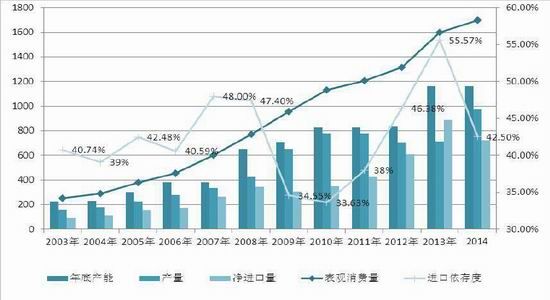

由于国内在 20088 年~2011 年 PTA 厂家有较高的利润,尤其在 20010 年之后的一年多时间中,利润维持在 10000 元/吨以上。高额利润的驱使,2010 年、20011年 PTTA 厂家开始大力投建, 2012 年当年产能增长率达 63.8%,至 3260 万吨/年产能;2013 年有所趋缓,产能增长率 1.53%;20114 年至今,投放产能 10030万吨,增幅大幅激增达 30.8%。

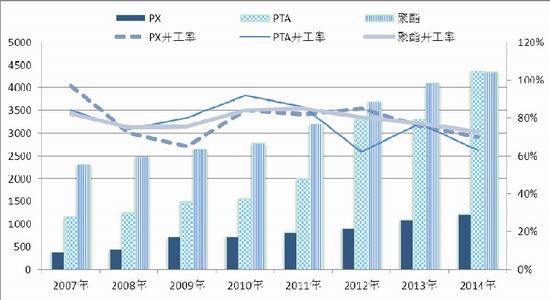

图 4 国内 PTA 产业链产能、产量、开工率情况

数据来源:隆众石化网、五矿经易期货研究所

如图 4 所示,随着 PTA 整个产业链的产能的增加,不管是上游 PX、还是下游聚酯或是 PTA 自身,开工率逐年都呈现下跌的态势。目前国内 PTA 产能大幅增加,按聚酯国内现在年产能 4345 万吨,开工率 100%计算,所需要的 PTA 原料为 37758万吨,而现在国内 PTA 总产能为 4375 万吨,即目前国内产能过剩 617 万吨。

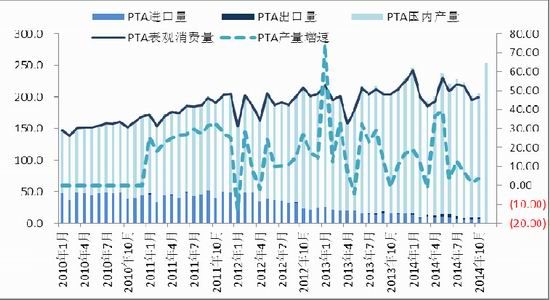

图 5 国内 PTA 进 出口情况

数据来源:隆众石化网、五矿经易期货研究所

如图 5 所示,PTTA 进口逐年减少,截止 2014 年 10 月,PTA20144 年累计进口量为 86 万吨,较 2010 年 1‐100 月份历史最高 454 万吨下降 368 万吨,跌幅高达81%;另一方面,产量增速却在下降。主要是因为国内新增产的扩张,使得产能基数增大。

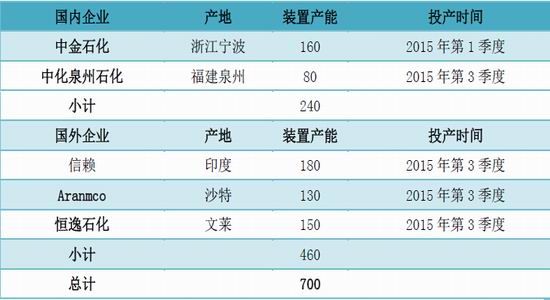

表 1 国内、外 2015 年 PTA 新增计划产能进度表

数据来源:隆众石化网、五矿经易期货研究所

根据隆众石化网统计显示,2015 年国内新增产能为四川晟达计划 100 万吨、中石化[微博]亚东石化 2000 万吨产能投产,中国台湾 OPTC 新增 150 万吨产能。总计新增 4550 万吨,环比增速为 100.28%,远小于 2014 年 30.8%的增速。PTA 产能增速呈现下跌走势。印度 Reliancee(NO.2)新增 110 万吨、印度 JBF 计划新增 125 万吨。总计新增 235 万吨,较 20144 年隆众石化官网统计国外现有产能 1160 万吨,环比增速 20.25%。

PTA 成本塌陷寻找新平衡,低开工率成为新常态

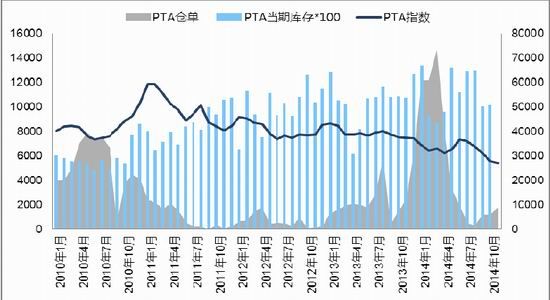

今年 5 月份,PTTA 工厂在陷入极度亏损后停产检修力度逐步加大,PTA 工厂开工率一路下行, 月‐7 月行业开工率始终在维持 70%以下低负荷运行,三大 PTA供应商更改合同货结算方式,并对下游聚酯企业合约货缩量供应,PTA 现货由“烫手的山芋”成为市场各方争抢的“香饽饽”。

图 6 国内 PTA 生产利润及开工率

数据来源:隆众石化网

图 7 国内 PTA 库存

数据来源:隆众石化网

图 8 聚酯链开工情况

数据来源:隆众石化网

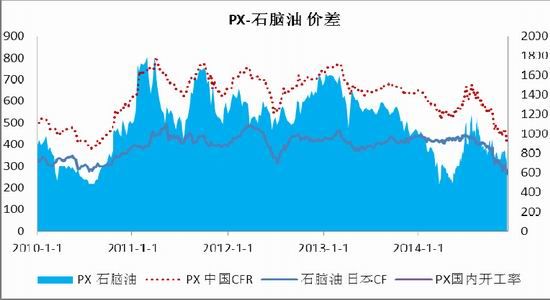

PX 利润空间缩减、产能扩张有望步 PTA 后尘

今年以来 PX 生产利润(PX‐石脑油价差)从 14 年 8 月的最高点 460 美元/吨逐步下滑至 11 月低点 300 美元/吨,也是历史相对低点。此后由于利润大幅减少,PX 厂家也开始停产检修,促使近期 PX 生产利润有所回升。随后随着十一原油大幅下跌拖累,PX 承压下跌。目前价格处于 2010 年来相对低位,我们预计未来 PXX 价格重心或将进一步下移。

图 9 PX 价格及利润走势图

数据来源:隆众石化网

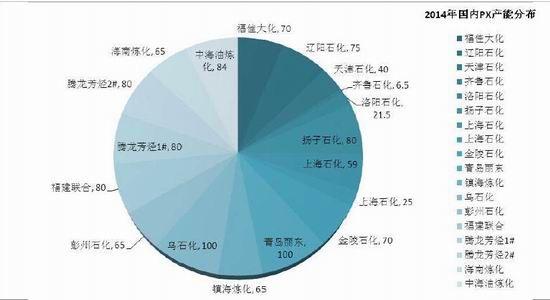

2014 年国内新投产彭州石化 65 万吨和海南炼化的 65 万吨 PX 新增产能,虽然增产,但 PX 国内产能依旧短缺。截止目前国内产能合计也仅有 1225 万吨,假设 1225 万吨 PPX 全部用来生产 PTA,按照 PTA 生产化学式来计算,不计损耗国内高达 4375 万吨的 PTA 产能,按月均 70.9%的开工率计算年度总产量约为31011 万吨,对应需要 2031 万吨原料 PX 与实际 12255 万吨相比严重不匹配。

图 10 国内 PX 产能情况

数据来源:隆众石化网

表 2 国内外 2015 年计划新增 PX 产能进度表

国内 PX 推迟的新增产能终于投产。2014 年国内新增产 70 万吨,占国内总产能的 6%,2015 年新增计划产能 240 万吨,占国内产能的 19.5%;国外上市力度加大。计划新增产能 700 万吨占国外 PX 总产能 2300 万吨的大约 30%。产能扩张使得 PX 利润大幅压缩,国外产能扩展有望步 PTA 后尘。

图 11 PX 产量、进口量图示

数据来源:隆众石化网、五矿经易期货研究所

图 12 PTA 产业链生产利润图示

数据来源:隆众石化网

产业链利润 PTTA 和 PX‐石脑油价差呈现剪刀差

目前产业链利润向下游聚酯转移明显。一方面由于目前处于下游聚酯旺季,产销旺盛,价格高企;另一方面,上游原料受到原油拖累及自身供给过剩的影响,价格承压下跌,使得聚酯生产成本下跌。而随着年底产销逐渐进入淡季,开工率降低,及明年新增产能的预期。我们认为聚酯利润将下行。

如图 12 所示,截止 12 月 5 日,PX 与石脑油价差和 PTA 利润相交。在原油价格不出现大幅波动的情况下,我们认为随着下游聚酯产销转淡,PTA 限产保价的利好释放,PTA 届时将受累下行,利润压缩。而亚洲 PX 则在第一季度产能释放之前出现利润回升态势。三季度产能释放后,PPX 价格料重心下移。

20155 年 PTA 行情展望

上游 PX 新增产能增速加大,PX 价格重心有进一步下跌预期;PTA 自身产能投产增速放缓,但产能过剩仍旧不改,低于 70%的开工率将呈现新常态;下游聚酯随季节性波动。我们认为:PTA 明年震荡下行,但是下行会受到产业护盘资金的推动,出现不畅。操作建议:PTA 逢高抛空思路。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>