一家之言:供需宽松局面 PTA低位震荡

1月份,上游原油、PX价格延续弱势探底,PTA部分装置短暂检修,PTA期价呈现探低回升的区间走势。2月份,上游原油、PX维持弱势探底,供需宽松压制期价,货币宽松预期一定程度限制下调空间,预计PTA期价延续低位震荡格局。预计PTA1505合约有望以4200-5000区间波动为主。

一、行情回顾

1月初,国际原油期价跌势加剧,亚洲PX价格也逐步下调,PTA1505合约期价呈现弱势探底走势,从4800元/吨关口下滑至4400元/吨一线;中下旬,受PX价格有所企稳及部分投机资金进场做多影响,PTA期价呈现震荡回升走势,处于4500-4800区间波动。

现货市场呈现弱势整理走势,华东现货市场报价下调至4400-4500元/吨区间,较2014年12月份小幅下跌,主流生产商1月合同货结算价执行4600-4700元/吨,较12月份结算价下跌500-600元/吨;部分生产商2月合同货挂牌价出台至6100元/吨左右。

二、基本面分析

1、宏观经济方面

国家统计局公布经济数据显示,2014年全年国内生产总值636463亿元,按可比价格计算,比上年增长7.4%。分季度看,一季度同比增长7.4%,二季度增长7.5%,三季度增长7.3%,四季度增长7.3%。分产业看,第一、二、三产业增长4.1%、7.3%、8.1%。环比看,四季度国内生产总值增长1.5%。

1-12月,固定资产投资完成额累计50.2万亿,累计同比增长15.7%,较1-11月下降0.1个百分点,创2002年2月以来的新低。由于房地产投资加速下行,基建投资增长受限,固定资产投资继续放缓。

12月工业增加值当月同比增长7.9%,较11月回升0.7个百分点。分行业类别看,黑色金属从11 月的5.9%回升至8%,有色金属从11 月的11%回升至11.7%,非金属矿物从11 月的7.8%回升至8.7%,上游工业行业出现明显反弹;通用设备从11 月的6.1%回升至7.3%,专用设备从11 月的5.4%降至3.8%,汽车制造业从11 月的8%降至7.5%,下游工业行业继续分化;计算机通讯制造业从11 月的12.6%回升至14.3%,外贸相关行业回升。工业增加值与制造业PMI指标的变化之间产生了一定的分歧,制造业PMI为先行指标,12月制造业PMI显示制造业企业进入去小周期的去库存阶段,前期的回补库存使得12月的工业增加值有所回升,随着去库存小周期开始工业增加值业将随之回落。

12月全社会消费品零售总额2.58万亿,同比增长11.9%,较11月基本回升0.18个百分点;除去物价因素,12月消费实际同比增长10.4%,较11月回升0.12个百分点。2014年以来实际消费增速保持在10%左右,名义增速下滑主要受消费物价水平下滑影响。

总体看,国内经济增速显示出低位趋稳的迹象,12 月工业增加值环比回升,部分原因是11 月的低基数导致。固定资产投资增速继续下滑,下滑幅度收窄。房地产投资增速下滑幅度收窄,房地产价格继续下跌。经济增长动能仍处低位,实体经济利率水平仍高,货币政策仍有望继续宽松,政府加快投资项目审批,政策托底经济增长的意图得到强化。

2、上游原料走势

1月份,国际原油价格延续弱势下跌的走势,WTI 原油价格从55美元/桶下跌至44美元/桶一线,布伦特原油价格从59美元/桶下跌至46美元/桶一线,美国原油与布伦特原油价差缩窄在2-5美元;石脑油价格也呈现下跌走势,从450美元/吨下调至420美元/吨CFR日本;亚洲地区的MX价格震荡下跌,从630美元/吨下跌至590美元/吨FOB韩国。亚洲地区的PX价格呈现震荡回落,报至771美元/吨FOB韩国和793美元/吨CFR中国。截止1月26日,石脑油的利润回升至47美元左右,MX的利润小幅回落至119美元,PX的利润维持在85美元左右。

PX合同货方面,埃克森美孚出台2月亚洲PX倡导价格执行830美元/吨CFR,较1月ACP下跌40美元/吨;新日石出台2月亚洲PX倡导价格执行820美元/吨CFR,较1月ACP下跌30美元/吨。日本出光出台2月PX合约倡导价格执行820美元/吨CFR,较1月ACP下跌20美元/吨。韩国S-OIL出台2月PX合约倡导价格执行830美元/吨CFR,较1月ACP下跌5美元/吨。中石化[微博]化工销售华东分公司出台1月份PX合约货结算价格执行5600元/吨,较12月份结算价下跌700元/吨;2月份PX合约货挂牌价格执行5900元/吨。

装置方面,中海油惠州84万吨PX装置在12月底重启。韩国蔚山芳烃100万吨PX装置1月份维持60%-65%的装置负荷运行。印度ONGC PX装置自1月份以来小幅下调其运行负荷在75%-80%附近。彭州石化PX装置原料部分预热投料,PX部分尚未有产品产出,计划1月底重启。新加坡裕廊芳烃PX装置处于停车状态,厂家计划在2月底或3月初重启运行。

国际原油、石脑油延续下跌走势;亚洲PX装置开工率维持在84%左右,国内PX装置开工率在80%左右,12月份PX进口量大增至118万吨左右,整体供应增加,预计亚洲PX价格将呈现低位震荡走势。

3、PTA供需状况

1月份国内PTA装置开工率小幅回升,部分装置短暂检修后陆续重启。PTA装置开工情况,翔鹭石化165万吨PTA装置计划1月5日起开始停车,重启时间待定。虹港石化150万吨PTA装置1月初受到装置故障影响全线停车,厂家1月23日左右重启。桐昆嘉兴石化150万吨PTA装置1月6日停车,厂家1月22日重启。宁波三菱70万吨PTA装置1月20日由于装置问题停车,计划停车10天左右。

根据国内各PTA厂家装置运行负荷计算,PTA平均负荷回升至72%左右,下游聚酯切片装置的运行负荷降至60%左右。当前PTA厂家库存维持在2-8天左右,较前期有所增加,截止1月27日,郑商所PTA仓单为17535张,共计约88000吨,较12月份出现增加。

PTA合同货方面,恒力石化1月PTA结算价格执行4700元/吨,较上月结算价格下跌500元/吨;翔鹭石化1月PTA结算价格执行4650元/吨,较上月结算价格下跌550元/吨;中石化1月PTA结算价格执行4630元/吨,较上月结算价格下跌570元/吨。

国内PTA现货市场呈现震荡回落的走势。截止到1月27日PTA华东市场报价在4400元/吨,较12月底下跌200元/吨;外盘现货价格报至575美元/吨,较12月底下跌约55美元/吨。亚洲PX价格报于755-777美元/吨,折算出PTA的生产成本约为4400-4500元/吨,1月PTA动态生产情况为亏损150至盈利100元/吨之间。由于上游PX价格低位整理,成本端支撑力度弱化,PTA生产商处于小幅盈利局面,厂家减产的积极性有所降低。

4、聚酯化纤市场

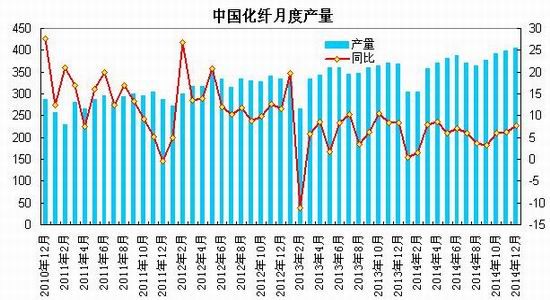

据国家统计局公布数据显示,今年12月我国化纤产量为405万吨,较上月增加7万吨,同比增长6.2%;1-12月化纤产量为4433万吨,同比增长6.4%。12月聚酯产量为125万吨,较上月增加16.8万吨,同比增长26.13%;1-12月聚酯产量为1210.85万吨,同比增长2.62%。

截止1月27日,聚酯切片装置的运行负荷在60%附近,涤纶长丝装置的负荷指数在77%左右,涤纶短纤装置的负荷指数在56%左右,下游织造企业开工率回落至58%附近;江浙地区涤丝产销情况回升,江浙主流涤纶长丝工厂的库存POY在1-6天附近的水平、FDY在9-14天附近,DTY在10-17天附近,涤丝POY库存较12月份明显减少, FDY、DTY库存小幅减少,整体涤丝库存处于偏低水平。临近春节长假,下游织造进入需求淡季,聚酯厂家后续负荷逐渐下滑。

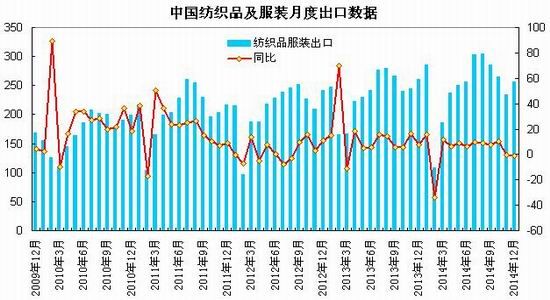

5、下游状况

海关总署发布的数据显示,12月我国纺织品服装出口金额为256.74亿美元,环比增长5.5%,同比下降1.2%,降幅较上月扩大0.7个百分点。其中纺织纱线、织物及制品出口金额为97.54亿美元,环比增长2.2%,同比增长0.2%,增幅较上月缩窄0.7个百分点;服装及衣着附件出口金额为159.2亿美元,环比增长7.6%,同比下降2.1%,降幅较上月扩大0.8个百分点。2014年我国纺织品服装累计出口金额为2984.26亿美元,同比增长5.1%。其中,纺织品出口金额为1121.42亿美元,同比增长4.9%,服装及其附件出口金额为1862.85亿美元,同比增长5.2%。

统计局数据显示,12月份,社会消费品零售总额为25801亿元,同比名义增长11.9%(扣除价格因素实际增长11.5%)。其中,限额以上单位消费品零售额14274亿元,增长9.4%。2014年全年社会消费品零售总额262394亿元,同比名义增长12.0%,实际增长10.9%。其中,限额以上单位消费品零售额133179亿元,增长9.3%。全国网上零售额27898亿元,同比增长49.7%。其中,限额以上单位网上零售额4400亿元,增长56.2%。12月纺织服装类限额以上企业零售额为1467亿元,增长10.6%。2014年全年纺织服装类限额以上企业零售额为12563亿元,增长10.9%。

12月份纺织服装出口表现略低于预期,2014年出口增长5.1%,欧美需求呈现弱势复苏,美国、日本的订单情况有所好转;内销市场上的终端需求并无明显改善,终端仍然面临多方面的压力。

6、季节性走势分析

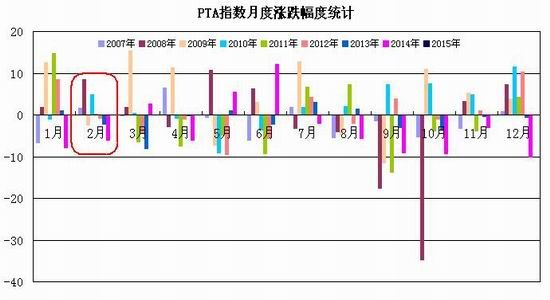

从PTA指数的历史走势看,PTA指数在2月份出现四次上涨行情,2007、2008、2010、2011年的涨幅分别为1.67%、8.45%、4.89%、0.23%;2009、2012、2013、2014年则出现下跌行情,跌幅分别为2.41%、0.84%、2.21%、6%;月度波幅方面,2011年的波动幅度超过1100元,其余年度波动幅度则处于300-800元区间。从季节性统计看,PTA期价在2月份的波动幅度均值在680元左右,近三年波动幅度在400-600元左右。

三、后市展望

综上所述,国内经济增速显示出低位趋稳的迹象,但经济增长动能仍处低位,实体经济利率水平仍高,货币政策仍有望继续宽松,政府加快投资项目审批,政策托底经济增长的意图得到强化。上游原料方面,亚洲PX价格低位整理,成本端对PTA价格支撑力度弱化,PTA企业生产处于盈利平衡区间,厂家减产的积极性有所降低。供需方面,国内PTA装置开工率维持至72%左右,现货市场面临供应压力;而库存方面,国内PTA整体库存有所增加,交易所仓单回升至八万吨左右;下游聚酯需求方面,春节长假来临,织造、加弹开机率逐步下降,下游产销趋于回落,短期需求面临回落。上游原油、PX维持弱势探底,供需宽松压制期价,货币宽松预期一定程度限制下调空间,预计PTA期价延续低位震荡格局,关注PTA装置检修状况。技术上,PTA 1505合约考验4200-4400一线支撑,上方面临4800-5000一线较强压力,预计2月份PTA有望以4200-5000区间波动为主。

附表、国内主要PTA企业合同货报价

|

BP珠海 |

远东石化 |

扬子石化 |

翔鹭石化 | |||||

|

报价 |

结算价 |

报价 |

结算价 |

报价 |

结算价 |

报价 |

结算价 | |

|

2015年1月 |

4800 |

5635 |

5000 |

4650 |

4800 |

4630 |

5000 |

5650 |

|

2014年12月 |

5600 |

5200 |

5600 |

5200 |

5600 |

5200 |

5600 |

5200 |

|

2014年11月 |

5800 |

6100 |

6300 |

6100 |

6100 |

6050 |

6300 |

5950 |

|

2014年10月 |

6700 |

6100 |

6700 |

6100 |

6700 |

6050 |

6700 |

6100 |

|

2014年9月 |

7400 |

7050 |

7400 |

6900 |

7300 |

6900 |

7400 |

6900 |

|

2014年8月 |

7900 |

7750 |

7900 |

7680 |

7900 |

7675 |

7900 |

7680 |

|

2014年7月 |

7900 |

7850 |

7900 |

7900 |

7600 |

7900 |

7900 |

7900 |

|

2014年6月 |

7450 |

7450 |

7400 |

7450 |

7500 |

7450 |

7500 |

7450 |

|

2014年5月 |

6650 |

6550 |

6600 |

6600 |

6600 |

6550 |

6600 |

6600 |

|

2014年4月 |

6800 |

6570 |

6700 |

6600 |

6700 |

6600 |

6900 |

6600 |

|

2014年3月 |

6800 |

6550 |

6800 |

6550 |

6450 |

6425 |

6800 |

6550 |

|

2014年2月 |

7300 |

6850 |

7250 |

6850 |

7200 |

6850 |

7300 |

6850 |

|

2014年1月 |

7500 |

7210 |

7600 |

7250 |

7300 |

7170 |

7700 |

7210 |

稿件来源:瑞达期货

第一纺织网版权与免责声明:

1、凡本网注明“本网专稿”的所有作品,版权均属第一纺织网所有,转载请注明“第一纺织网",违者,本网将追究相关法律责任。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>