一、11月PTA行情回顾

图1 郑州PTA 1601合约走势

资料来源:文华财经

11月,PTA期价整体维持震荡,价格区间4480-4800,仍是化工品中相对偏强的品种。从基本面来看,PTA工厂集中检修使得11月开工继续维持低位,现货供应仍相对偏紧;下游需求有所好转,刚需存;库存来看,受PTA工厂集中检修影响,库存被市场持续消化,目前库存水平较低。截至11月30日,PTA1601合约收于4602元/吨,较10月末下跌54元/吨,跌幅1.16%,TA1605合约收于4476元/吨,较10月末下跌120元/吨,涨幅2.61%。

原油月末呈现触底迹象,成交放量,但整体来看供过于求的基本面未能有所改变,供需来看,目前PTA工厂负荷仍低,后市或将缓慢回升,需求端虽较前期有所好转,但即将转入12月需求淡季,且市场普遍预计经济低点为明年二季度,需求将难有较大改善。整体来看,当前现货供应偏紧,库存较低,近月在交割前将维持偏强判断,但考虑到开工逐渐攀升态势,需谨防远月合约供应压力,仍需密切关注后市装置重启情况。

二、基本面分析

(一)原油——油价月末小幅企稳反弹,现短期筑底迹象

11月,国际原油价格重心持续下移,二次筑底迹象明显,至月末小幅企稳,成交放量,宏观及供需仍是影响油价的主导因素。月初,受上月原油库存意外下降影响,油价延续10月末涨势。上旬,供应过剩担忧重现,同时美元走势强劲,油价迅速回落,中旬,美国原油库存增长,油价大幅下挫,跌至近三月低点。下旬,中国经济数据疲弱且美元维持强劲,进一步打压油价,维持弱势盘整状态。至月末,油价小幅反弹,出现短期触底迹象。

当前国际油价表现出二次筑底的特征。从供需角度看,美国页岩油产量回落,OPEC内部出现分歧;需求端炼厂检修增多,开工率下行;供需双减,原油短期缺乏显著驱动力,价格区间震荡。从更长周期来看,原油开采企业大幅裁并变卖部分固定资产,防止利润表恶化传导至资产负债表,资本性支出持续减少,原油增量有限。波动率相对中位,较前期水平大幅降低,BRNET与WTI价差受到美国取消原油出口禁令影响开始出现收敛,原油价格出现二次筑底的特征。

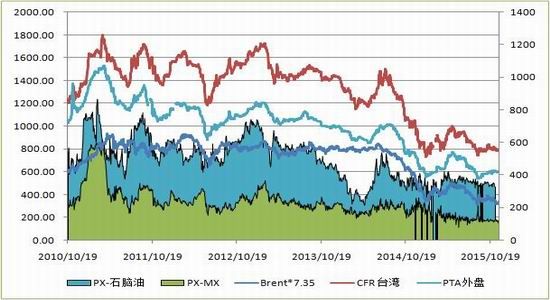

(二)成本端——PX开工回升,后市供应压力不减

图2 PTA产业链裂解价差

图3 PTA国内生产利润

资料来源:wind资讯 浙商期货研究中心

11月,PX跟随上游油价走势,在月初的短暂上涨后回落,价格围绕800元/吨一线上下波动。ACP谈判方面,月末亚洲PX厂家出台的12月倡导价格均较11月上调。出光报价820美元/吨CFR,较11月结算价上涨40美元。

从基本面来看,受下游PTA工厂开工低位影响,PX需求端增长受限;从PX生产利润来看, PX-石脑油价差目前维持330美元/吨附近,较上月持平;供应端来看,后市随着亚洲地区PX检修装置的减少,现货供应相对偏松。具体检修计划如下:

表1 亚洲地区PX装置检修计划表

| 公司名 | PX产能 | 装置检修情况 |

| 台化 | 169.5 | 台湾台塑1#芳烃装置计划2016年2季度停车检修1个月时间,其中PX产能在27.8万吨。 |

| JX nippon oil公司(新日本石油株式会社) | 46 | 11月重启,目前平均运行负荷在80%-85%。 |

| 裕廊芳烃(JAC) | 80 | 新加坡裕廊芳烃80万吨PX装置目前在停,该集团公司目前已经进入破产清算程序,但该消息对PX市场的影响较为有限,因为PX装置已经在2014年下半年就处于停车关闭状态 |

| KazMunayGas公司 | 50 | 于2015年10月14日投产,但由于来自原产于其他国家出口到中国的竞争,使来自哈萨克斯坦对二甲苯出口的利润吸引力不是很充分 |

| 洛阳石化 | 22 | 洛阳石化22万吨PX装置9.30停车,停车时间2个月左右 |

| 扬子石化 | 85 | 扬子石化1#25万吨PX装置目前在停,厂家计划11月底重启该装置 |

| 泰国PTTGC公司 | 118 | 其2#芳烃装置11月第二周重启,该装置自7月底停车检修并进行脱瓶颈扩容,重启之后PX产能达到77万吨。 |

从上表可知,至11月末,停车装置基本已经完成重启,后市暂无大规模检修,短期供应充足。

整体来看,后市PX供应压力不减,加之下游PTA工厂开工短期难以回升,需求端支撑有限,11月PX或将维持震荡偏弱趋势。

(三)供给——开工逐渐攀升,供应压力后移

11月,受TA装置集中检修影响,PTA整体负荷维持低位,现货供应略微偏紧,近月期价跟随现货,表现坚挺,从后市来检修来看,开工将逐渐回升,但供应压力短期难以浮现,因此,TA供应偏紧状况暂时难有改变,但随着负荷攀升,需谨防供应增加对远月合约的打压。

具体检修计划如下:

表2 PTA检修计划

| 企业名称 | 装置 | 产能 | 十月装置动态 | |

| 逸盛集团 | 逸盛大连 | 1号 | 220 | 目前满负荷 |

| 2号 | 375 | 于11月13日重启 | ||

| 逸盛宁波 | 1号 | 65 | 正常运行 | |

| 2号 | 70 | 正常运行 | ||

| 3号 | 200 | 正常运行 | ||

| 4号 | 220 | 4#220万吨/年的PTA装置计划将于2016年1月进行年度检修,检修时间15天以上 | ||

| 逸盛海南 | 200 | 目前运行正常 | ||

| 恒力石化 | 恒力石化 | 1号 | 220 | 正常运行 |

| 2号 | 220 | 正常运行 | ||

| 3号 | 220 | 正常运行 | ||

| 中石化 | 仪征化纤 | 1号 | 35 | 正常运行 |

| 2号 | 65 | 正常运行 | ||

| 上海石化 | 40 | 正常运行 | ||

| 洛阳石化 | 32.5 | 装置配合其炼化装置检修(其PX装置9月29日停车),9月30日起停车检修50天左右 | ||

| 扬子石化 | 1号 | 35 | 正常运行 | |

| 2号 | 35 | 正常运行 | ||

| 3号 | 65 | 正常运行 | ||

| 天津石化 | 34 | 装置11月2日停车检修,12日陆续试车重启,预计明后天正常出料 | ||

| 中石油 | 乌鲁木齐石化 | 9 | 正常运行 | |

| 辽阳石化 | 80 | 长停 | ||

| 国有控股 | 重庆蓬威 | 90 | 长停 | |

| 其他民营 | 福建佳龙 | 60 | 正常运行 | |

| 桐昆嘉兴 | 150 | 正常运行 | ||

| 三房巷海伦石化 | 1号 | 120 | 5成附近,一条小线检修 | |

| 2号 | 120 | 2#120万吨装置11.11日停车,计划11月底重启 | ||

| 江苏虹港石化 | 150 | 装置正常运行,产品多自用,少量外销合约 | ||

| 外资 | 江阴汉邦化学 | 60 | 正常运行 | |

| 宁波三菱 | 60 | 目前装置运行正常,合约为主 | ||

| 珠海BP | 1号 | 50 | 停车 | |

| 2号 | 110 | 2#110万吨/年的PTA装置计划11月下旬进行年度检修,预计15天左右 | ||

| 3号 | 125 | 正常运行 | ||

| 台资 | 宁波台化 | 120 | 正常运行 | |

| 合资 | 翔鹭石化 | 1号 | 165 | 停车 |

| 2号 | 450 | 停车,此外厂家宣布停止11-12月份下游合约客户的货源供应 | ||

| 远东石化 | 1号 | 60 | 停车 | |

| 2号 | 60 | 停车 | ||

| 3号 | 60 | 停车 | ||

| 4号 | 140 | 停车 |

数据来源:金银岛、浙商期货研究中心

从新增装置来看,2015年PTA新增装置共计665万吨,其中恒力220万吨及珠海BP125万吨已于一季度顺利投产,剩余两套装置均计划四季度投产,具体来看,汉邦石化220万吨装置计划2015年末或2016年初投产,四川晟达100万吨装置原计划2014年末投产,后因装置运输问题,推迟至2015年6月,今年则再次顺延至四季度,装置能否顺利投产仍存疑问,后市需持续关注装置情况。

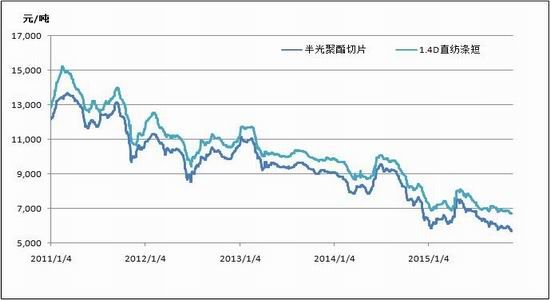

(四)需求——旺季结束,需求好转难以维持

11月,随着需求转淡,终端价格出现明显下滑,利润亦出现恶化,受此影响终端织机工厂负荷有所下滑。后市来看下游需求受限,备货亦接近尾,终端基本以按需提货为主,后市需求对价格支撑将愈发弱化。

图4 下游产品价格与利润走势

资料来源:wind资讯 浙商期货研究中心

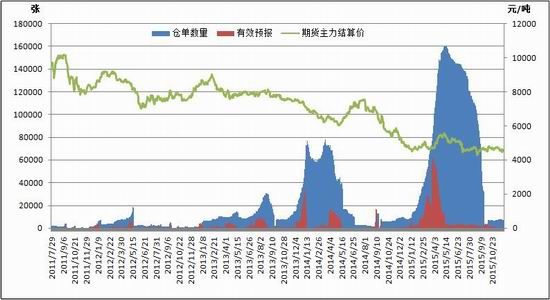

(五)库存——仓单持续小量流出,库存维持低位

从仓单角度来看,近期郑商所仓单持续流出,由于前期供应地减少,整体社会库存亦处于低位,一定程度上反应现货供应面的偏紧,后市仍需密切关注新增仓单情况。

图5 PTA库存变动

图6 华东PTA现货价格趋势及利润

资料来源:wind资讯 浙商期货研究中心

(六)跨期套利——反向市场确立,关注买近抛远套利

图7 TA601-TA605价差图

图8 TA605-TA609价差图

资料来源:wind资讯 浙商期货研究中心

2015年下半年以来,受油价低位影响,TA产业整合深入,落后产能淘汰加速,期货市场由原先的正向市场转变为反向市场,呈现近高远低格局,我们认为,随着后市去产能的深入,TA期货市场将维持反向市场结构,可适时建立正套头寸。且假设市场如我们所料,1月交割后负荷攀升带来供应增加,打压5月价格,使得TA605-TA609价差收敛,届时或将带来买TA605抛TA609入场机会。

三、 技术分析——筑底形态,短期维持震荡偏强判断

11月,TA1601价格维持强势,于60日均线附近上下波动,短期或将维持震荡偏强走势。

图8 TA1601合约

资料来源:文华财经

四、 行情展望

单边操作:原油月末呈现触底迹象,成交放量,但整体来看供过于求的基本面未能有所改变,供需来看,目前PTA工厂负荷仍低,后市或将缓慢回升,需求端虽较前期有所好转,但即将转入12月需求淡季,且市场普遍预计经济低点为明年二季度,需求将难有较大改善。整体来看,当前现货供应偏紧,库存较低,近月在交割前将维持偏强判断,但考虑到开工逐渐攀升态势,需谨防远月合约供应压力,仍需密切关注后市装置重启情况。

跨期套利:2015年下半年以来,受油价低位影响,TA产业整合深入,落后产能淘汰加速,期货市场由原先的正向市场转变为反向市场,呈现近高远低格局,我们认为,随着后市去产能的深入,TA期货市场将维持反向市场结构,可适时建立正套头寸。且假设市场如我们所料,1月交割后负荷攀升带来供应增加,打压5月价格,使得TA605-TA609价差收敛,届时或将带来买TA605抛TA609入场机会。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>