一季度,上游原油、PX价格呈现探低回升走势,PTA装置检修增加,商品市场呈现反弹行情,PTA期价呈现震荡回升的走势。二季度,国内货币环境延续宽松利好市场,二季度上游原油、PX价格有望延续震荡回升,成本端对PTA价格支撑增强,将是推动PTA价格的主要因素,而交易所仓单处于高位及下游需求弱于预期是限制期价上行空间,预计PTA期价呈现震荡回升走势,PTA1609合约有望以4400-5300区间波动为主。

一、基本面分析

1、宏观经济方面

国家统计局1-2月份各项经济数据显示,中国经济依然处于底部徘徊的状态,经济下行压力不减,底部企稳尚须更多支持和稳固。2月份,中国制造业采购经理指数(PMI)下滑至49%,为连续第7个月处于荣枯线下方,创下4年多新低。外贸方面形势依然严峻,2月份出口表现创新低,进口继续下滑但略有收窄,顺差缩减至2095亿元,内外需持续低迷。3月12日公布的1-2月份工业、消费和投资数据整体偏弱于预期,工业和消费增速都呈现出不同程度的下降,投资方面,固定资产投资稳定增长,地产投资大幅超预期,同比增长了3%,较去年年底大幅回升,对整体投资增长的拉动作用明显;前期政策支持开始起效,经济低迷中略有企稳的迹象。

3月中下旬,日本、美国、英国三大央行[微博]相继公布利率决议,均未采取进一步行动。美联储在3月议息会议上释放出鹰派程度不及市场预期的声明,但美联储公开市场委员会的17名成员中已有5位公开发表了偏鹰派的言论;全球经济存在风险,美国经济数据喜忧参半,美联储加息节奏放缓,但仍倾向于维护渐进加息的预期,若美国经济在第二季度回升,美联储加息的重要节点在6月份,预计二季度市场对加息预期将温和回升,这将对市场风险偏好情绪有所压制。

2、上游原料走势

一季度国际原油价格呈现探低回升的走势,WTI原油价格处于26美元/桶至43美元/桶区间波动,布伦特原油价格处于28美元/桶至45美元/桶区间运行,美国原油与布伦特原油价差处于1-6美元区间波动;石脑油价格呈现探低回升走势,从415美元/吨下跌至300美元/吨,2月中旬开始逐步回升至385美元/吨CFR日本;亚洲地区的MX价格震荡回升,从540美元/吨逐步回升至670美元/吨FOB韩国。亚洲地区的PX价格也探低回升,从660美元/吨上涨至789美元/吨FOB韩国。截止3月25日,石脑油的利润回落至53美元左右,MX的利润上升至228美元,PX的利润回落在30美元左右。

PX合同货方面,日本JX出台4月亚洲PX倡导价格执行850美元/吨CFR,较去年四季度ACP上涨20美元/吨。韩国双龙4月PXACP倡导价格出台,厂家执行850美元/吨CFR;日本出光月PXACP倡导价格出台,厂家执行870美元/吨CFR。中石化[微博]化工销售华东分公司出台3月份PX合约货结算 价格执行6095元/吨,较上年四季度结算价累计上涨80元/吨。一季度PX结算价整体呈现逐步回升走势。

装置方面,马来西亚芳烃公司计划3月28日将其位于居茶的芳烃装置停车检修45天左右。该装置PX产能在50万吨,纯苯产能在20万吨。韩国韩华位于大山的1#芳烃装置3月中旬停车,停车时间40-45天。公司计划4月底附近重启。该装置PX产能在71万吨,纯苯产能在68万吨。韩国GS1#40万吨PX装置和3#55万吨PX装置计划4月份停车进行例行检修,停车时间分别为5周和3周。印度ONGC计划4月初将其位于芒格洛尔的芳烃装置停车检修3周左右。乌石化100万吨PX装置计划5月中旬停车检修,检修时间2个月左右。日本新日石位于赤塔的20万吨PX装置计划5月中旬-6月底停车检修;位于川崎的35万吨PX装置计划7月底-9月底停车检修。国际原油、石脑油呈现探低回升走势;亚洲PX装置开工率维持在70%左右,国内PX装置开工率在64%左右,二季度亚洲化工装置集中检修季,PX装置迎来检修高峰期,预计有三百多万吨产能检修,市场供应有望减少,预计亚洲PX价格运行重心将较一季度上抬。

3、PTA供需状况

截至2015年,国内PTA产能共计4695万吨,部分经营状况较差产能长期闲置或偶尔开车的闲置产能约有1430万吨,实际有效产能为3265万吨,加上一季度江阴汉邦220万吨新产能投产,二季度实际有效产能约有3485万吨。

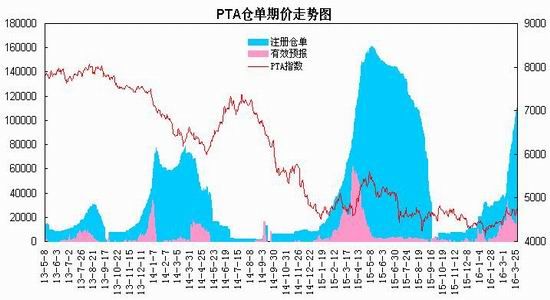

根据国内各PTA厂家装置运行负荷计算,一季度部分装置停车检修,PTA负荷一度回落至60%左右,平均负荷处于68%左右,与上年同期的72%相比出现回落;下游聚酯切片装置的运行负荷逐步回升至83%左右。当前PTA厂家库存维持在1-4天左右;截止3月38日交易所仓单为107076张,有效预报为21238张,合计有64万吨左右,仓单处于较高水平对期价构成较强压力。

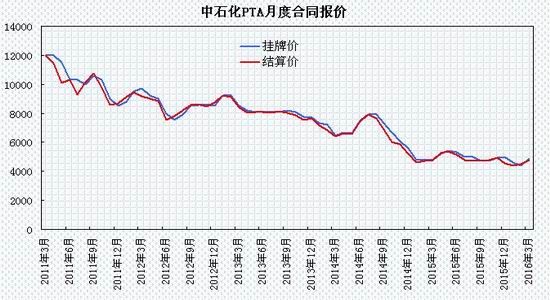

PTA合同货方面,中石化、恒力石化3月PTA结算价格执行4750元/吨,较去年12月结算价格上涨180元/吨。

国内PTA现货市场呈现震荡回升的走势。截止到3月25日PTA华东市场报价在4500元/吨,较1月初上涨约200元/吨;外盘现货价格报至602美元/吨,较1月初上涨约130美元/吨。亚洲PX价格从1月的745-765美元/吨回升至3月份的790-810美元/吨,按500元/吨的加工费计算,PTA动态生产情况呈现盈利50至盈利200元/吨,大型PTA生产商处于小幅盈利态势。

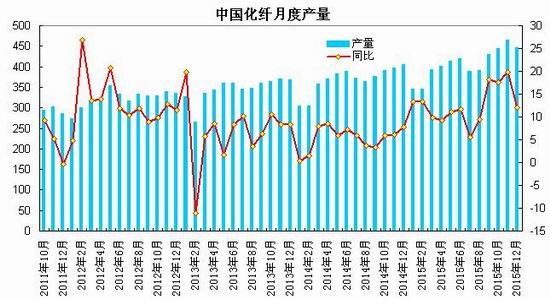

4、聚酯化纤市场

截止3月25日,聚酯切片装置的运行负荷在75%附近,涤纶长丝装置的负荷指数在78%左右,涤纶短纤装置的负荷指数在75%左右,下游织造企业开工率回升至79%附近;江浙主流涤纶长丝工厂的库存POY在14-20天附近的水平、FDY在10-20天附近,DTY在15-30天附近。涤丝厂家POY、DTY库存较12月底出现增加,FDY库存基本持平。聚酯企业及织造、加弹企业开机率出现回升,预计二季度织造、加弹等企业有望逐步回升。

5、下游状况

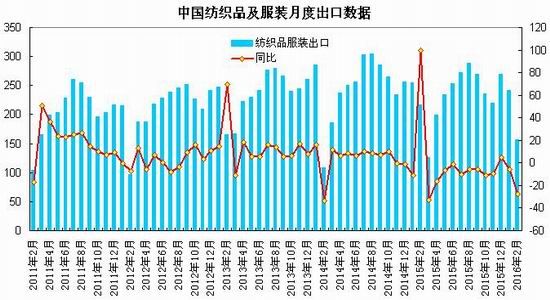

海关总署发布的数据显示,2016年2月,我国纺织品服装出口额为156.58亿美元,环比下降35.11%,同比下降27.76%。其中,纺织品(包括纺织纱线、织物及制品)出口额为60.83亿美元,同比下降27.56%;服装(包括服装及衣着附件)出口额为95.75亿美元,同比下降27.89%。2016年前两个月,我国纺织品服装出口额累计为397.87亿美元,同比下降15.7%。其中,纺织品出口额累计为155.32亿美元,同比下降14.7%;服装出口额累计为242.55亿美元,同比下降16.6%。内销方面,1-2月份,限额以上单位商品零售23080亿元,同比增长7.6%。其中服装鞋帽、针纺织品零售额2451亿元,同比增加8.4%。1-2月份,全国网上零售额6361亿元,同比增长27.2%。其中,实物商品网上零售额5053亿元,增长25.4%,占社会消费品零售总额的比重为9.5%;在实物商品网上零售额中,吃、穿和用类商品分别增长37%、14.2%和29.6%。

根据中华全国商业信息中心的统计,1-2月份,全国百家重点大型零售企业零售额累计下降5.6%,降幅较上年同期扩大4.6个百分点。其中服装类商品零售额同比下降5.5%,增速较2015年1-2月份下降11.9个百分点;服装零售量同比下降4.1%,增速较上年同期下降12.0个百分点。前2月我国出口额继续回落,纺织服装等传统劳动密集型产品出口持续下降,2月份服装类出口数据出现大幅降低,与去年同期相比持续恶化。限额以上单位服装鞋帽、针纺织品零售额同比增加8.4%,百家重点大型零售企业服装类商品零售额同比下降5.5%,内需市场恢复较为缓慢。

二、观点总结

综上所述,国内经济处于底部徘徊,下行压力犹存,政府推进供给侧改革和过剩产能出清,央行保持货币政策宽松取向。上游原料方面,国际原油趋于震荡回升,4-5月亚洲PX装置集中检修将提振PX价格。供需方面,国内一季度新增产能仅有江阴汉邦220万吨,预计二季度实际有效产能约有3485万吨,PTA装置开工率处于68%左右,整体产能压力较去年有所缓和,但交易所仓单持续增加对期价构成压制;下游聚酯需求方面,聚酯企业及织造、加弹企业开机率恢复至正常水平,下游需求有望回升,纺织品服装终端需求表现仍较平淡。

整体上,国内货币环境延续宽松利好市场,二季度上游原油、PX价格有望延续震荡回升,成本端对PTA价格支撑增强,将是推动PTA价格的主要因素,而交易所仓单处于高位及下游需求弱于预期是限制期价上行空间,预计PTA期价呈现震荡回升走势,PTA1609合约有望以4400-5300区间波动为主。

三、操作策略

基于二季度PX装置密集检修,将有望提振PX价格,成本端传导将推动PTA交易重心上移,PTA产能压力放缓,整体供需局面缓慢改善,PTA可采取回落逢低做多的中期策略。技术上,一季度PTA指数在4186及4206两次探低后展开超跌反弹行情,期价面临前期密集交易区间4800关口上方压力,周度均线系统开始形成支撑并逐步上拐,整体运行重心逐步上移,预计4400-4500关口存在较强支撑,当前处于整理蓄势期,一旦突破4850一线,将有望打开上行空间。

1、短线策略

一季度PTA主力合约呈现探低回升走势,月度波动幅度在184-426区间,周度波动幅度在82-284区间,周均波动幅度约168左右,日线波动幅度在32-168区间,日均波动幅度约74左右。整体波动率有所增大,适合短线交易,建议日内交易以50-90区间为宜,周度交易以120-180区间为宜;注重节奏的把握及仓位控制,作好资金管理,具体操作可参考研[微博]究院每日分析提示。

2、中线交易策略

(1)资金管理:本次交易拟投入总资金的15%-30%,分批建仓后持仓金额比例不超出总资金的30%。(2)持仓成本:PTA1609合约采取分批建仓策略,建仓区间4450-4650元/吨,持仓成本控制在4500-4600元/吨之间。

(3)风险控制:若期价跌破4380元/吨则开始执行部分止损,若期价收盘价处于4350元/吨以下,则需要对全部头寸作止损处理。

(4)持仓周期:本次交易持仓预计3个月,视行情变化及基本面情况进行调整。

(5)止盈计划:当期价向我们策略方向运行,上方目标看向5000元/吨,若此区域呈现整理态势,则减持仓位,进行部分获利了结,若突破站上5000元/吨一线,则进一步持仓看向5200元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。(6)风险收益比评估:预期风险收益比为3:1。

【风险因素】

1、下游需求表现疲弱,库存压力持续增加,将利空期价。2、停产产能复产超预期,供应压制市场。

3、上游原油、PX出现大幅回落,成本支撑将弱化。4、美联储加息超预期,打压市场风险偏好情绪。

3、企业套保策略

今年以来,大型的PTA生产企业以500元/吨的加工费计算,呈现小幅盈利格局,一季度盘面动态利润区间在-50至250元/吨,PTA生产企业可在盘面动态利润高于150元/吨时,逐步建立空单套保头寸,防范未来PTA价格下跌的风险,锁定加工利润。

基于二季度PTA趋于震荡上行的判断,PTA下游需求企业可待1609合约期价回落至4700下方可适当建立多单,为未来原料采购进行套保操作,锁定采购成本,规避未来价格上涨风险。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>