摘要:

1.原油供需再平衡:2016年是原油供需再平衡元年,供应端的收缩加快了供需格局转变,2016年上半年原油走势也反映出市场预期。年中国际原油反弹至50美元/桶关口,但后期原油市场仍面临这重重压力。首先,国际原油库存压力巨大,美国原油库存在上半年一直处于快速累计中,截至6月底,美国原油库存已累计至5.2657亿桶,过高的库存将压制原油继续上涨。其次,加拿大大火影响消除和利比亚局势缓和,上半年影响原油供给的因素逐渐淡去,原油供给将恢复,预计下半年原油中间价将在50美元/桶附近。

2.PTA(4658, -38.00, -0.81%)供应端压力凸显:上半年PTA期货价格持续升水现货,期现套利窗口打开,大量的期现套利资金涌入PTA期货市场,PTA仓单快速增加。至5月合约交割时时PTA仓单加预报总量最高达18.6万张,合计合计93.03万吨PTA现货,高于历史同期,库存和仓单的积累也压制了PTA反弹。1605合约交割后,PTA仓单在短暂减少后再次增加,至7月初时PTA仓单数已超过5月高点,并创出历史新高。

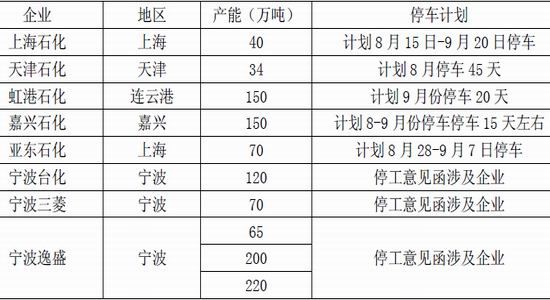

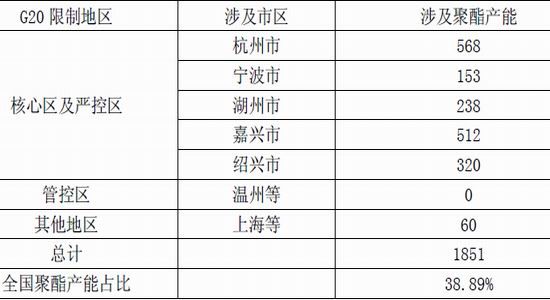

3.G20峰会对PTA产业链影响较大:G20峰会涉及影响PTA工厂产能约在1119万吨,预计届时PTA开工率将下滑至45%左右,供给端收缩将对整个产业链有较大影响。下游聚酯工厂来看,涉及聚酯产能1851万吨,比较PTA和聚酯停产情况,聚酯停产涉及的产能更大,因此实际上G20峰会对PTA更多的是负面影响。

第一部分PTA行情回顾

图1-1:2016年上半年PTA指数价格日K线图

资料来源:文华财经、方正中期研究院整理

回首2016年上半年,受国际原油企稳回升和PTA装置阶段性检修影响,PTA震荡上涨,价格重心上移,截止6月30日,PTA主力合约交易价格于4200-5212吨/元区间运行,总体可以分为三个阶段。

第一阶段:利空出尽PTA探底回升

进过长达4年的下跌,PTA行业景气度跌至谷底,2016年1月国际原油跌破30美元/桶,中旬PTA期货主力合约1605合约最低跌至4200元/吨,创2004年来的新低,较2011年2月的高点已跌去66.1%。2月国际原油二次探底,WTI原油一度跌至26美元/桶。PTA下游聚酯行业大面积停车,PTA处于库存积累,PTA基本面毫无起色,PTA维持低位震荡。3月国际原油止跌反弹,PX检修预期带动PX价格坚挺,PTA成本端获得支撑。同时聚酯负荷提升明显,PTA负荷却提升有限,PTA供需面好转,库存净流出。黑色板块爆发带动大宗商品大幅反弹,PTA也受到提振。受多方面利好带动,PTA大幅反弹,至4月底,PTA主力合约1609最高反弹至5212元/吨,较1月低点反弹了24.1%。第二阶段:商品冷却PTA大幅回落受到黑色系金属产品的带动,4月的国内商品期货市场火爆,国内商品期货普涨,成交额、成交量同比均大幅增加。面对国内商品期货非理性上涨,三大商品交易所纷纷出手为期货市场降温。交易所的举措造成商品

大幅回落,前期领涨的黑色涨幅腰斩。5月底PTA主力合约1609合约最低跌至4496元/吨,较4月高点回落了13.7%。5月PTA回落幅度较大,主要有两方面,一方面前期涨幅较大,PTA加工费涨至800元/吨;另一方面国内商品市场冷却,投机资金离场,商品普遍回调。

第三阶段:成本端支持PTA期价小幅上涨

受成本端支持,6月PTA期价小幅上涨。国际原油反弹至50美元/桶,PX表现强势,PTA加工费压缩较为明显,PTA成本端受到支撑。另一方面,受汉邦石化装置检修影响,6月PTA装置负荷较前期有所回落,由于9月杭州G20会议影响,下游聚酯负荷并未出现明显季节性回落,维持至80%左右,PTA供需面有所好转。利多因素带动PTA期价止跌回升。

第二部分PTA基本面分析

一、上游市场分析

(一)原油供需再平衡

2016年上半年国际原油触底后大幅反弹,1月国际原油大幅下跌,跌破30美元/桶,跌至2004年来最低水平。2月国际原油二次探底,WTI原油一度跌至26美元/桶。

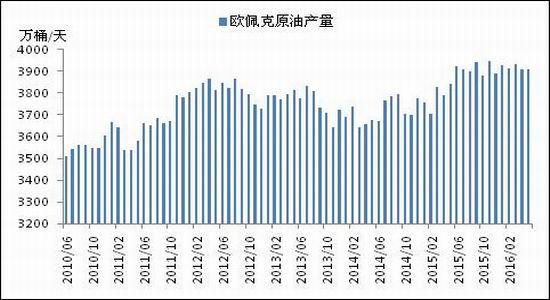

4月17日OPEC及非OPEC主要产油急剧开塔尔首都多哈商讨原油冻产计划,以稳定油价,但经过近6个小时的协商,产油国内部分歧依旧严重,“冻产计划”宣告破裂,主要缘于沙特执意原油“冻产”应当包括伊朗,而伊朗宣称在原油产量达到400万桶/天之前不会考虑冻产。6月2日石油输出国组织欧佩克(OPEC)会议在维也纳召开,但会上OPEC未就新的产量目标达成协议,维持当前无产量目标状态不变。自2014年11月欧佩克最终决定放弃单独救市之后,产油国之间的份额之争愈演愈烈。

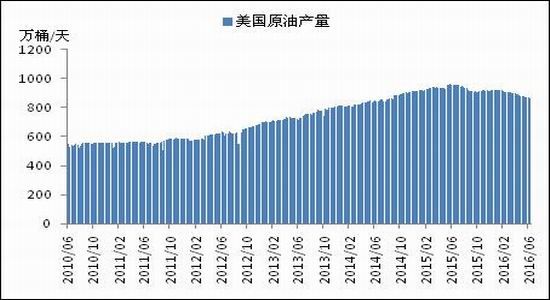

2016年1-5月国际原油日均产量为9557万桶/天,供应同比有所收缩。其中OPEC原油日均产量为3172万桶/天,产量仍处于温和扩张中。2016年初对伊朗的制裁结束,伊朗的原油产量和出口量急剧增加,截至2016年5月伊朗原油产量为360万桶,同比增加了29.4%,伊朗是OPEC原油增产的主要贡献者。2016年1-5月非OPEC原油日均产量为5710万桶/天,非OPEC的原油产量已经见顶,并出现小幅回落,其中美国原油产量回落明显,上半年美国原油日均产量为898万桶/天,6月底美国原油产量降至862万桶/天,同比下跌了10.1%。需求端方面,国际原油需求稳中有涨,2016年1-5月国际原油日均需求量为9450万桶/天,非经合组织是原油需求增长的主要贡献者。2016年上半年国际原油供给过剩的状况有了很大的改观,供给过剩明显收缩,至2016年5月,国际原油日均过剩减至68万桶/天。

图2-1:欧佩克原油产量

资料来源:Bloomberg、方正中期研究院整理

图2-2:美国原油产量

资料来源:Bloomberg、方正中期研究院整理

2016年地缘政治和突发时间造成原油供应中断也加快了国际原油供需再平衡。2016年5月初加拿大西部艾伯塔省(Alberta)著名石油城麦克默里堡(FortMcMurray)发生的森林大火,火灾已经烧毁或破坏了1600多处设施。加拿大几乎所有的原油储量都在艾伯塔省,其中97%是油砂。5月加拿大原油产量减为275万桶/天,环比下跌了22.1%,同比下跌了13.0%。2016年5月“尼日尔三角洲复仇者”对尼日利亚石油基础设施发动的一系列攻击,造成原油出口中断,5月尼日利亚原油产量减为124万桶/天,环比下跌了19.3%,同比下跌了18.1%。同时利比亚国内东、西部地区对立派别冲突也造成原油供给减少,5月利比亚原油产量减为32万桶/天,环比下跌了16.1%,同比下跌了29.3%。

2016年是原油供需再平衡元年,供应端的收缩加快了供需格局转变,2016年上半年原油走势也反映出市场预期。年中国际原油反弹至50美元/桶关口,但后期原油市场仍面临这重重压力。首先,国际原油库存压力巨大,美国原油库存在上半年一直处于快速累计中,截至6月底,美国原油库存已累计至5.2657亿桶,过高的库存将压制原油继续上涨。其次,加拿大大火影响消除和利比亚局势缓和,上半年影响原油供给的因素逐渐淡去,原油供给将恢复,预计下半年原油中间价将在50美元/桶附近。

笔者分析了2016年上半年布伦特原油和PTA相关性,发现两者的相关系数高达0.67,说明原油价格的变化对PTA价格变化影响很大。从PTA的产业链分析可知,由于PTA产能过剩,PTA生产利润极为压缩,PTA的价格上涨是成本的推动。因此,成本端的涨跌对PTA价格变化影响很大,成本端的强弱将决定PTA价格重心。

图2-3:全球原油供求平衡表

资料来源:Bloomberg、方正中期研究院整理

图2-4:美国原油库存

资料来源:Bloomberg、方正中期研究院整理

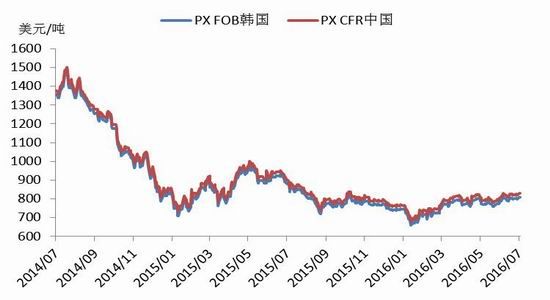

(二)PX价格坚挺利润高企

2016年上半年PX价格重心震荡抬高,上半年PX低点为681美元/吨CFR中国,高点为831美元/吨CFR中国。PX价格上涨主要受到原油反弹的带动,PX的上游原油和石脑油都有一定幅度上涨。另一方面,上半年亚洲地区PX装置检修较多,包括中国在内的PX装置负荷维持在较低的位置,PX供应偏紧,推涨了PX价格,同时也也带动PX与石脑油的价差维持在高位,进而PX加工利润呈现暴增现象。2016年上半年PX与石脑油的价差高点为444美元/吨,平均值为401美元/吨,较去年上涨明显。

图2-5:亚洲PX价格

资料来源:Wind、方正中期研究院整理

图2-6:PX加工利润

资料来源:Wind、方正中期研究院整理

2015年三季度中金石化160万吨PX装置正式投产,中国PX产能已达1381.5万吨,中国是亚洲地区最大的PX生产国。从PX装置布局来看,东北亚PX产能装置占比在54%,同时东北亚也是PX需求最大的地区,PX需求量占全球的65%,所以,东北亚地区仍需要大量进口PX,主要的进口来源地是中东、东南亚等地。

图2-7:中国PX产能及增长率

资料来源:Wind、方正中期研究院整理

图2-8:PX进口量及增长率

资料来源:Wind、方正中期研究院整理

2016年1-5月PX累计进口量为517.1万吨,较去年同期上涨了6%;PX累计出口量为1.5万吨,较去年同期下降了70%。2016年上半年我国PX进口增长速度明显放缓,一方面,荣盛全资子公司中金石化160万吨/年PX装置于2月底正式投料后,短期内将负荷由7成提高至满负稳定运行,进而大幅度增加了国内PX供应水平。另一方面,国内PTA供给过剩严重,上半年PTA装置轮番停车检修,造成对PX需求减少。2016年PX装置检修主要集中在二季度,下半年PX装置检修较少,但国内受杭州G20峰会影响,江浙沪地区的部分炼厂将检修或减负,将影响到国内PX供给。预计下半年原油价格重心将在50美元/桶,原油-石脑油-PX产业链利润尚有压缩空间,下半年PX价格上涨空间有限,预计PX价格区间将在750-850美元/吨之间。

表2-1:下半年国内PX装置汇总

资料来源:卓创资讯、方正中期研究院整理

二、PTA供需面分析

(一)PTA产能投放放缓

2011年和2012年是PTA产能投放高潮时段,产能快速增长造成PTA产业进入产能过剩时代,2012年起PTA进入常年亏损模式。2014年PTA新增产能高达1042万吨,2015年PTA新增产能358万吨,PTA产能过剩问题日益严重。2016年3月汉邦石化二期220万吨装置开车,我国PTA总产能达4909万吨左右。汉邦石化二期投产后,预示着2012到2016年的这轮PTA投放周期结束,近几年将没有PTA新增产能投放,PTA进入存量博弈阶段。

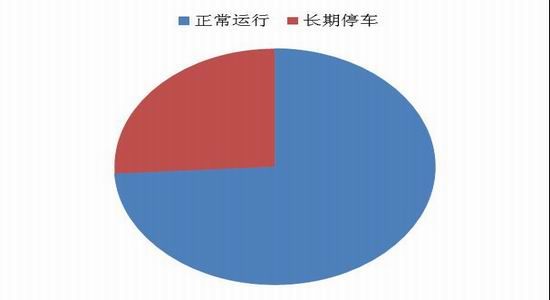

在产能投放减速的同时,产能退出的大幕也正式拉起了。一些PTA装置由于运行成本,处于长期停车当中,如扬子石化1号线、逸盛宁波2号线、珠海BP1号线、济南正昊、蓬威石化和辽阳石化等。一些由于严重资不抵债,无法清偿到期债务,已经破产,如2015年破产的远东石化。还有事故造成装置受损,等待兼并重组,如2015年还是爆炸事故的腾龙芳烃及翔鹭石化。虽然当前PTA总产能高达4909万吨,但由于破产、事故及亏损而长期停车的PTA装置较多,合计总产能高达1273.5万吨,PTA实际有效产能只有3635.5万吨。翔鹭石化或在下半年重启,PTA供应面依旧不容乐观。

图2-9:中国PTA产能及增长率

资料来源:Wind、方正中期研究院整理

图2-10:PTA装置运行概况

资料来源:Wind、方正中期研究院整理

(二)PTA供应端压力凸显

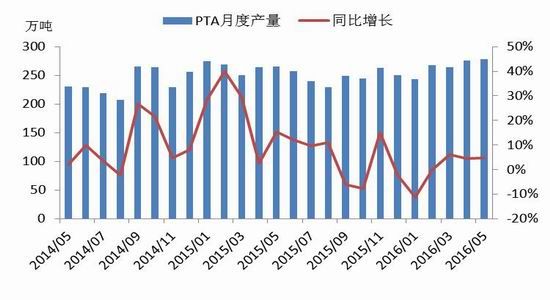

2016年上半年PTA产量为1580万吨,同比增长了0.2%。分月来看,春节期间下游聚酯大规模检修,聚酯负荷降至冰点,由于下游需求的萎缩,PTA供应过剩凸显,1月和2月PTA处于库存积累。2月底聚酯负荷提升明显,PTA装置频繁检修,负荷维持在70%以下。因此,二季度PTA一直处于去库存状态中。

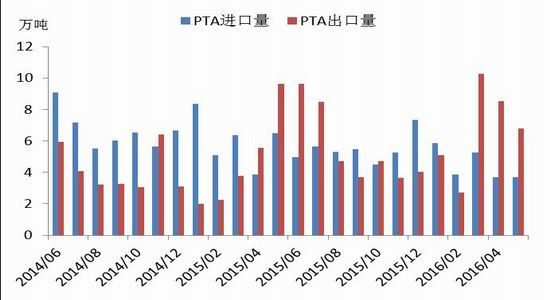

上半年PTA期货价格持续升水现货,期现套利窗口打开,大量的期现套利资金涌入PTA期货市场,PTA仓单快速增加。至5月合约交割时时PTA仓单加预报总量最高达18.6万张,合计合计93.03万吨PTA现货,高于历史同期,库存和仓单的积累也压制了PTA反弹。1605合约交割后,PTA仓单在短暂减少后再次增加,至7月初时PTA仓单数已超过5月高点,并创出历史新高。PTA仓单再次积累主要有两方面原因,一方面是产业对PTA后市悲观,后期PTA库存将逐步累积,另一方面原因是PTA期货升水,期货抛售仓单有利可图。近年来伴随着PTA产能扩张,我国PTA进口量出现明显的萎缩,同时出口量大幅增加,对外依存度持续下降,从2007年的51.11%下降到2015年的2.22%,2016年PTA进口量继续下降。根据海关数据统计,1-5月我国PTA累计进口了22.40万吨,去年同期进口了30.18万吨,累计同比减少了25.78%。而出口量继续增加,1-5月我国PTA累计出口了33.40万吨,去年同期出口了23.27万吨,累计同比增加了43.53%。2016年我国有望成为PTA净出口国,这对化解国内供应过剩有积极作用。印度是我国PTA主要出口目的地,2015年中国出口24.85万吨PTA到印度,占中国当年PTA总出口量的45.55%。2016年6月印度对原产自我国等亚洲国家的PTA反倾销税终裁,对中国的PTA征收97.60美元/吨的反倾销税。预计未来对印度的出口量将明显下降,未来对阿曼、沙特阿拉伯、俄罗斯、马来西亚等国家的出口量将快速的增涨。

图2-11:PTA产量

资料来源:Wind、方正中期研究院整理

图2-12:PTA进出口量

资料来源:Wind、方正中期研究院整理

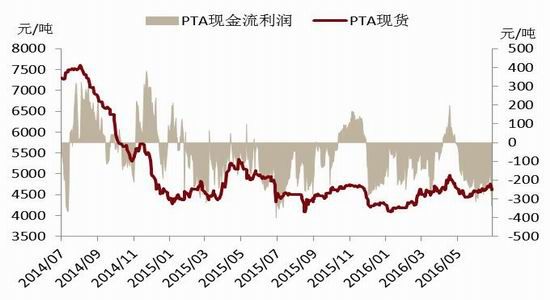

(三)PTA加工费压缩行业亏损严重

2016年上半年多套PTA装置轮番检修,将PTA负荷压制在7成以下,但上半年大部分时间PTA现金流依旧为负的,说明PTA全行业行业亏损并未得到改善。14月底得益于PTA现货价格大幅上涨,PTA加工利润迅速增高,一度达到200元/吨(加工费按600元/吨计算),创出一年半以来的新高。但随着现货价格快速回落,PTA加工利润快速回落,平均亏损在200元/吨左右。PTA过低的加工费并未带动大规模装置停车,一方面是要抢占份额,另一方面出于竞争需要。PTA行业去产能道路艰难,但客观上讲,过低的加工费也限制PTA的下跌。

图2-13:PTA生产利润

资料来源:Wind、方正中期研究院整理

图2-14:PTA和聚酯负荷

资料来源:Wind、方正中期研究院整理

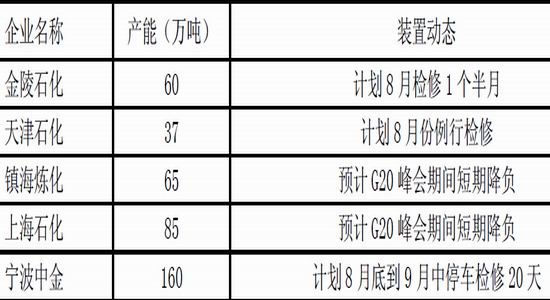

(四)杭州G20峰会对PTA产业链影响较大

2016年9月4日到5日G20将在浙江杭州举行,为了保证峰会期间的空气质量,浙江声出台了打造“西湖蓝”行动环境保障计划,并将辖区内污染企业按地域及等级划分,分别采取停产、限产等保障措施。发布的停产文件要求2016年8月26日到9月6日期间,以主场馆为中心方圆50攻略、100公里和300公里的范围分别划为核心区、严控区和管控区。核心区和严控区只要涉及到杭州、宁波、湖州、嘉兴、绍兴、金华和衢州等;管控区主要涉及温州、舟山、台州和丽水等。目前信息来看,G20峰会涉及影响PTA工厂产能约在1119万吨,预计届时PTA开工率将下滑至45%左右,供给端收缩将对整个产业链有较大影响。

表2-2:G20峰会涉及PTA装置产能统计

资料来源:卓创资讯、方正中期研究院整理

杭州附近不但PTA工厂众多,而且聚酯工厂和纺织工厂也极其众多。因此,G20峰会对PTA下游的生产也产生了较大影响。从下游聚酯工厂来看,涉及聚酯产能1851万吨,比较PTA和聚酯停产情况,聚酯停产涉及的产能更大,因此实际上G20峰会对PTA更多的是负面影响。此外,虽然G20峰会期间聚酯负荷下降,PTA需求会出现下滑,但聚酯厂家生产排期或将集中在6-7月份,会将9月需求提前释放,因此,聚酯企业在淡季维持生产,以弥补旺季到来前的产量损失,聚酯的开工率高于前两年同期水平。

表2-3:G20峰会涉及聚酯产能统计

资料来源:卓创资讯、方正中期研究院整理

G20峰会同样也影响终端纺织印染行业,印染、化工等重点行业将面临整顿,相关企业会按要求减产或停产,并且杭州附近是我国纺织印染产能集中地区,停产范围距离杭州半径300公里,将会涉及全国50%以上的产能。

(五)人民币贬值利好纺织服装出口

数据显示,2016年上半年,人民币兑美元中间价贬值2.08%,收于6.6312;人民币兑美元即期汇率贬值2.25%,收于6.6433,人民币兑美元创近6年新低。CFETS人民币汇率指数较上年末贬值5.86%,参考BIS货币篮子和SDR货币篮子的人民币汇率指数分别较上年末贬值5.53%和3.12%。下半年我国经济仍存下行压力,如果人民币再度降息,可能承受新的较大的贬值压力。人民币贬值利好于纺织出口,2016年1-5月,纺织品服装贸易额1101.7亿美元,下降2.8%,其中出口1010.1亿美元,下降2%,进口91.6亿美元,下降11.5%,累计贸易顺差918.5亿美元,下降0.9%。虽然纺织服装出口额同比依然下降,但其降幅较去年和今年年初以来有所收窄。PTA主要用于生产聚酯纤维,纺织服装出口好转将对PTA需求产生长期利多影响。

图2-15:中国出口金额及同比

资料来源:Wind、方正中期研究院整理

图2-16:中国纺织品服装出口金额

资料来源:Wind、方正中期研究院整理

第三部分后市展望与操作建议

上游方面:2016年上半年原油需求增长明显,供需接近平衡,国际原油触底反弹,走出底部区间。但推动原油上涨的力量逐步力竭,原油供给过剩的核心矛盾并未解决,OEPC原油产量屡创新高,油价回升带动页岩油生产活动在逐步升温,并且全球原油库存居高不下,这些都为原油上涨蒙上阴影,预计下半年原油中间价将在50美元/桶附近。

供给方面:PTA产能投放放缓,受持续亏损影响,部分小装置长期停车,但PTA供给压力仍很大,6月底PTA仓单(注册仓单+有效预报)高达181475张,超过90万吨,而且仍在不断增长,9月仓单注销后将对现货市场产生冲击。G20峰会涉及影响PTA工厂产能约在1119万吨,预计届时PTA开工率将下滑至45%左右,PTA供应将收缩。此外,前期长期停车的装置如翔鹭石化或在下半年重启,PTA供应面依旧不容乐观。需求方面:G20峰会涉及聚酯产能1851万吨,聚酯停产涉及的产能比PTA的大,因此实际上G20峰会对PTA更多的是负面影响。此外,虽然G20峰会期间聚酯负荷下降,PTA需求会出现下滑,但聚酯厂家生产排期或将集中在6-7月份,会将9月需求提前释放,下半年聚酯需求端偏负面。

总体而言,下半年国际原油价格重心将难以抬升,PTA成本端支撑有限。当前PTA巨量仓单难以化解,G20峰会对PTA供需有偏负面影响,PTA供需宽松格局难改。因此,预计下半年PTA仍是低位震荡为主,价格区间在4500-5200元/吨之间。三季度受仓单压制影响,09合约可考虑采取逢高做空策略,如01合约跌至4500附近可关注做多机会。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>