一、行情回顾

7月PTA回落幅度较大,上半月先扬后抑,冲高后快速回落,下半月先震荡盘整,临近月末快速下跌,1609合约一度跌破4500元/吨。PTA表现疲弱主要就三方面,一是PTA负荷较高,供应端宽松;另一方面,PTA仓单快速积累,当月PTA注册仓单及有效预报总计超过200000张,百万吨库存成压制PTA上涨的关键性因素;此外,7月国际原油大幅下滑,至月底时已跌至40美元/桶附近,较月初下跌20%左右。7月PTA主力合约TA1609收4500元/吨,下跌326元/吨,跌幅6.76%。

二、原油市场

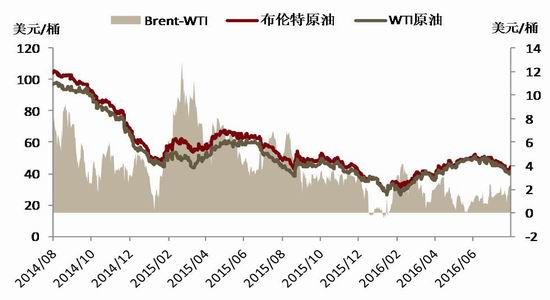

7月国际原油大幅下跌,7月份欧美原油期货单月跌幅为一年来最大,月末布伦特和WTI原油跌至40美元/桶关口附近,当月跌幅近15%。原油大幅下跌有几方面原油,一方面是前期带动原油上涨的因素消退,如加拿大大火和利比亚、尼日尼亚供应受阻等因素;另一方面,50美元是市场重要的心里关口,7月原油期货非商业净多持仓大幅下滑;此外,OPEC原油产量继续增长,美国原油产量止跌回升,国际原油供给压力较大。

三、现货市场情况

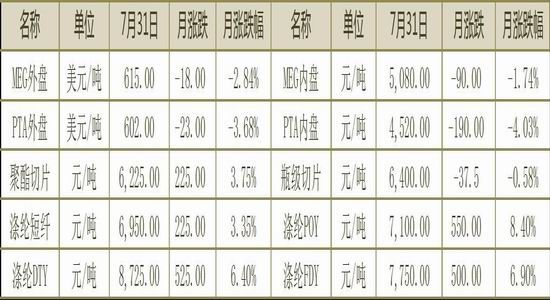

7月PTA现货价格震荡下跌,月末华东PTA现货价为4520元/吨,下跌190元/吨,跌幅4.03%;月末外盘现货价格为602美元/吨,下跌23美元/吨,跌幅3.68%。当月PTA装置变动较大,其中恒力石化,珠海BP、嘉兴石化和汉邦石化装置停车检修,诸多装置集中影响下PTA开工骤降至54.71%水平,月末随着装置重启,PTA负荷快速回升。7月PTA加工利润大幅下降,一度加工费降至300元/吨左右,PTA工厂亏损严重,这也限制PTA下跌空间。

四、总结与操作建议

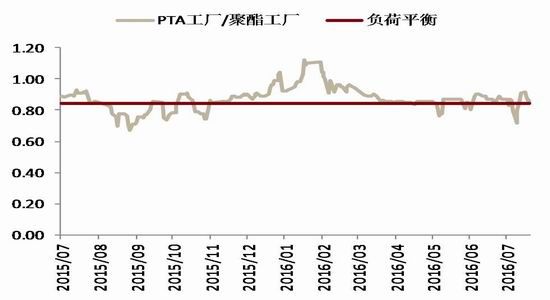

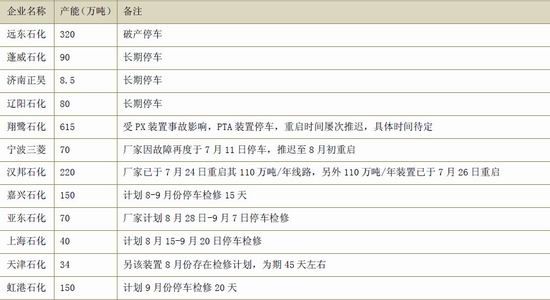

原油市场供需局面依然失衡,原油价格走势疲弱,成本端对PTA现期货产生利空影响。杭州G20峰会临近,国内PTA、聚酯工厂集中在华东地区,因此G20峰会将对PTA产业链产生较大影响。8月PTA装置停车较为集中,预计8月PTA平均负荷在65%附近,G20期间负荷或将下滑至55%左右。7月聚酯负荷维持在80%左右,聚酯需求淡季不淡,这主要是聚酯需求提前释放,8月受G20影响聚酯装置停产的也较多,聚酯负荷或将下滑至65-70%附近。因此G20对PTA市场提振有限。综合来看,原油走势疲弱,PTA仓单依旧较高,G20提振有限,PTA缺乏上涨动力,但当前PTA加工费较低,这限制了PTA下跌空间,预计PTA维持低位区间震荡。

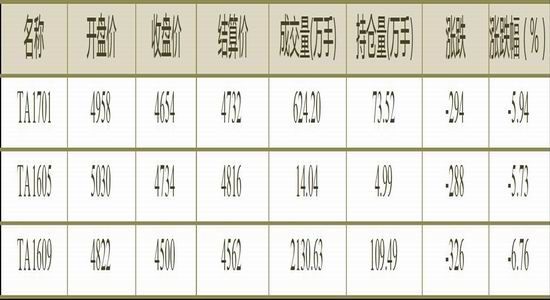

PTA期货盘面情况

表1:PTA期货月度数据

数据来源:WIND、方正中期研究院

图1:PTA期现价格

数据来源:WIND、方正中期研究院

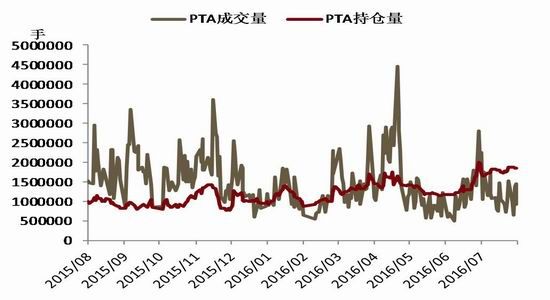

图2:PTA成交量、成交额

数据来源:WIND、方正中期研究院

图3:PTA仓单数量

数据来源:WIND、方正中期研究院

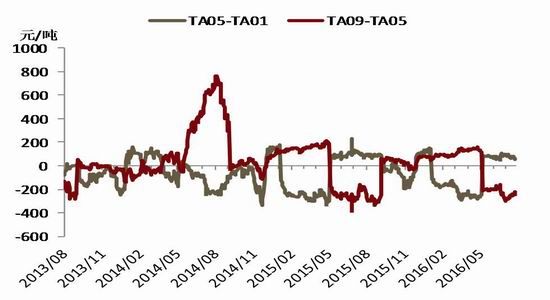

图4:PTA跨期价差

数据来源:WIND、方正中期研究院

7月PTA回落幅度较大,上半月先扬后抑,冲高后快速回落,下半月先震荡盘整,临近月末快速下跌,1609合约一度跌破4500元/吨。PTA表现疲弱主要就三方面,一是PTA负荷较高,供应端宽松;另一方面,PTA仓单快速积累,当月PTA注册仓单及有效预报总计超过200000张,百万吨库存成压制PTA上涨的关键性因素;此外,7月国际原油大幅下滑,至月底时已跌至40美元/桶附近,当月下跌15%左右。7月PTA主力合约TA1609收4500元/吨,下跌326元/吨,跌幅6.76%。

上游市场情况

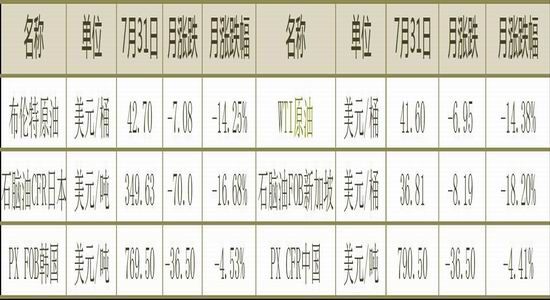

表2:PTA上游市场月度数据

数据来源:WIND、方正中期研究院

图5:国际原油价格

数据来源:WIND、方正中期研究院

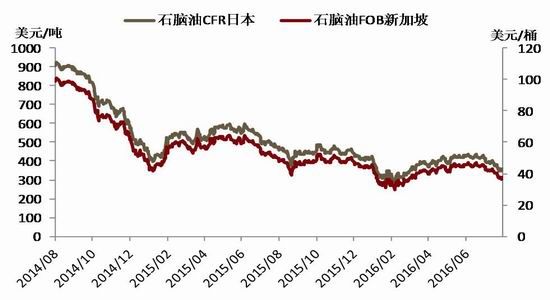

图6:石脑油价格

数据来源:WIND、方正中期研究院

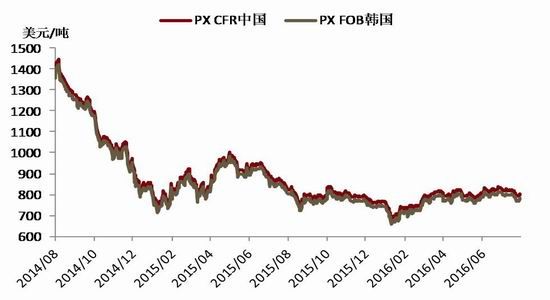

图7:PX价格

数据来源:WIND、方正中期研究院

图8:石脑油-PX裂解价差

数据来源:WIND、方正中期研究院

7月国际原油大幅下跌,7月份欧美原油期货单月跌幅为一年来最大,月末布伦特和WTI原油跌至40美元/桶关口附近,当月跌幅近15%。原油大幅下跌有几方面原油,一方面是前期带动原油上涨的因素消退,如加拿大大火和利比亚、尼日尼亚供应受阻等因素;另一方面,50美元是市场重要的心里关口,7月原油期货非商业净多持仓大幅下滑;此外,OPEC原油产量继续增长,美国原油产量止跌回升,国际原油供给压力较大。

贝克休斯公布数据显示,截至7月29日当周美国石油钻井数增加3座至374座,为连续第五周增长,过去9周中的第8周增加,合计增加58座也成为2010年1月来最大增幅,而7月美国石油活跃钻井数共增加44座,为2014年4月以来最大的月度增幅。2016年7月份包括加蓬在内的欧佩克14个成员国原油日均产量3341万桶,比6月份日均产量增加10万桶。其中伊拉克原油日产量和尼日利亚原油日产量增幅最大,分别增加了9万桶和6万桶,这两个成员国原油日产量分别为432万桶和161万桶。沙特阿拉伯原油日产量1050万桶,比修正过的6月份原油日产量减少5万桶。伊朗原油日产量362万桶,增加了2万桶。全球成品油供应充裕,石油市场重新平衡的预期推迟。

美国能源信息署数据显示,截止7月29日当周,美国原油库存量5.2255亿桶,美国汽油库存总量2.3819亿桶,馏分油库存量为1.5316亿桶。原油库存比去年同期高14.8%,汽油库存比去年同期高9.9%,馏份油库存比去年同期高5.8%。原油库存为历史同期最高水平;汽油库存远高于五年同期平均范围上限;馏分油库存高于五年同期平均范围上限。美国商业石油库存总量13.9亿桶,为连续第五周创历史最高水平,比去年同期增加1.1587亿桶,增幅9.1%。美国炼油厂开工率93.3%。备受市场关注的库欣地区原油库存6409.2万桶。

7月PX价格在790-835美元/吨波动,受原油下跌影响,石脑油价格震荡下跌,PX-NAP价维持在385-425美元/吨左右,较前期明显走强。亚洲8月PXACP达成,买方逸盛石化、BP石化与卖方日本JX、埃克森美孚四家在775美元/吨达成。

PTA供需面情况

表3:PTA、聚酯现货市场月度数据

数据来源:WIND、方正中期研究院

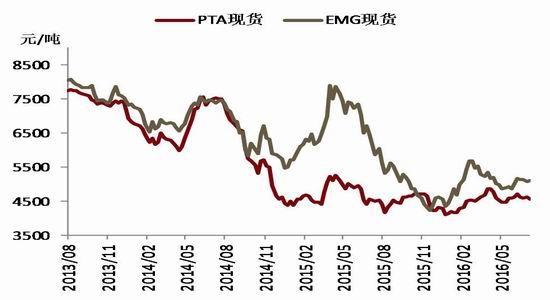

图9:PTA、EMG现货价格

数据来源:WIND、方正中期研究院

图10:PTA和布伦特价格走势

数据来源:WIND、方正中期研究院

7月PTA现货价格震荡下跌,月末华东PTA现货价为4520元/吨,下跌190元/吨,跌幅4.03%;月末外盘现货价格为602美元/吨,下跌23美元/吨,跌幅3.68%。当月PTA装置变动较大,其中恒力石化,珠海BP、嘉兴石化和汉邦石化装置停车检修,诸多装置集中影响下PTA开工骤降至54.71%水平,月末随着装置重启,PTA负荷快速回升。7月PTA加工利润大幅下降,一度加工费降至300元/吨左右,PTA工厂亏损严重,这也限制PTA下跌空间。

8月受杭州G20峰会影响,PTA装置将大面积停车,预计8月PTA平均开工在68%附近,G20期间开工或下滑至55%-57%附近。

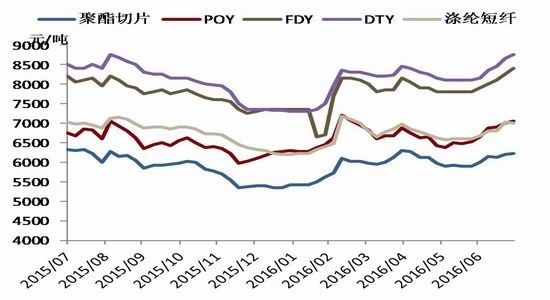

图11:聚酯价格走势

数据来源:WIND、方正中期研究院

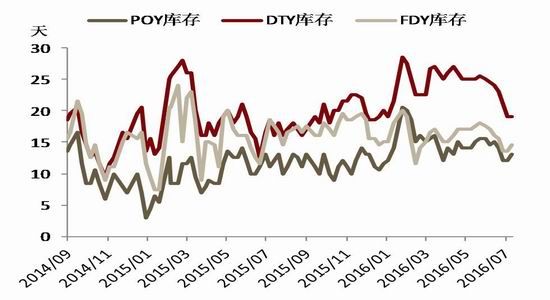

图12:涤纶库存

数据来源:WIND、方正中期研究院

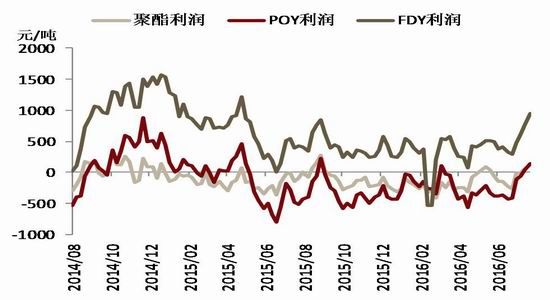

7月聚酯涤纶涤纶价格上涨,7月国内聚酯负荷维持在80%的高位。虽然处于聚酯的需求淡季,但下游需求较好,这主要是由于G20峰会期间聚酯装置停车较多,造成需求提前释放。受杭州G20峰会影响,萧绍地区聚酯工厂8月中下旬或大面积停产,桐乡地区聚酯工厂或减产50%,因此8月聚酯负荷将大幅下滑。

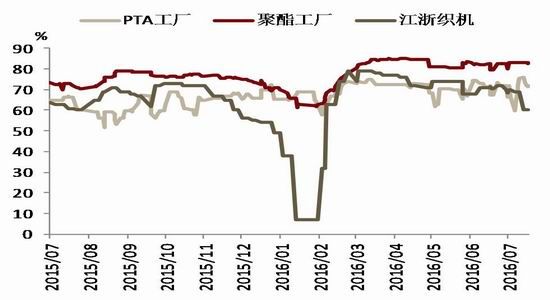

图13:PTA产业链负荷

数据来源:WIND、方正中期研究院

图14:PTA、聚酯负荷比

数据来源:WIND、方正中期研究院

7月聚酯负荷维持在80%左右,PTA长期停车装置较多,如恒力石化因冷却设备意外故障影响装置全线受限,珠海BP125万吨/年装置意外故障停车、嘉兴石化150万吨/年装置因更换部件负荷下滑至5成化等,7月PTA月均负荷负荷在65%左右,PTA负荷相对聚酯负荷较低,PTA供需偏紧。受杭州G20峰会影响8月公布的检修计划显示PTA检修装置较多。

图15:PTA利润

数据来源:WIND、方正中期研究院

图16:聚酯利润

数据来源:WIND、方正中期研究院

受原油大幅下跌影响,7月PX价格走势偏弱,但PTA价格下跌幅度较大,PTA加工费持续减少,较前期有较明显的回落,月均加工费在340元/吨左右,PTA工厂亏损严重。

图17:PTA月度产量

数据来源:WIND、方正中期研究院

图18:PTA进出口

数据来源:WIND、方正中期研究院

2016年7月PTA装置检修的较多,造成产量有所下滑,7月PTA产量为265.9万吨,同比上涨了3.06%,环比下跌了4.32%。

近年来伴随着PTA产能扩张,我国PTA进口量出现明显的萎缩,由于印度对PTA进口的限制,近几个月国内PTA出口也出现明显的下滑。根据海关数据统计,2016年6月PTA我国进口3.43万吨,环比下跌了6.85%,同比下跌了30.78%,2016年6月PTA我国出口6.17万吨,环比下跌了8.9%,同比下跌了36.02%。1-6月PTA我国进口25.83万吨,累计同比下跌了26.48%,2016年1-6月PTA我国出口39.57万吨,累计同比上涨了20.21%。我国PTA出口量增长明显。

表4:PTA装置动态

数据来源:卓创资讯,方正中期研究院

多空信息分析

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>