内容提要

未来一个月,按已公布的检修计划来看,有较多装置集中检修,未来负荷最低点将出现在9月7日到9月15日之间,而聚酯工厂则由于目前现金流较好,复产积极,复产时间也大致在9月7日之后,短期或有供给偏紧情况出现。生产上,预计9月TA生产262万吨,聚酯维持在306万吨,9月将保持去库存态势,供需偏紧。

ACP方面,部分厂商谈成在780美元/吨,按500元/吨加工差折算后基本与目前现货价相当,TA下行空间有限,而盘后持仓也可以看出,4725一线主力多头增仓密集,且个别席位增仓幅度较大,在一万手以上,4725是市场主力认可的阶段低点,由于整月供需矛盾并不严重,若油价、大宗商品没有意外变化下,预计4600-5000之间仍是主要运行区间。

1、PTA

1.1生产与库存方面

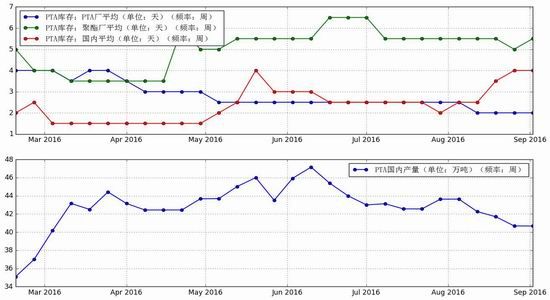

PTA工厂8月月均负荷69.44%,产能基数4614万吨,整月产量约为266万吨,与7月份相比减少10万吨,进口约4万吨,8月PTA供给270万吨。聚酯工厂8月月均负荷79.19%,产能基数4648万吨,整月产量约为306万吨,折合PTA消耗263万吨,其它领域消耗PTA约8万吨,出口约7万吨左右,8月PTA需求约278万吨。整体来看,8月PTA依然处在去库存状态,社会库存约下降8万吨。

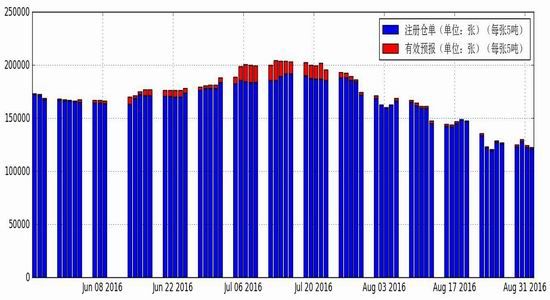

仓单上来说,8月底,仓单数量(注册仓单+有效预报)约为124475张,较7月底下降49867张,1609合约8月底单边持仓为126376手,仓单数量与持仓量基本持平,仓单不构成社会供给压力。仓单的注销主要流向PTA工厂及聚酯工厂。

9月份,按已公布的检修计划计算,预计PTA9月生产量在262万吨,而聚酯工厂则由于目前现金流较好,复产积极,预计生产量将维持在306万吨,整体而言9月将继续维持去库存态势,供需偏紧。负荷上,由于集中检修,未来负荷最低点将出现在9月7日到9月15日之间,并且这段时间也处在聚酯工厂复产期间,短期或有供给偏紧情况出现。

图1:PTA库存与周产量

数据来源:WIND,兴证期货研发部

图2:仓单数量

数据来源:WIND,兴证期货研发部

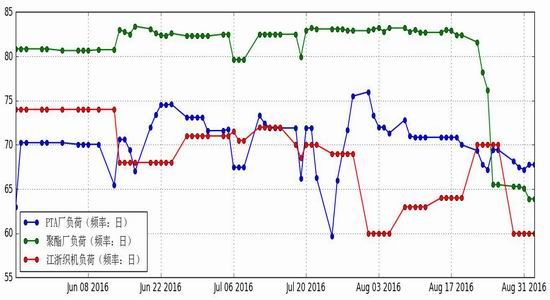

1.2装置负荷与企业利润方面

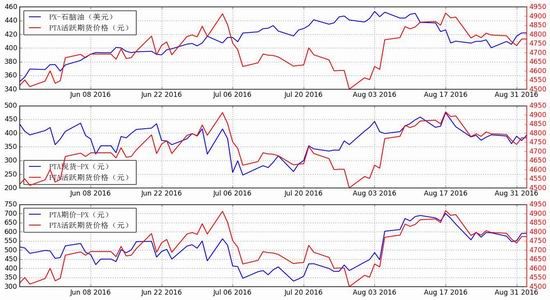

8月ACP达成在775美元/桶,折合PX成本约在4000元/吨,对恒力、珠海BP8月结算价为4820元/吨和4760元/吨,加工费较为可观,而对现买现做的厂商来说,8月加工费约在410元/吨,与7月相比上升100元/吨左右,虽然有所回暖,但仍然处于轻度亏损中。负荷方面,8月厂商公布的检修、重启计划基本达成,上半月,宁波三菱、福建佳龙、汉邦石化连续推迟重启,负荷持稳,而到8月24日当聚酯工厂因G20开始停车检修时,福建佳龙、汉邦石化重启,负荷小幅上升。

9月份,目前ACP部分谈成在780美元/吨,恒力石化、BP石化9月合同报价在4900元/吨和5000元/吨,加工费依然较为可观。现买现做计算,尽管9月有冻产协议,但原油库存仍然是制约油价上涨的重要因素,预计油价将维持弱势,而PX-石脑油裂解价差持续高位,PTA加工差将稳定在400元到500元之间。

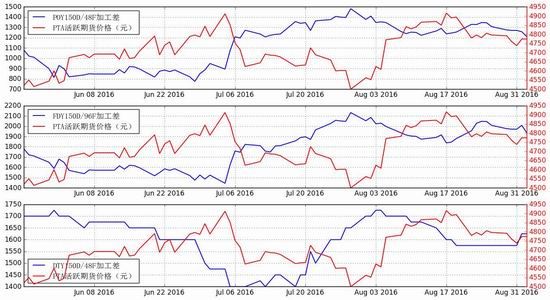

图3:裂解价差与PTA加工价差

数据来源:WIND,兴证期货研发部

图4:产业链负荷

数据来源:WIND,兴证期货研发部

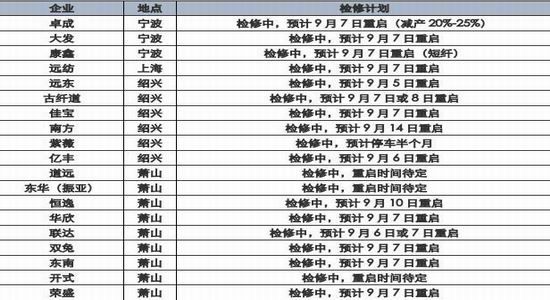

表1:近期装置变动一览

数据来源:CCF,兴证期货研发部

2、PTA下游—聚酯工厂

聚酯厂在8月依旧显示出淡季不淡的特点,整个8月,聚酯产品价格基本持稳,其中半光、有光切片在6200元/吨和6300元/吨上下波动,POY、DTY、FDY价格在7000元/吨、8650元/吨和7600元/吨上下波动,月均价计算,8月均价比7月均价略有上升50到100元。加工差则由于原料PTA一端的波动,有100元左右的上浮,8月仍有正现金流,厂商生产积极。产销方面,在G20预期下在8月上半月,多日产销良好,在150%以上,而G20检修开始后,产销回落至100%以内。库存上,几大聚酯产品也保持稳定,POY、FDY、DTY月均库存分别在10.4天、13.68天和18.33天,与7月相比基本持稳或略有1天左右增幅,但仍处于历史低位。9月份,大部分聚酯厂商的检修计划均安排到9月7号结束,由于目前聚酯产品现金流都比较好,聚酯厂商生产意愿积极,故复产预计较为迅速,而9月7号后,聚酯负荷将有较大幅度上升。

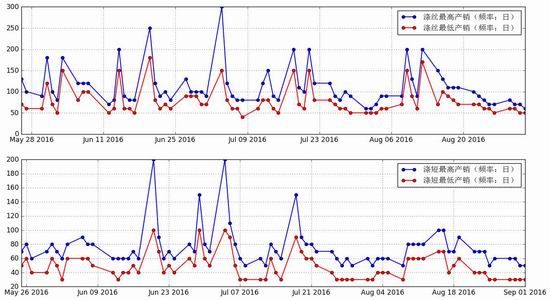

图5:涤丝产品加工价差

数据来源:WIND,兴证期货研发部

图6:长丝、短纤产销图

数据来源:WIND,兴证期货研发部

表2:部分聚酯厂检修计划一览

数据来源:CCF,兴证期货研发部

3、PTA下游—纺织终端

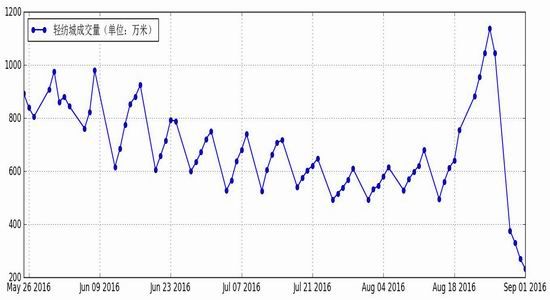

轻纺城成交方面,因G20原因,8月底成交有所放量,但近期G20因素使成交迅速回落,往年九、十月是秋冬旺季,预计未来成交量将适度回升。

图7:轻纺城成交量

数据来源:WIND,兴证期货研发部

4、PTA与其它品种的联动

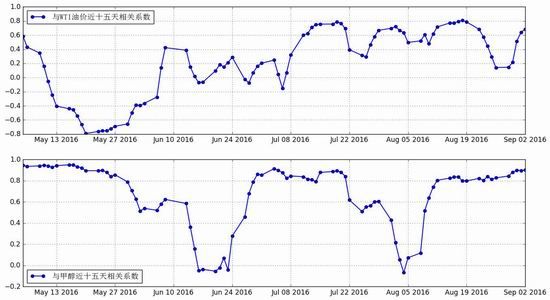

TA期价依然与油价有较强的相关性,并且在化工板块内,同为今年涨幅最低的品种,甲醇与PTA之间也存在着相互牵扯,相关性较高。

图8:TA期价与WTI油价、甲醇期价近十五天的相关系数

数据来源:WIND,兴证期货研发部

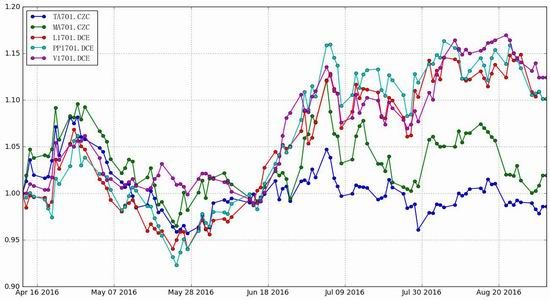

图9:化工板块近一百日涨幅一览

数据来源:WIND,兴证期货研发部

5、操作建议

基本面上来看,供需矛盾或集中在9月7日到9月15日期间,PTA负荷将为9月最低,而聚酯负荷则会恢复至高位,负荷差或使PTA有一波反弹,目前仓单与1609合约持仓基本持平,并且随着现货交易仓单逐渐流出,9月12日集中注销不太可能形成太大供给压力。9月其余时期供需矛盾并不突出,供需紧平衡。

波段上,PTA处在底部第二波段中部,上下都有一定空间,从8月31日的盘后持仓来看,净多席位增仓密集,且有部分席位增仓一万手以上,4725是市场主力认可的阶段低点,若回调则可入多,由于整月供需矛盾并不严重,若油价、大宗商品没有意外变化下,预计4600-5000之间仍是主要运行区间,反弹至5000一线则可适当止盈。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>