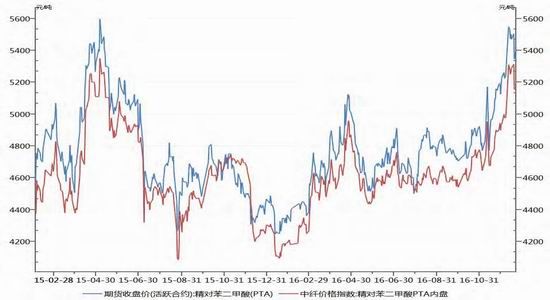

■在经历了此前几年PTA价格持续重心下移后,2015年以来PTA价格主要呈现出底部宽幅震荡走势。PTA产业链由于上下游产能建设周期不一带来的品种强弱轮换周期面临拐点。与此同时,间歇性、规模性的PTA行业减产开始对价格形成周期性的提振,并且我们认为这一态势在未来仍将延续。目前PTA价格我们认为处于未来两年相对底部的区间,我们对于2017年PTA走势保持相对乐观的观点,整体价格重心有望上移。

■从PTA行业供给与需求周期观察,过去四年多的时间,由于需求增速平台保持稳定,而供给增速平台进入加速扩张,从而我们观察到整个行业景气度持续趋于下行。而这一趋势我们认为目前开始有拐点的迹象,PTA产业链面临供需结构的再平衡,PTA行业景气度有望上升。

■从PX到PTA供应周期来看,PX供应紧张的态势将明显趋缓,主要来源于一系列新增PX装置的投产。而对于PTA而言,这一轮的产能释放周期已经接近尾声,同时我们认为不排除有供给超预期收缩的可能,2017年PTA行业的盈利状况与景气度或均面临重心的抬升。

■而从需求周期来看,整体需求保持稳定增长,增速与上游环节的增速相匹配。同时,人民币走弱有利于织造厂订单回流,有望拉动下游织造和服装环节外需回暖。我们预计2017年聚酯到终端纺织环节增量仍然将呈现温和增长的态势,整体行业的景气度与利润预期同样面临温和的恢复。

■风险提示:我们认为产能去化不及预期将是2017年PTA价

一、2016年PTA期价走势回顾

在经历了此前几年PTA价格持续重心下移后,2015年以来PTA价格主要呈现出底部宽幅震荡走势。PTA产业链由于上下游产能建设周期不一带来的品种强弱轮换周期面临拐点。与此同时,间歇性、规模性的PTA行业减产开始对价格形成周期性的提振,并且我们认为这一态势在未来仍将延续。目前PTA价格我们认为处于未来两年相对底部的区间,我们对于2017年PTA走势保持相对乐观的观点,整体价格重心有望上移。

图1:2015年以来PTA期现价格呈现出持续底部宽幅震荡走势

来源:WIND 宝城期货金融研究所

二、PX供应端-未来几年有较为明显的产能扩张

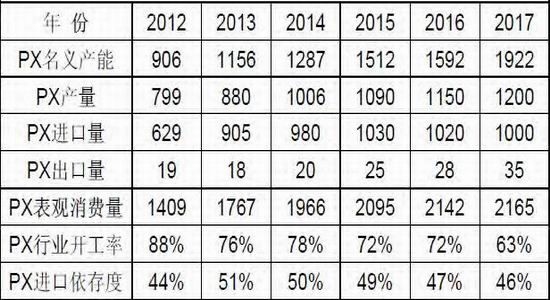

1、PX的供应不足将有较大程度的改善

过去几年,相对于国内PTA新增产能扩张速度,原料PX产能增长缓慢,产量难以满足国内PTA生产需求。从下图PX供需平衡表中来看,国内PX装置在09年集中投产后,一度导致PX出现阶段性产能过剩。但之后由于下游PTA环节生产收益十分可观,生产负荷高涨,多保持在90%以上的水平,PX阶段性过剩逐步被下游消化。2011年之后,PX的整体供应就开始趋于紧张。并且,进口依存度一直保持在相对高的水平。但随着未来亚洲地区将有一系列的装置投产,PX供应不足将有所改善,高景气度也将有所下滑。

表1:PX供需平衡表

来源: 宝城期货金融研究所整理

2、未来两年都面临新产能的释放

近两年来,国内对于PX的争议声不断。公众对于PX的关注度愈发提高。出于环保和社会环境的考虑,国家在未来对于审批PX项目将会十分谨慎,同时去年国务院已经明确提出未来渤海湾将严格控制新上石化项目,以后国内PX项目的投产将受到非常大的阻力。

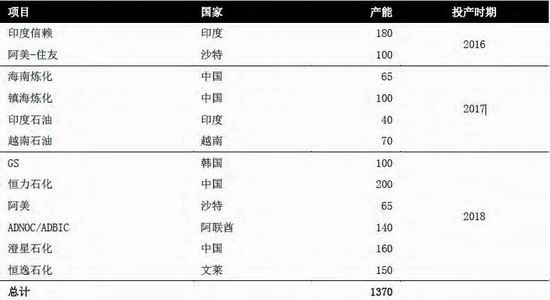

但与此同时,亚洲地区将面临的一系列新装置的投产,初步预估17-18年亚洲地区PX新产能释放将超过1000万吨,产能的增加幅度远远超过下游PTA需求增加的幅度。

表2:2016-2018年PX产能投放表

来源: 宝城期货金融研究所整理

3、PX环节利润下滑,议价能力减弱

从利润率的波动环节来看,PX环节较此前也有明显的下滑。同时随着PTA的产能释放幅度不及PX,此前PX环节对PTA环节的高议价能力也在消退。2015年开始每月举行的ACP谈判只有4次达成了协议。随着PX未来供给转向宽松预期,PX环节利润下滑,PX和PTA之间的产业链利润也将会重新分配。

图2:PX环节利润有前几年有明显的收敛

来源:WIND 宝城期货金融研究所

三、PTA供应端-产能释放周期基本结束

1、PTA在经历过前几年的产能释放后,已经接近尾声

从PTA方面来看,从下图的供需平衡表中我们发现,06年底和07年初是上一轮PTA产能集中释放时期。特别是在07年全年,PTA表现都是一个产能过剩的状态,生产也是持续亏损。在随后的几年也是逐渐放慢了产能发展的速度,而之后随着下游聚酯行业的稳步发展,也是逐步消化了过剩的PTA产能。到09年下半年开始,PTA行业再度好转。丰厚的利润吸引了大量资金再度掀起投资热潮。恰巧又遇上国内“4万亿”投资高峰,PTA产能从2009年的1406万吨/年迅速扩张到2015年的4667.5万吨/年,年均复合增速高达22%。但从目前来看,这一轮的产能释放周期已经接近尾声。

图3:过去几年PTA进入产能释放周期

来源:WIND 宝城期货金融研究所

2、随着产能释放的结束,行业景气度有望提升

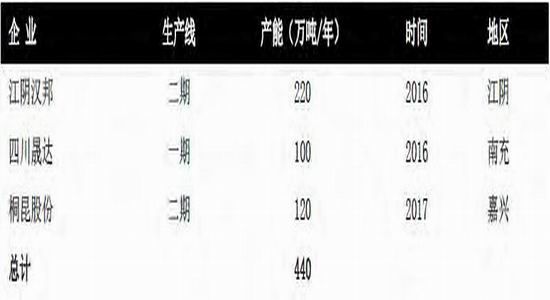

新增产能方面,16年本来有320万吨产能投产,其中江阴汉邦二期在1季度末已投产,而四川晟达的装置由于位置较差,也没有上下游一体化优势,并没有如期投料开车。而17年只有一套新产能投产,桐昆的嘉兴石化二期,但主要全部是自用。

表3:未来两年PTA新增产能边际增长率快速下滑

来源:隆众石化 宝城期货金融研究所

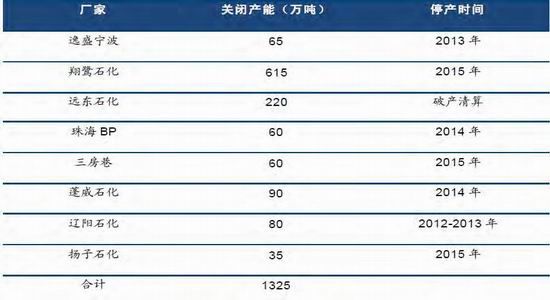

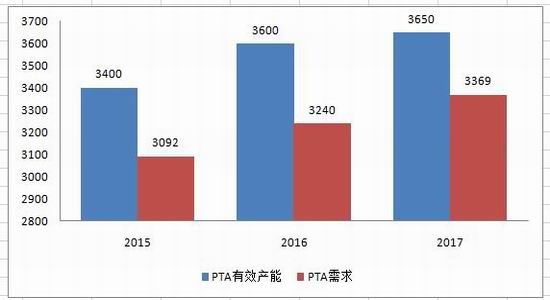

另外,虽然说国内PTA名义产能高达4667.5万吨,但已经有不少企业关停了产能,按最新统计关停产能的量在1325万吨。从关停的装置的特点可以看出,除了翔鹭以外,几乎都是一些投产较早、规模较小或区位较差的装置,开工就是亏钱,所以几乎不可能复产。而翔鹭石化产能中有165万吨早已长期停车,真正有可能复产的只有受累古雷PX爆炸而停车的450万吨,但到目前为止,也没有明确的重组计划,并且即使重组完成,设备的调试和改造也需要较长时间。因此,在不考虑翔鹭复产的情况下,我们预计到2017年,国内PTA有效产能也就在在3600和3650万吨左右。

图4:近几年PTA关停产能

来源:WIND 宝城期货金融研究所

图4:PTA有效产能与需求间的缺口在未来会缩小

来源:WIND 宝城期货金融研究所

3、供给收缩有超预期的可能

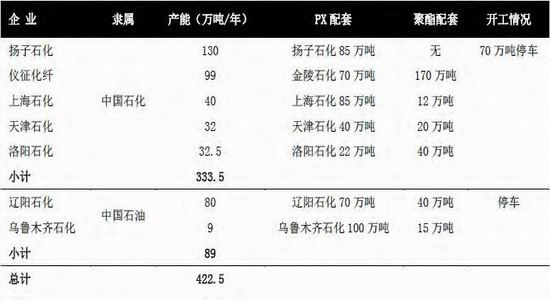

国家近期提出的“供给侧改革”战略为PTA行业的产能出清提供了超预期的可能性,我们认为供需有望提前达到平衡。供给侧改革首当其冲的对象就是规模较小、设备老旧、效益低下的国营装置。目前中石化[微博]、中石油下属的PTA装置共有11套,总计422.5万吨,平均单套产能只有38.4万吨,与大型民企相比,实在毫无竞争力。按目前单吨加工成本600元为盈亏平衡计算,国企单吨成本要1000元,则422.5万吨产能,每年就要亏损近17亿元。我们认为,在供给侧改革的大背景下,两桶油有较大可能将这些亏损产能彻底关停,将竞争性的市场交给民营企业来参与。从实际情况来看,扬子石化和辽阳石化已分别停车70万吨和80万吨,后续更多装置退出的可能性很大。

表4:国企性质的PTA产能及配套情况

来源:WIND 宝城期货金融研究所

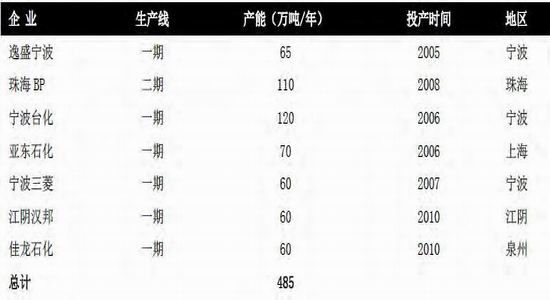

除了国企以外,一些装置老旧、区位较差的民营产能也处于严重亏损状态。我们将现有产能按投产时间、产能规模和所处区域进行归类,其中竞争力较差的总计达到485万吨,未来关停的可能性都比较

大。如果这些成本较高的国企和民企产能能够在供给侧改革的浪潮下主动退出市场,供应收缩将有超预期的情形发生,从而带来供需结构的重估。

表5:相对低效的民企性质的PTA产能

来源:WIND 隆众石化 宝城期货金融研究所

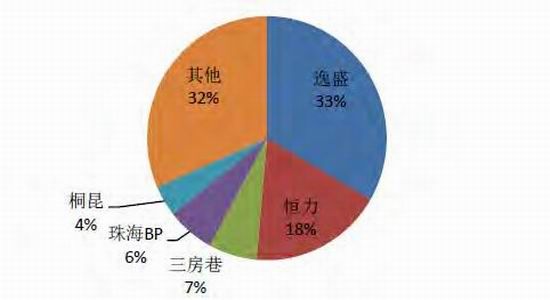

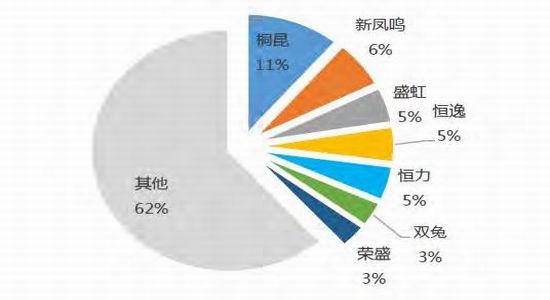

4、行业集中度提升带来的议价能力提升

目前PTA行业的集中度已非常高,若以实际产能计算,CR5的占比达到68%,在集中度如此高的情况下,龙头企业的话语权也越来越强。近几年价格的反弹都离不开龙头企业的限产保价的驱动。这表明龙头企业确实已经对行业有了很强的控制力,对下游也有较强的议价能力。虽然此前挺价最后都由于基本面实在不配合而失败,但我们认为,随着行业供需的好转,龙头企业挺价对于价格的提振效用将呈现出边际不断增强的状态。

图5:PTA行业市场占有率变化

来源:隆众石化 宝城期货金融研究所

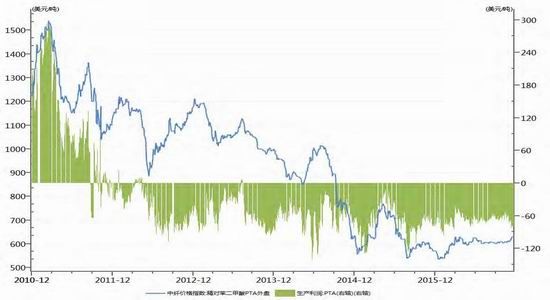

5、盈利水平有望好转

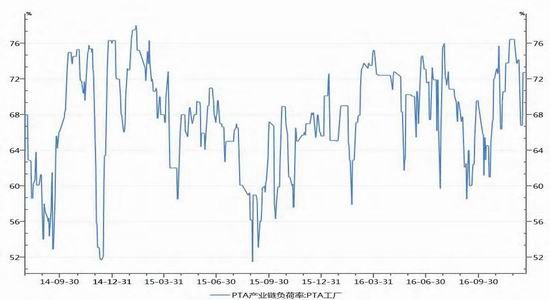

此前我们预计到16-17年,国内PTA有效产能也就在3600和3650万吨左右。但考虑到季节性因素与周期性因素,满负荷运行是极小概率事件。我们以过去四年开工中位数74.3来计算,预估未来两年PTA有效产量也就在2660-2700万吨左右。边际上供应已经开始有紧张的预期。预计未来整体行业盈利水平将迎来好转。

图6:PTA行业开工变化

来源:WIND 宝城期货金融研究所

图7:+850生产成本下的PTA利润变化

来源:WIND 宝城期货金融研究所

6、对于供应端的观点

我们认为,对于上游石化原料品种,供给面的影响要大过需求面的影响。长期来看,无论经济好坏,聚酯产业链总能维持相对稳态。在此情形下,产业链间利润分配的波动性要大于产业链整体利润的波动性。由于从PX到PTA环节均是属于投资规模大,投产周期长的石化原料,因此这个特性就尤为明显。在过去的四年多时间,由于PX-PTA环节投产周期不一使得PX与PTA行业的景气度与利润分配呈现出非常大差别。PTA行业的大幅扩张使的产业链的议价能力彻底倾向原料方,PX能获取非常稳定客观的利润,而PTA则处于利润被持续压缩的困境。

但我们认为这一情形已经开始出了逆转并将贯穿未来2-3年。PX在产业链的相对景气度将明显下滑。而对于PTA而言,行业扩产周期已经接近尾声,而上游未来扩产幅度要高于PTA自身的扩产幅度,2017年PTA行业的盈利状况大概率会得到明显的改善。

四、需求周期:需求增量温和增长,增速与上游相匹配

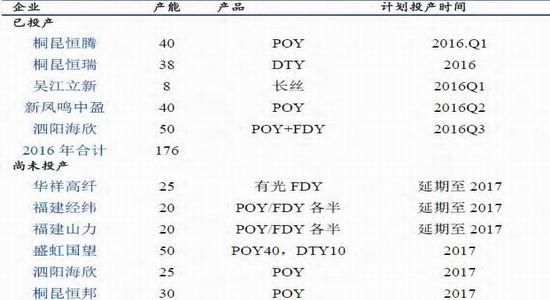

近二十年来是国内聚酯的快速发展期,1995-2005聚合产能年复合增速在25%以上,2006-2012年复合增速10%,2015年底聚酯总产能4850万吨,其中涤纶长丝抽丝产能3340万吨(包括200万吨工业丝),增长6.7%。2016年新增长丝产能176万吨,增长率降至5.2%。2017年计划投产产能达到230万吨,但实际投产量大概率会低于预期,我们预计实际投产在150万吨左右,增长4.3%,产能增速连续三年呈下降趋势。但整体增速基本可以与上游产能增速相匹配。

图8:2016-2017年新增涤丝产能情况

来源:WIND 宝城期货金融研究所

1、行业集中度提升带来有助于价格稳定

目前前五大涤纶长丝企业桐昆、新凤鸣、盛虹、恒逸、恒力占总产能32%,较五年前提高了5%,集中度仍然较低,远低于上游PTA和PX环节。值得注意的是,近几年仍在扩产的大企业仅桐昆、新凤鸣、盛虹三家,恒逸、恒力与荣盛的重心已转移至产业链上游PTA、炼油环节,从目前各企业规划的待建产能来看,桐昆和新凤鸣仍将继续扩产,进一步扩大自身市场份额,未来的行业集中度将继续缓慢提升。

图8:CR5占比32%

来源:WIND 宝城期货金融研究所

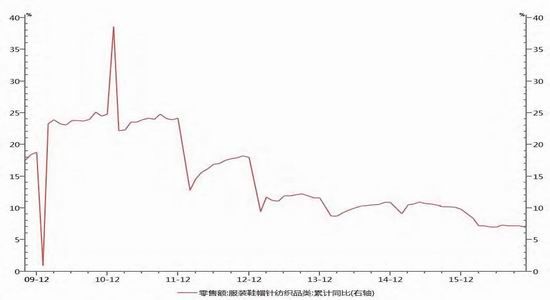

2、终端需求增长稳定

终端需求看纺织服装。虽然近年来纺织服装业销售额和出口增速减缓,但若剔除价格下降的影响,终端需求增长较为平稳。截至2016年8月份,我国服装产量199亿件,累计同比增长3.5%。

图8:纺织类销售增速近几年保持平稳

来源:WIND 宝城期货金融研究所

另外2016年以来,人民币贬值速度有加快趋势,人民币对新兴市场货币指数较年初走弱近10%,人民币对越南盾、人民币对柬埔寨瑞尔、人民币对泰铢分别较年初走低6%、7%、8%。近年来成衣厂有向东南亚国家转移,部分地区由织造厂配套,而产业链化纤以上环节由于投资金额大东南亚政局和政策存在不确定性,仍集中在国内。人民币走弱有利于织造厂订单回流,有望拉动下游织造和服装环节外需回暖。

整体而言,我们预计2017年聚酯到纺织环节增量仍然将呈现温和增长的态势,聚酯的增量继续保持稳定,而纺织行业内需已率先企稳,外需保持稳定,周期性因素仍将主导整体需求状况。同时由于需求增量与上游PTA环节的增量相匹,整体行业的景气度与利润预期同样面临温和的恢复。

五、总结

在经历了此前几年PTA价格持续重心下移后,2015年以来PTA价格主要呈现出底部宽幅震荡走势。PTA产业链由于上下游产能建设周期不一带来的品种强弱轮换周期面临拐点。与此同时,间歇性、规模性的PTA行业减产开始对价格形成周期性的提振,并且我们认为这一态势在未来仍将延续。目前PTA价格我们认为处于未来两年相对底部的区间,我们对于2017年PTA走势保持相对乐观的观点,整体价格重心有望上移。

从PTA行业供给与需求周期观察,过去四年多的时间,由于需求增速平台保持稳定,而供给增速平台进入加速扩张,从而我们观察到整个行业景气度持续趋于下行。而这一趋势我们认为目前开始有拐点的迹象,PTA产业链面临供需结构的再平衡,PTA行业景气度有望上升。

从PX到PTA供应周期来看,PX供应紧张的态势将明显趋缓,主要来源于一系列新增PX装置的投产。而对于PTA而言,这一轮的产能释放周期已经接近尾声,同时我们认为不排除有供给超预期收缩的可能,2017年PTA行业的盈利状况与景气度或均面临温和的抬升。

而从需求周期来看,整体需求保持稳定增长,增速与上游环节的增速相匹配。同时,人民币走弱有利于织造厂订单回流,有望拉动下游织造和服装环节外需回暖。我们预计2017年聚酯到终端纺织环节增量仍然将呈现温和增长的态势,整体行业的景气度与利润预期同样面临温和的恢复。另外我们认为产能去化不及预期将是2016年下半年PTA价格主要的下行风险。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>