摘要:

1.PTA新产能投放放缓:近十年来中国PTA行业快速发展,2016年我国PTA产能已达到4909万吨,是2007年的4.2倍。2007年、2001-2012年和2014年三个时期我国PTA产能快速增长的时期,年产能增幅均在20%以上,2012年PTA产能增长甚至高达56.83%。随着下游纺织、化纤行业增速放缓,PTA需求不能支撑如此快速的产能增长,PTA已经成为产能过剩最严重的石化行业之一。2016年PTA新产能投放只有220万吨汉邦石化,产能增长率仅为4.2%。

2.落后产能退出缓慢:近几年PTA行业发生了天翻地覆的变化,从供不应求到目前产能严重过剩。产能过剩导致PTA价格下滑,行业利润急剧恶化,PTA行业巨头曾尝试形成产业联盟来减产挺价,最后不了了之。面对当前结构调整的阵痛期,PTA行业急需开启自我升级的进程,淘汰落后产能成为化解产能过剩的重要手段。目前信息来看,翔鹭石化、远东石化和蓬威石化都有重启预期。如果这些装置顺利重启,将对PTA产业产生巨大冲击,PTA去产能进程开了倒车。

3.聚酯行业景气度回升:2016年聚酯产能增速明显放缓,多套装置有推迟投产,至2016年底,我国聚酯总产能达到4946万吨,年增长量近4%。预计2017年中国聚酯新增产能350万吨左右,但部分装置或推迟投产。聚酯增速放缓,将有利于行业景气度回升。聚酯工厂经历过连年的亏损之后,聚酯行业景气度有了明显回升,2016年聚酯市场的供应一直保持着稳中偏紧的态势。聚酯、涤纶产品价格较年初有大幅的上涨,行业库存不断走低,聚酯涤纶盈利能力有力明显提高。

4.PTA市场进入新常态:受成本端支撑因素影响,PTA价格重心将会抬升,但供给压力较大,PTA加工费仍将维持低位。2017年PTA上有压力,下有支撑,但价格重心较2016年抬升。2017年PTA难以出现趋势性行情,PTA市场进入新常态,操作上采取高抛低吸策略,把握阶段性机会。

第一部分PTA行情回顾

一、历年PTA行情回顾

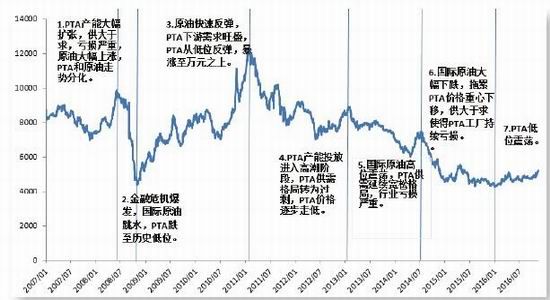

图1-1历年PTA价格走势图

资料来源:Wind、方正中期研究院整理

PTA期货是郑州商品交易所于2006年12月28日推出的,2016年是其上市的第十个年头。上市10年来PTA期货价格波动巨大,最低跌至4200元/吨,最高涨至12396元/吨。回顾十年来PTA价格走势,可以分为七个阶段。第一阶段为2006年底至2008年6月,上游原油出现大幅上涨,一度涨至147美元/桶的历史最高位,PTA产能快速扩张,供大于求造成部分PTA生产企业亏损严重,该阶段PTA先抑后扬,区间震荡,PTA和原油走势出现分化。第二阶段为2008年7月至2008年11月,国际金融危机肆虐,原油大幅跳水,该阶段PTA大幅下跌,跌至历史地位。第三阶段为2008年12月至2011年2月,国际原油价格快速回升,PTA下游需求旺盛,供给偏紧,该阶段PTA价格从低位反弹,暴涨至万元之上。第四阶段为2011年3月至2012年6月,国际原油区间震荡,PTA产能投放进入高潮阶段,PTA供需格局转为过剩,PTA价格逐步走低。第五阶段为2012年7月到2014年7月,国际原油高位震荡,PTA供需延续宽松格局,行业亏损严重。第六阶段为2014年8月到2016年2月,国际原油大幅下跌,拖累PTA价格重心下移,供大于求使得PTA工厂持续亏损。第七阶段为2016年3月至今,国际原油止跌反弹,PTA供给压力不减,维持低位震荡。

二、2015年PTA行情回顾

图1-22016年PTA指数价格日K线图

资料来源:文华财经、方正中期研究院整理

回首2016年,受国际原油企稳回升、PTA装置阶段性检修及投机资金介入等因素影响,PTA震荡上涨,价格重心上移,截止12月1日,PTA主力合约交易价格于4200-5360吨/元区间运行,总体可以分为三个阶段。

第一阶段:利空出尽 PTA探底回升

进过长达4年的下跌,PTA行业景气度跌至谷底,2016年1月国际原油跌破30美元/桶,中旬PTA期货主力合约1605合约最低跌至4200元/吨,创2004年来的新低,较2011年2月的高点已跌去66.1%。2月国际原油二次探底,WTI原油一度跌至26美元/桶。PTA下游聚酯行业大面积停车,PTA处于库存积累,PTA基本面毫无起色,PTA维持低位震荡。3月国际原油止跌反弹,PX检修预期带动PX价格坚挺,PTA成本端获得支撑。同时聚酯负荷提升明显,PTA负荷却提升有限,PTA供需面好转,库存净流出。黑色板块爆发带动大宗商品大幅反弹,PTA也受到提振。受多方面利好带动,PTA大幅反弹,至4月底,PTA主力合约1609最高反弹至5212元/吨,较1月低点反弹了24.1%。

第二阶段:商品冷却 PTA大幅回落

受到黑色系金属产品的带动,4月的国内商品期货市场火爆,国内商品期货普涨,成交额、成交量同比均大幅增加。面对国内商品期货非理性上涨,三大商品交易所纷纷出手为期货市场降温。交易所的举措造成商品大幅回落,前期领涨的黑色涨幅腰斩。5月底PTA主力合约1609合约最低跌至4496元/吨,较4月高点回落了13.7%。5月PTA回落幅度较大,主要有两方面,一方面前期涨幅较大,PTA加工费涨至800元/吨;另一方面国内商品市场冷却,投机资金离场,商品普遍回调。

第三阶段:利好支持 PTA期价震荡上涨

受成本端支持,6月PTA期价小幅上涨。国际原油反弹至50美元/桶,PX表现强势,PTA加工费压缩较为明显,PTA成本端受到支撑。另一方面,受汉邦石化装置检修影响,6月PTA装置负荷较前期有所回落,由于9月杭州G20会议影响,下游聚酯负荷并未出现明显季节性回落,维持至80%左右,PTA供需面有所好转。利多因素带动PTA期价止跌回升。四季度资金面异动,PTA巨幅波动,但成本端、供需端皆有一定支撑,共同推动PTA期价震荡上涨。

第二部分PTA基本面分析

一、上游市场分析

(一)供需好转支撑原油上涨

2016年上半年国际原油止跌反弹,反弹幅度超70%,下半年维持40-55美元/桶区间震荡。从原油供给端来看,欧佩克原油产量持续增加,2016年10月欧佩克原油产量增至3402万桶/天,较年初增加了107.5万桶/天。欧佩克成员国中伊朗、伊拉克及沙特原油增产较为明显,较年初分别增加了88万桶/天、15万桶/天和33万桶/天。年初对伊朗制裁解除,伊朗原油得以重返国际市场,伊朗积极增产,不愿冻产,是欧佩克原油冻产协议失败的主要原因。非欧佩克原油产量保持稳定,2016年10月非欧佩克原油产量为5742万桶/天,较年初减少了58万桶/天,其中美国原油产量有较大的下滑,2016年10月美国原油产量为1453万桶/天,较年初减少了56万桶/天,但随着原油价格止跌反弹,美国页岩油亏损压力缓解,美国原油产量有止跌企稳迹象。

2016年11月30号,欧佩克通过减产协议,协议规定将原油日产量减少120万桶,并将原油日产量限额定为3250万桶。这是该组织2008年来首次决定减产。同时,非欧佩克产油国也与欧佩克达成谅解,决定每日减产原油60万桶,其中俄罗斯承诺每日减产原油30万桶。

图2-1OPEC原油产量 图2-2美国原油产量

资料来源:Bloomberg、方正中期研究院整理

低油价推动2016年原油全球需求继续增加,年底全球原油需求升至9600万桶/天。虽然原油供给仍在继续增加,但原油需求增长更为强劲,带动全球原油过剩迅速收窄,三季度甚至出现原油供需缺口。原油供需是影响原油价格走势的最主要因素,过剩压力缓解给原油反弹奠定了基础。最新的欧佩克月报显示,欧佩克对2017年全球原油需求增速增均预计增加120万桶/日。

笔者分析了2016年布伦特原油和PTA相关性,发现两者的相关系数高达0.696,说明原油价格的变化对PTA价格变化影响很大。从PTA的产业链分析可知,由于PTA产能过剩,PTA生产利润极为压缩,PTA的价格上涨是成本的推动。因此,成本端的涨跌对PTA价格变化影响很大,成本端的强弱将决定PTA价格重心。

图2-3全球原油供求平衡表 图2-4布伦特原油及PTA价格走势

资料来源:Bloomberg、方正中期研究院整理

(二)PX面临产能过剩风险

1、2016年PX价格维持稳定

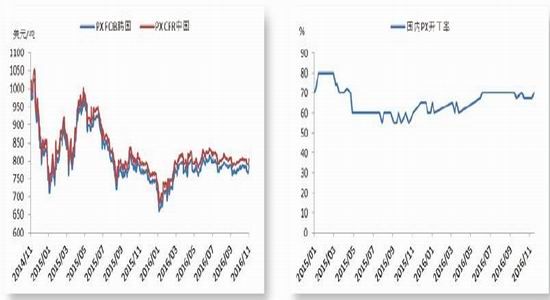

2016年PX市场进入震荡整理通道,年内最高点为835.17美元/吨CFR中国,年内最低点为681.17美元/吨CFR中国。PX价格走势受上游原油和下游PTA价格影响,上半年,国际原油探底回升,涨幅超过100%,成本端支持有力;此外上半年国内PX装置负荷维持偏低水平,一方面腾龙芳烃160万吨的PX装置维持停车,宁波中金160万吨装置运行不稳,另一方面中石化[微博]等国企PX装置负荷较低,成本端与供给端的利多因素共同支撑PX上半年的强势走势。下半年PX整体维持区间震荡,一方面原油反弹至50美元/桶后上涨无力,另一方面,整体亚洲PX市场供应尚可,国内PX供需基本面趋于均衡。

图2-5亚洲PX价格 图2-6中国PX开工率

资料来源:Wind、方正中期研究院整理

2、亚洲PX产能继续增加

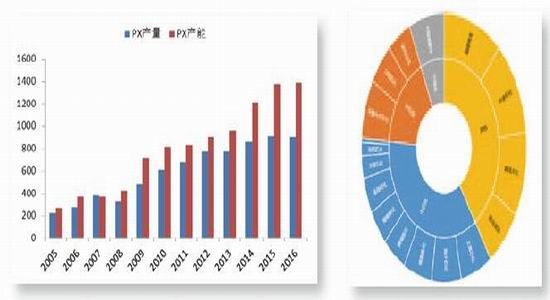

近十年来我国PX产业急剧扩大,PX产能从2007年的465万吨/年增长至目前的1383万吨/年,产能增长了近能源化工年度报告

200%。受环保等因素影响,我国PX产能投放出现放缓迹象,2016年我国没有PX新增产能投放。从PX企业性质来看,中石化、中石油和中海油占比达61%,PX产能主要集中在国企手中;从分布地区来看,PX装置主要集中在华东,其次为华南,华中、华北和东北分布较少;从投产时间来看,PX装置基本是2007年到2014年投产的,近两年只有中金石化160万吨装置投产;从装置工艺来看,目前我国PX的生产工艺主要为催化重整以及二甲苯异构化两种,催化重整的一体化装置占主流;二甲苯异构化的非一体化装置仅有福佳大化和青岛丽东。

图2-7中国PX产能和产量 图2-8中国PX产能分布

资料来源:Wind、方正中期研究院整理

至2010年起,我国PX装置开工率逐渐下滑,腾龙芳烃160万吨PX装置受事故影响于2015年4月停车,现仍未重启,PX年均负荷降至65%左右。虽然我国产能增长十分迅速,但PX依然存在近1000万吨左右的供应缺口,PX对外依存度仍然非常高。我国尚有大批PX装置等待建设、投产,预计至2020年,我国有1020万吨PX新增产能将投入运行。未来PX装置发展方向是一体化装置和产业链纵向发展,当前PX一体化装置利润较好,非一体化装置出现亏损,一体化装置竞争力较强。PX产业链纵向发展主要是指下游PTA和聚酯工厂进入PX产业,这样可以达到产业链资源整合,增加抵御风险能力。荣盛石化投资的中金石化已经投产;逸盛石化投资恒逸(文莱)PMB石油化工,该项目包含150万吨芳烃联合装置;恒力石化在大连长兴岛投资兴建炼化一体化项目,该项目以450万吨/年芳烃联合装置为核心,桐昆集团和巨化集团也都计划建设石油炼化项目,并配套PX装置。

未来两年,全球区PX产能增长将集中在中国、东南亚、和中东,预计至2018年末,PX产能增量将接超1000万吨/年。伴随着2018年PX大规模产能释放,全球PX产能或将出现小幅过剩。

表2-1:2017-2018年亚洲PX项目新增情况

资料来源:卓创资讯、方正中期研究院整理

3、我国PX供应缺口依旧很大

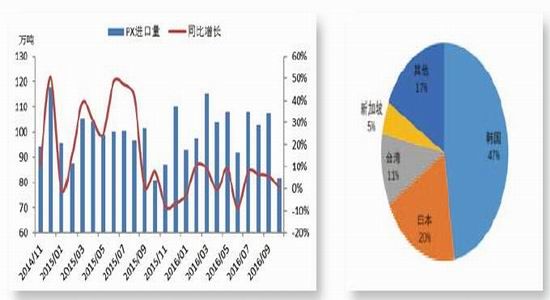

由于我国PX供应缺口较大,我国PX对外依存度一直维持高位。2016年1-10月PX进口量为1008.77万吨,同比增长3.83%;1-10月PX出口量为5.30万吨,同比下降了41.49%,我国PX进口量增长较往年有较大放缓。从PX进口产销地来看,韩国、日本、台湾和新加坡仍是主要进口来源地,其中韩国占比为47%,日本占比为20%,台湾占比为11%,新加坡占比5%,合计占比超80%。

图2-9PX进口量和同比增长 图2-10PX进口来源地

资料来源:Wind、方正中期研究院整理

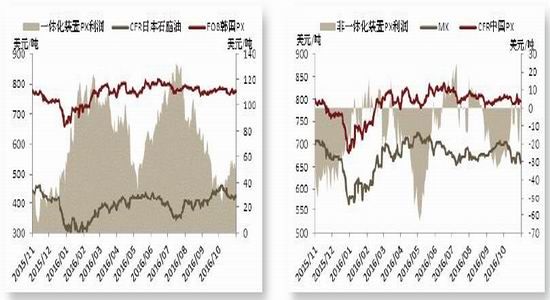

4、PX一体化装置利润较好

目前的PX生产装置一般附属于炼化企业的芳烃联合装置,PX装置主要有一体化装置和非一体化装置两种,其主要生产原料分为石脑油和异构二甲苯,一体化装置用石脑油为原料计算成本利润,PX盈亏平衡公式为石脑油+300美元,非一体化装置用异构二甲苯为原料计算,PX盈亏平衡公式为异构二甲苯+150美元。由于石脑油价格较低,2016年一体化装置PX利润较好,较2015年有明显的改善,年内利润最高点一度达到150美金/吨。2016年利润高点分别出现在一季度和三季度,一季度主要受原油大跌,石脑油价格大幅走低影响,同时国内PTA负荷维持高位,需求较好,PX价格表现相对坚挺,三季度石脑再度下跌,PX利润再创新高。反观非一体化装置PX利润表现较差,一方面是MX价格表现相对坚挺,造成PX与MX之间的价差难以拉开;另一方面非一体化装置运行成本较高,年内装置亏损一度达到60美元/吨左右。

图2-11一体化装置PX利润 图2-12非一体化装置PX利润

资料来源:Wind、方正中期研究院整理

二、PTA供给面分析

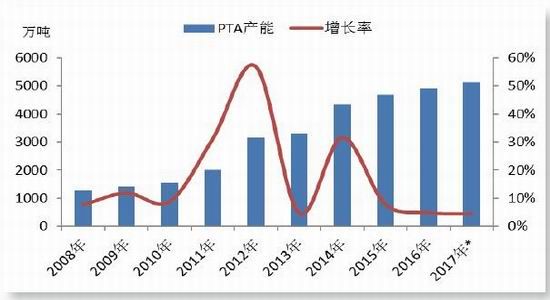

(一)PTA新产能投放放缓

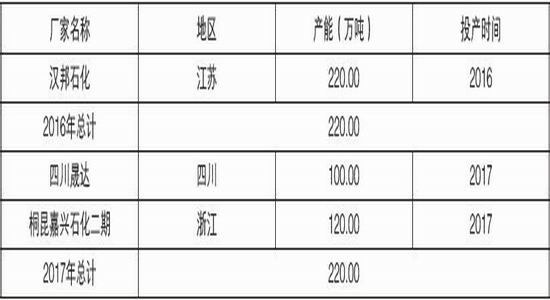

近十年来我国PTA行业快速发展,2016年我国PTA产能已达到4909万吨,是2007年的4.2倍。2007年、2001-2012年和2014年三个时期我国PTA产能快速增长的时期,年产能增幅均在20%以上,2012年PTA产能增长甚至高达56.83%。随着下游纺织、化纤行业增速放缓,PTA下游需求不能支撑如此快速的产能增长,PTA已经成为产能过剩最严重的石化行业之一。2012年是中国PTA产业发展的分水岭。2012年前,中国PTA产业供需两旺,行业在发展壮大的的同时保持了较好的盈利水平。2012年之后,PTA行业供应开始过剩,PTA企业间竞争加剧,PTA行业陷入长期亏损境地。近两年PTA产能投放明显放缓,2016年PTA新产能投放只有220万吨汉邦石化,产能增长率仅为4.2%。预计2017年PTA新增产能有100万吨的四川晟达和120万吨的嘉兴石化二期,预计产能增长率为4.48%。

图2-13中国PTA产能及增长率

资料来源:Wind、方正中期研究院整理

表2-2:2016-2017年我国PTA项目新增情况

资料来源:卓创资讯、方正中期研究院整理

(二)落后产能退出缓慢

近几年PTA行业发生了天翻地覆的变化,从供不应求到目前产能严重过剩。产能过剩导致PTA价格下滑,行业利润急剧恶化,PTA行业巨头曾尝试形成产业联盟来减产挺价,最后不了了之。面对当前结构调整的阵痛期,PTA行业急需开启自我升级的进程,淘汰落后产能成为化解产能过剩的重要手段。

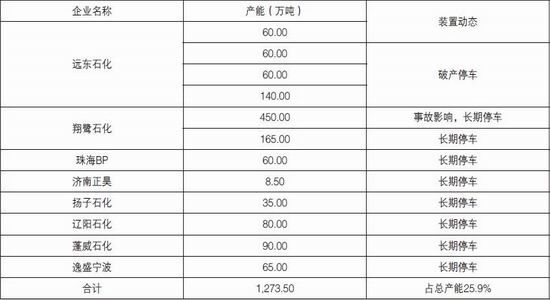

PTA产能退出的大幕在2015年就已经拉开。由于已严重资不抵债,无法清偿到期债务,绍兴远东石化有限公司于2015年7月宣布破产,远东石化成为第一个“倒下”的巨头。除了破产导致的产能退出外,有多套运行成本较高PTA小装置长期停车,如扬子石化1号线、逸盛宁波2号线、珠海BP1号线、济南正昊、蓬威石化和辽阳石化等。此外,受事故影响,曾经的PTA三巨头之一的翔鹭石化的615万吨PTA装置从2015年4月以来一直停车。因为破产、事故及亏损而长期停车的PTA装置增较多,合计总产能高达1273.5万吨,占PTA总产能的25.9%,也就是说四分之一的PTA装置因故长期停车。扣除长期停车装置产能,目前我国PTA实际有效产能为3636万吨。

表2-3:长期停车PTA装置汇总

资料来源:卓创资讯、方正中期研究院整理

翔鹭石化和远东石化产能阶段性退出之后,PTA产能过剩压力有很大的缓解,2016年PTA供需紧平衡。但目前信息来看,翔鹭石化在争取开车中,2017年重启概率较大;远东石化被华彬集团收购,也有重启预期;另外因亏损而长期停车的蓬威石化也在做重启准备。如果这些装置顺利重启,将对PTA产业产生巨大冲击,PTA去产能进程开了倒车。

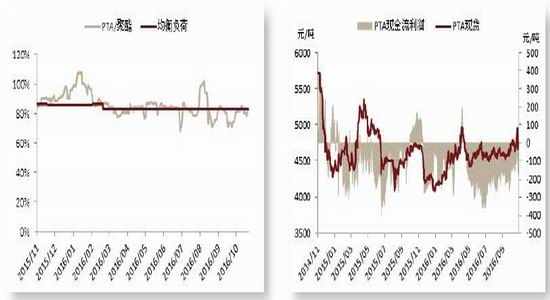

(三)有效产能开工率高 行业亏损严重

受PTA长期停车装置较多影响,2016年PTA负荷主要维持在60%-70%左右,但除去长期停车装置产能,PTA有效产能开工率非常高,年均有效产能开工率为89%。9月初的杭州G20峰会对PTA工厂开工影响较大,PTA负荷一度跌至55%左右。2016年聚酯负荷主要维持在70%-80%左右,聚酯负荷明显降低主要是在春节期间和9月杭州G20峰会期间。整体而言,2016年PTA供给紧平衡,但春节期间和7月PTA供给过剩较为严重。2016年春节期间下游聚酯负荷降低明显,而PTA负荷相对较高,该期间PTA库存快速积累。6-7月PTA装置检修较少,PTA短期出现过剩。杭州G20峰会期间PTA装置大规模停产,聚酯停车规模低于预期,短期带动PTA供需面好转。

2016年PTA加工费长期维持在400-500元/吨之间,甚至最低跌破300元/吨,如果按照600元/吨的加工成本来算,PTA工厂长期维持在100-200元/吨亏损。PTA工厂常年维持亏损状态,在PTA现货出现大涨阶段,PTA才出现短暂的正现金流。

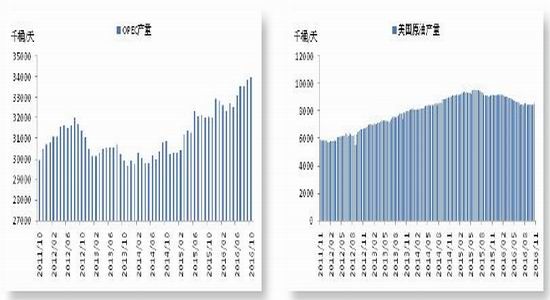

图2-14PTA和聚酯均衡负荷 图2-15PTA生产利润

资料来源:Wind、方正中期研究院整理

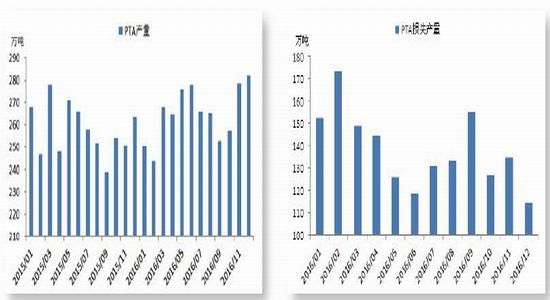

2016年PTA装置检修主要集中在2月和9月,2月停车装置主要有逸盛宁波、汉邦石化和福建佳龙石化等。9月停车装置主要有逸盛海南、嘉兴石化、海伦石化和宁波三菱等,主要由于杭州G20峰会,杭州周边受环保影响,PTA装置大规模停车。预计2016年PTA产量为3180万吨,同比增长了3.05%,PTA年产量温和增长。

图2-16PTA产量 图2-17PTA损失产量

资料来源:Wind、方正中期研究院整理

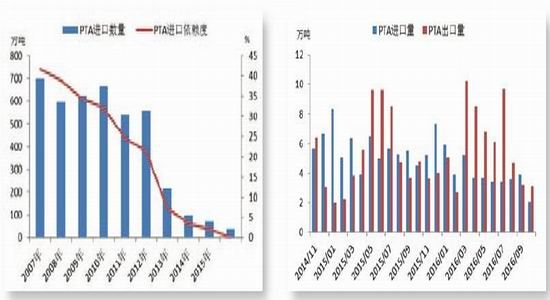

(四)PTA出口步伐或放缓

随着国内PTA产能陆续释放,我国PTA进口量大幅下降,PTA进口依赖度迅速降低,目前我国已经成为PTA净出口国。2016年1-10月PTA进口量为38.86万吨,同比减少了17.22%,1-10月PTA出口量量为60.29万吨,同比增长了10.49%。

PTA国内产能严重过剩,增加出口成为国内生产企业消化产量的最佳途径,近几年我国PTA出口增长十分迅速,2015年PTA出口量与进口量已经相当。我国PTA出口目的国主要是印度,2015年出口到印度的PTA产量为26.92万吨,占总出口量的43.24%。2016年1-10月出口到印度的PTA产量为16.53万吨,占总出口量的27.41%。但为了保护本国企业,印度政府自7月5日起对来自中国、伊朗、印尼、马来西亚、中国台湾地区的PTA征收反倾销税,约85.87-168.76美元/吨,随着反倾销终裁的落定,我国PTA对印度出口量将受到进一步挤压,从出口数据来看,对印度出口量急剧下滑,2016年8月、9月和10月对印出口量分别是0.71万吨、0.30万吨和0.71万吨,同比下滑了46.64%、71.33%和46.15%。中国PTA出口格局已发生悄然变化,印度占比份额下滑的同时,对阿曼、沙特阿拉伯、俄罗斯和韩国等出口将会明显。

图2-18历年PTA进口量和进口依赖度 图2-19PTA进口量和出口量

资料来源:Wind、方正中期研究院整理

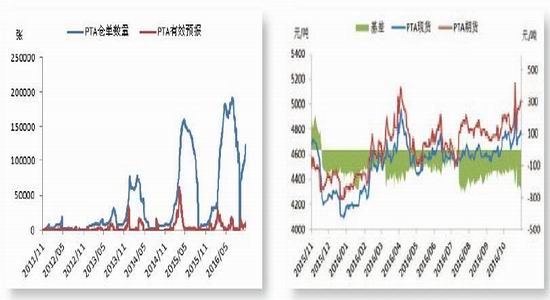

(五)仓单抑制PTA过度上涨

今年是PTA期货上市的第十个年头,PTA生产、消费相关企业深度参与期货市场,数据显示,截至2016年10月,PTA法人客户持仓量占比56%;法人客户交易量占比42%。PTA期现价格相关性超过0.95,现货贸易广泛地利用期货点价。90%的生产企业、贸易企业和80%的聚酯企业都参与了PTA期货市场。PTA相关企业参与PTA期货套期保值积极性很高,部分大厂是PTA期货的交割品牌和交割库,在仓单生成和交割方面有着得天独厚的优势。PTA生产企业把库存注册成仓单,然后在期货盘面做卖保,通过期货市场来消化多余的产品。交易所的数据显示,PTA期货仓单数量和交割量逐年走高,2016年7月12日,PTA注册仓单为185845张,有效仓单预报为18537张,仓单总计为204382张,合计102.18万吨,较2015年PTA仓单峰值增加了16.59万吨。2016年9月合约交割以后,PTA仓单集中注销,部分注册过仓单的货源在换新货后被重新注册成仓单,仓单数量再度回升,至2016年11月底,PTA注册仓单加有效预报合计135845张,PTA的库存压力依旧很大。

PTA仓单数量和交割数量巨大的另一个原因是PTA市场处于期货升水格局,由于原油大幅反弹,市场对PTA未来价格较为看好,2016年PTA期货市场一直保持这期货升水,基差基本上维持在-250元/吨到-150元/吨之间,当PTA基差扩大时,PTA期货市场存在这期现套利空间,吸引PTA生产企业做卖出套保。从PTA期货持仓来看,空头持仓集中度较高,产业库户在这些席位做空。2016年大部分商品都止跌反弹,部分商品涨幅超100%,相比之下,PTA反弹幅度有限。因此,投机资金多次抄底PTA,但最后都以失败告终。一方面由于PTA供给压力大,基本面不支持上涨;另一方面PTA产业资金力量强大,且是做空主力。PTA生产企业在期货盘面做卖保,成为PTA期货的天然空头,PTA企业通过期货市场运作达到化解库存压力、锁定加工利润的目的,但也一定程度抑制PTA过度上涨。

图2-20PTA仓单数量及有效预报 图2-21PTA基差

资料来源:Wind、方正中期研究院整理

三、PTA需求面分析

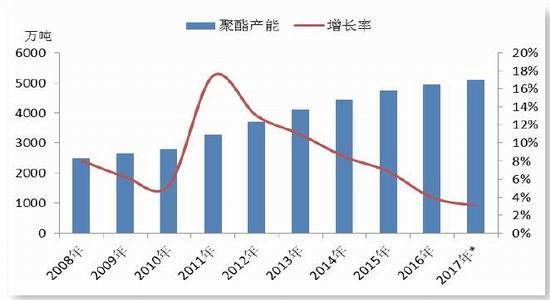

(一)聚酯行业景气度回升

过去十几年,我国聚酯化纤产业链蓬勃发展,成为全球最大的生产和消费市场。2016年聚酯产能增速明显放缓,多套装置有推迟投产,至2016年底,我国聚酯总产能达到4946万吨,年增长量近4%。预计2017年中国聚酯新增产能350万吨左右,但部分装置或推迟投产。聚酯增速放缓,将有利于行业景气度回升。聚酯工厂经历过连年的亏损之后,聚酯行业景气度有了明显回升,2016年聚酯市场的供应一直保持着稳中偏紧的态势。聚酯、涤纶产品价格较年初有大幅的上涨,行业库存不断走低,聚酯涤纶盈利能力有力明显提高。

图2-22中国聚酯产能及增长率

资料来源:Wind、方正中期研究院整理

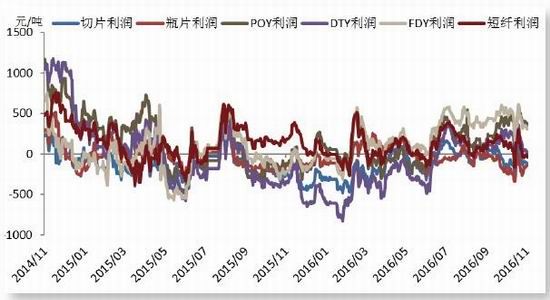

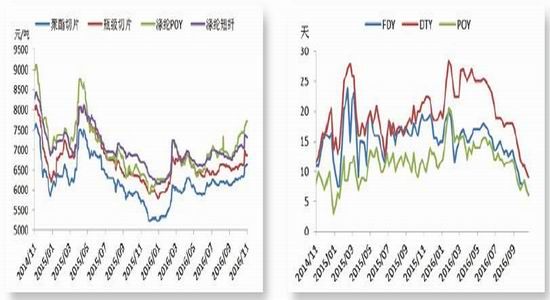

2016年中国聚酯产品市场整体呈震荡走高走势,截至2016年11月底,聚酯切片、瓶级切片、涤纶长丝和涤纶短纤分别有25.94%、16.74%、25.57%和16.71%的上涨。受益于聚酯反弹,聚酯产品利润明显改善,其中涤纶长丝和涤纶短纤利润较好,但上半年聚酯切片及瓶片亏损较为明显。2016年聚酯整体产销较好,下游涤纶库存消化较快,2016年底涤纶库存降至历史低位。

图2-23聚酯利润表现

资料来源:Wind、方正中期研究院整理

图2-24聚酯与涤纶价格 图2-25涤纶库存天数

资料来源:Wind、方正中期研究院整理

(二)人民币贬值将缓解纺织服装出口压力

在积极的财政政策、稳健的货币政策的作用下,2016年中国宏观经济止跌企稳,呈现出底部企稳迹象。2016年前三季度同比增长6.7%。国家统计局数据显示,1-10月份,规模以上工业增加值同比增长6.0%,已经止跌企稳。

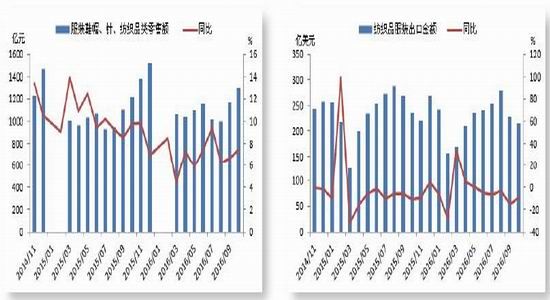

中国进出口延续负增长,1-10月我国进出口总值为29814.81亿美元,同比下降7.6%,跌幅同比收窄,出口总值为17115.48亿美元,同比下跌7.7%,进口总值为12699.34亿美元,同比下跌7.5%,数据上可以看出内外需疲弱的格局并没有改变。我国纺织品服装出口延续下降趋势,1-10月累计出口为2225.61亿美元,同比下降5.31%,其中纺织品出口881.32亿美元,下跌6.96%,服装出口1253.13亿美元,下降19.15%。我国纺织服装出口出现20多年来少有的连续两年下滑的局面,我国纺织服装出口持续下滑主要受重点市场需求低迷、服装产业加速转移等因素的共同影响。PTA主要用于生产聚酯纤维,纺织服装出口持续恶化对PTA需求产生长期利空影响。受美国加息预期和中国经济放缓等因素影响,2016年人民币大幅贬值,截至11底,离岸人民币跌破6.9,创八年半来新低。随着人民币的下跌,出口型行业将直接受益人民币贬值,其中服装行业受益或最为明显。

图2-26服装鞋帽、针、纺织品类零售额及同比 图2-27中国纺织品服装出口金额

资料来源:Wind、方正中期研究院整理

第三部分后市展望与操作建议

预测未来PTA价格走势,我们可以从PTA产品定价机制来推断,PTA价格=原油价格+上游石化产品(石脑油、PX)利润+PTA加工费。

PTA加工费方面。2016年底PTA总产能4909万吨,聚酯有效产能4724万吨,PTA和聚酯的年均负荷分别是65%和77%。如果2017年PTA和聚酯年均负荷维持稳定,且不考虑PTA和聚酯新产能投放和停车装置重启因素,对应PTA产量和聚酯产量分别是3190万吨和3637万吨,聚酯生产所需的PTA产量为3146万吨,PTA供需将维持紧平衡。2017年PTA新投产装置有100万吨四川晟达和120万吨嘉兴石化二期,而蓬威石化、远东石化和翔鹭石化都有重启预期,其产能分别对应90万吨、140万吨和450万吨。2017年聚酯新产能投放在350万吨左右。如果新产能投放和停车装置重启全部顺利进行,考虑时间不定因素,将其一半产能计入,并按照2016年平均负荷计算。那么,对应的这方面PTA和聚酯产量为585万吨和135万吨,PTA供给过剩470万吨。因此,2017年PTA供需面最大影响因素是停车装置重启,即使只有部分停车装置重启或新增产能顺利投放,PTA也会从供需紧平衡转为供给过剩。2016年PTA加工费在300-800元/吨之间,平均加工费为450元/吨,2017年PTA供给压力依旧较大,预计2017年PTA平均价格费依旧在450元/吨左右。

原油价格方面。2016年原油止跌反弹,反弹幅度较大,原油供需失衡状况有了很大改善。11月底,欧佩克决定原油日产量减少120万桶/天,即将欧佩克原油产量上限定在3250万桶/天。欧佩克原油减产协议将推动原油供需平衡,原油价格重心将继续抬升,预计2016年原油价格区间将在45-65美元/桶。

石脑油和PX的价格和利润受其供需变化影响,参考2016年石脑油、PX价差极值变化,45美元的原油对应最低750美元的PX,65美元的原油对应最高1010美元的PX。即PX价格区间将在750-1010美元/吨,对应PTA的生产成本为4100-5550元/吨。再加上450元的PTA价格加工费,PTA价格区间将在4550-6000元/吨之间。总体来看,受成本端支撑因素影响,PTA价格重心将会抬升,但供给压力较大,PTA加工费仍将维持低位。2017年PTA上有压力,下有支撑,PTA价格重心将逐步抬升。

操作建议,受多方因素影响,2017年PTA市场或难以出现趋势性行情,PTA市场进入新常态。操作上采取高抛低吸策略,把握阶段性机会。当PTA加工费压缩350元/吨以下,可以采取做多近月PTA加工费策略;当PTA基差变小,套保压力会抑制期货过度上涨,可以介入空单。

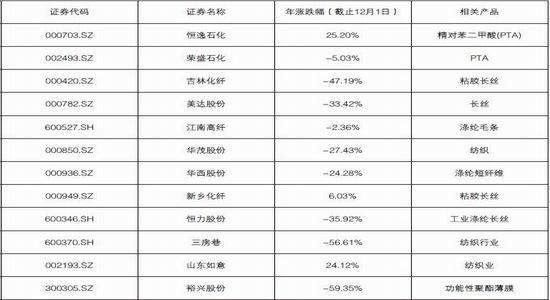

附表:PTA产业相关证券

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>