成本方面,当前原油市场仍处供应过剩阶段,油价承压在低位区间震荡徘徊。欧佩克和非欧佩克产油国维持前期的减产幅度还不足以扭转原油市场供应过剩格局,除非进一步增加减产幅度;但游离在减产协议外的美国又将成为油价反弹的一大阻力;预计2017年下半年油价很可能在35-55美元/桶区间震荡徘徊。PTA供需方面,由于国内产能大幅过剩,PTA供应量主要受生产利润的波动影响;而下游需求基本上维稳为主、增幅有限。PTA的生产利润多数时候在-300~300元/吨区间波动,所以当生产利润高于250元/吨时,适合逢高减仓或止盈;而生产亏损超过250元/吨时,可逢低加仓做多。结合油价来看,当前油价处低位区间中低水平,下跌空间有限,同时PTA生产处小幅亏损状态。综上所述,成本端油价下跌空间有限,而PTA生产环节利润空间也压至低位,所以PTA在4700附近继续下跌空间极为有限,短期在4700-5100区间震荡徘徊,建议多头在区间下沿附近逢低加仓偏多参与;中长期来看,下半年油价多可能在35-55美元/桶区间震荡徘徊,对应的PTA成本线在4700-5300之间波动,所以PTA在5000之下以逢回调做多为主,5300以上则多单以逢高减仓为主;整体是逢回调做多,波段操作思路参与。

聚烯烃:基本面变动不大,区间震荡格局延续

成本方面,当前原油市场仍处供应过剩阶段,欧佩克和非欧佩克产油国维持前期的减产幅度还不足以扭转原油市场供应过剩格局,预计2017年下半年油价很可能在35-55美元/桶区间震荡徘徊。从PE与油价的相对关系来看,油价低于35美元/桶时,LLDPE现货价持稳在8700元/吨一线,期货价虽曾下探至8000以下,但后续随交割日的临近,倒逼期价反弹贴近现货价;而油价在55美元/桶时,PE相对合理价位在9300-9800元/吨。PE供需方面,因煤制烯烃新产能投产有所延迟,同时国内PE供应缺口仍高达40%左右,所以供应方面总体压力不大;需求方面,下游需求维持中低速增长;PE供需面略偏利好。综合成本端油价及供需面来看,成本端油价区间震荡而供需面中性略偏多,所以下半年PE难以走出趋势性行情,多可能呈区间宽幅震荡走势,期价震荡区间参考8000-9800,建议期价在8700以下逢低偏多参与为主,反弹至9300以上多单逢高减仓或止盈;空头依附区间上沿逢高试空,空单在8700以下减仓或止盈;总体以波段思路参与。

PP走势与PE类似,因煤制烯烃新产能投产延迟,国内PP产能到2018年之后才会出现过剩状况,下半年总体供应压力低于预期;而下游需求增速有所上升,但幅度有限,供需面总体略偏多。结合油价来看,当油价在35-55美元/桶区间波动时,PP的成本区间在5200-7100元/吨;再结合PP的生产利润波动区间来看,PP生产利润多数时间在1000-2500元/吨,考虑到新产能虽有延迟但总体影响偏利空,加工利润趋向压缩,下半年波动幅度可能缩小至1000-2000元/吨。综上所述,PP下半年多可能呈区间宽幅震荡走势,震荡区间参考6700-9000,建议波段思维参与,在7500之下逢低偏多参与,反弹至8500以上减仓或止盈;空头在区间上沿附近逢高偏空参与,回调到7500之下减仓或止盈。

第一部分2017上半年行情回顾

图1-1:PTA主力合约价格走势图

资料来源:文华财经、神华研究院

PTA在2017年上半年呈冲高回落走势,在1月至2月中旬,PTA期价受成本端油价反弹支撑,再加上当时商品市场整体偏多的气氛带动,PTA呈震荡上涨走势,主力合约1709最高上冲至5988,加工利润上升至近三年高点约400元/吨。2月中旬之后,在成本端油价回落调整及PTA厂商卖保抛压的利空下,呈震荡下探走势,在6月5日创年内低点4714。PTA跌破成本线后在4700附近获支撑,当前在4700-5100区间震荡徘徊。

图1-2:LLDPE主力合约价格走势图

资料来源:文华财经、神华研究院

2017年上半年,LLDPE呈冲高回落走势,在2月中旬最高上冲至10710;LLDPE价格走高极大刺激厂商的生产积极性,当时加工利润最高达3800元/吨;再加上当时PE进口成本低于国内价格约300元/吨,刺激PE进口量大幅上升。2月中旬之后,在成本端油价回落调整、PE厂商开工率维持高位及进口量增加等多重利空共振打压下,PE开始步入震荡下跌通道,在4月下旬创年内低点8525,后续受现货价坚挺提振获支撑反弹,当前在8500-9500区间宽幅震荡。

第二部分成本端油价解析

一、全球原油增产状况

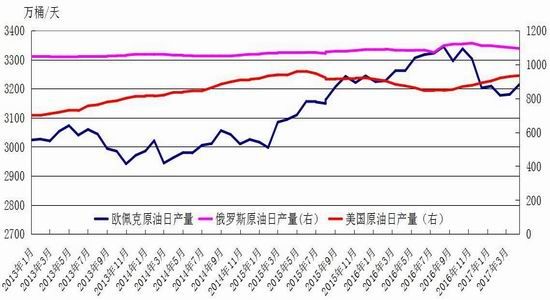

图2-1:欧佩克、俄罗斯、美国原油日产量

资料来源:Wind资讯、神华研究院

图2-2:三大增产国产量变动概况

资料来源:Wind、神华研究院

当前原油市场主要受欧佩克、俄罗斯及美国三大产油方影响,三大产油方累计产量占全球总产量的54.14%,超过全球产量的一半,他们的产量变化对油价的影响较大。2017年5月,欧佩克原油产量3213.9万桶/天,相对年初减少89万桶/天;俄罗斯5月产量1096万桶/天,相对年初减少29.7万桶/天;美国5月原油产量相对年初上升56.5万桶至931万桶/天。欧佩克和以俄罗斯为代表的非欧佩克联合减产,但美国未参加减产协议反而乘机增产,削弱了减产协议利好刺激油价反弹的幅度。

近几年原油产量上升明显的产油国有美国、伊拉克和伊朗,其中美国因页岩油开采技术的突破和应用,在2017年5月,美国原油产量上升至931万桶/天,相对2014年5月增产96万桶/天;伊朗产量在17年5月份攀升至历史性高点379.5万桶/天,相对2014年5月增产104.2万桶/天;伊拉克产量在17年5月份攀升至历史性高点442.4万桶/天,相对2014年5月增产108.3万桶/天。油价自2014年6月步入熊途至今,依然未能走出低价区间,也是因为三大增产国原油产量大幅增加打压所致,而全球原油市场的供应也由原先的紧平衡转向供应过剩。

图2-3:美国钻井平台数

数据来源:Wind资讯、神华研究院

油服贝克休斯公布的数据显示,美国截至6月30日当周石油钻井总数降至756口,较上周减少2口,结束了此前连续23周增加的历史记录,近一个月油价持续回落走低令美国钻井平台数出现回落。虽然美国不同页岩油产区生产成本不同,但大部分厂商的成本集中于50-60美元/桶之间。在2016年初油价跌破40美元/桶之后,美国原油产量出现了冲高回落态势,所以若油价低于40美元/桶将压制页岩油产量。

二、美国原油库存维持高位

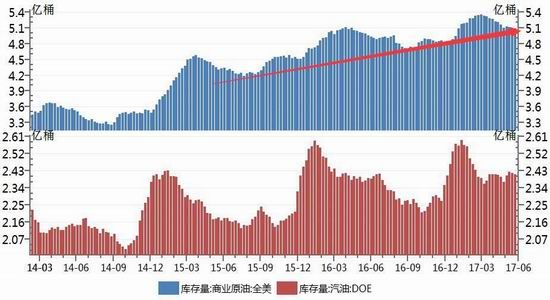

图2-4:美国原油及汽油库存

资料来源:MorganStanley、神华研究院

美国能源信息署(EIA)周三(6月28日)公布的数据显示,截至6月23日当周,美国原油库存增加11.8万桶,为连续两周下滑后,首次录得增加,市场预估为减少258.5万桶。美国汽油库存减少89.4万桶,市场预估为减少58.3万桶。虽然汽油库存正在减少,但美国汽油需求依然在持续下降,这在夏季出行高峰实属罕见。当前美国原油库存仍维持在近几年高位,汽油库存处中偏高水平。

三、全球原油市场仍处供应过剩状态

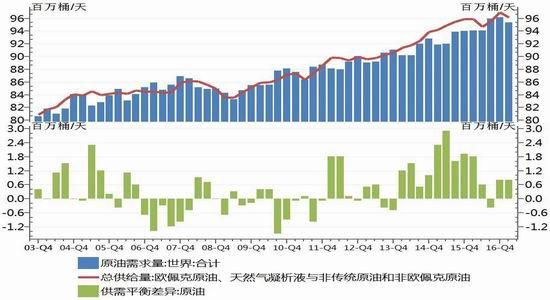

图2-5:全球原油供需状况

资料来源:Wind资讯、神华研究院

截至2017年3月份,全球原油需求量为9540万桶/天,而全球原油供应量为9620万桶/天,全球原油供应过剩80万桶/天;全球原油供应过剩格局延续至今已3年有余。在低油价的冲击下,产油国不得不放弃原先相互竞争的立场,从而走向“抱团取暖”策略。2017年5月25日,欧佩克再次召开减产会议,欧佩克与非欧佩克各国决定将此前的减产协议延长9个月,即延长至2018年3月。虽然此次会议延长了减产协议的期限,但油价在减产协议利好兑现后反而进入回落下探走势。从油价的走势结果来看,欧佩克和以俄罗斯为首的非欧佩克产油国所达成的减产协议,并不能有效扭转当前的供应过剩格局,而取得减产豁免权的欧佩克成员国利比亚和尼日利亚的产量恢复,及美国原油产量的持续上升,让市场对供应过剩的担忧重启。

欧佩克和非欧佩克产油国维持前期的减产幅度还不足以扭转原油市场供应过剩格局,除非进一步增加减产幅度;但游离在减产协议外的美国又将成为油价反弹的一大阻力。而在减产时限到期后,欧佩克和非欧佩克产油国又是否有决心继续减产存较大不确定性。所以全球原油市场要走出供应过剩的泥潭还有挺长的路要走,而油价要走出低位区间需减产幅度升级或美国也加入减产协议的利好支撑。综上所述,油价下半年大概率维持在低位区间35-55美元/桶宽幅震荡。

第三部分PTA供需面概况

一、国内产能大幅过剩,生产利润决定供应量

图3-1:国内PTA生产利润

资料来源:Wind资讯、神华研究院

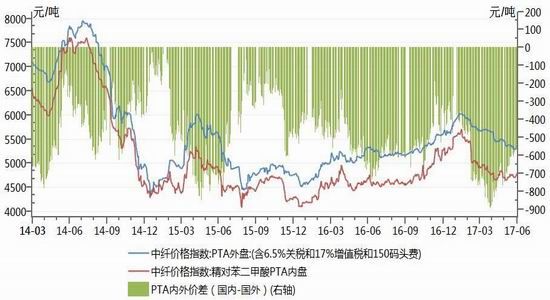

图3-2:PTA内外价差

资料来源:Wind资讯、神华研究院

因为国内PTA产能过剩幅度高达51.8%,PTA厂商多以薄利多销为主,所以PTA生产利润实时影响着厂商的生产积极性。当生产亏损较大时,厂商通过降低负荷率减少供应量,使得PTA价格回升,PTA生产利润得以修复。统计数据显示,PTA的生产利润多数时候在-300~300区间波动,可根据PTA生产的动态盈亏情况估计后续PTA供应的增减情况。截至6月30日,PTA生产亏损约50元/吨,厂商生产积极性受挫,PTA供应量减少,当前维持去库存状态。近几年PTA进口成本高于国内现货价,所以进口方面的影响几乎可以忽略不计。

图3-3:国内PTA库存

资料来源:Wind资讯、神华研究院

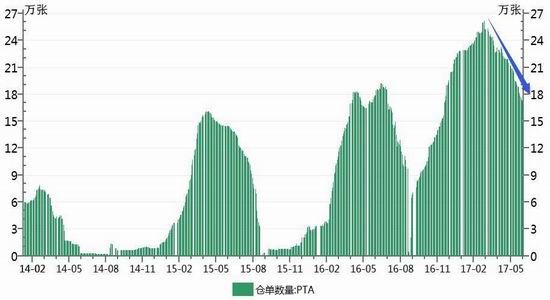

2017年初至6月底,国内PTA厂商库存维持在3天附近的中低水平。而受PTA动态供应偏紧影响,PTA注册仓单近两个月多呈逐渐下降趋势,注册仓单由4月初的高点25.26万张下降至17.25万张。

二、下游聚酯及终端纺织业分析

图3-4:国内聚酯产量(万吨/年)

资料来源:Wind资讯、神华研究院

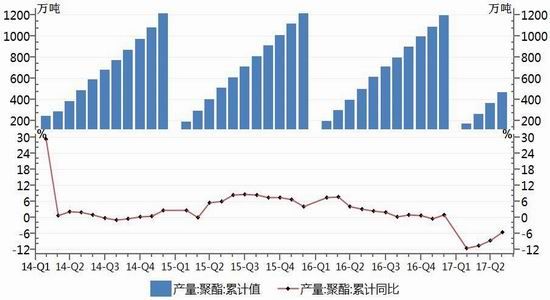

2017年1-5月,国内下游聚酯产量累计469.8万吨,同比下降5.6%。从近几年聚酯年产量来看,2012-2015年聚酯年产量基本上在1200万吨上下小幅波动,预计2017下半年聚酯产量变动不大、持稳为主。

图3-5:纺织品及服装月出口金额

资料来源:海关总署、神华研究院

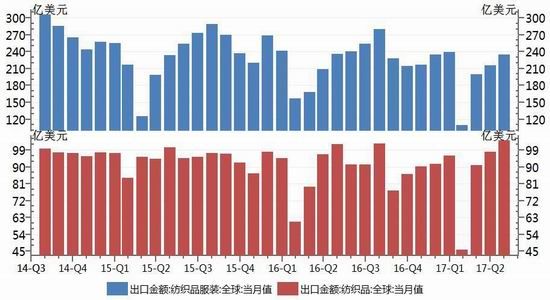

据中国海关总署统计数据显示,2016年1-5月:我国纺织品服装累计出口额为998.95亿美元,同比下降1.11%,其中纺织品累计出口额为434.91亿美元,同比增加0.05%。终端纺织服装出口金额同比小幅下降,总体需求维持偏弱状态。

第四部分聚烯烃供需面概况

一、国内PE、PP新增产能

表1 PE、PP新增产能计划投产表

数据来源:卓创资讯、神华研究院

2017年上半年,几套煤制烯烃新产能未如期投产,供应压力低于预期。其中对PP供应压力缓解更为明显,预计要到2018年之后,PP才会面临产能过剩问题。

图4-1:LLDPE各种工艺路线的生产利润

数据来源:卓创资讯、神华研究院

截至2017年6月30日,油制PE生产利润约2700元/吨,煤制PE利润约2350元/吨,华北甲醇制PE因原料甲醇价格较高,当前处小幅盈利状态;当前油制烯烃生产利润处近两年中低水平。油制PP生产利润约1800元/吨,煤制PP利润在1300元/吨左右,华北甲醇制PP处盈亏平衡点附近。当前油制PP生产利润处近两年中等水平。

图4-2:PP各种工艺路线的生产利润

数据来源:卓创资讯、神华研究院

二、PE、PP供应端分析

图4-3:国内PE/PP产量及同比

数据来源:wind资讯、神华研究院

2017年1-5月份LLDPE累计产量240.90万吨,同比减少0.29%。1-4月份PP累计产量620.9万吨,同比增长5.7%。因部分PP煤制烯烃新产能投产,PP国内产量同比增加明显。

图4-4:我国PE/PP进口量及对外依赖度

数据来源:wind资讯、神华研究院

图4-5:LLDPE内外价差

数据来源:wind资讯、神华研究院

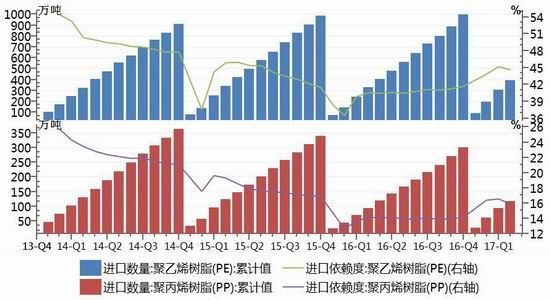

2017年1-4月份,我国PE累计进口391.6万吨,进口同比增加63.68万吨,PE对外依赖度由年初41.73%回升至44.65%;因年初国内LLDPE价格处较高水平,进口利润高达300元/吨,刺激贸易商加大进口量。但截至6月底,LLDPE进口成本高于国内现货价约500元/吨,进口处亏损状态,后续进口量趋向回落。2017年1-4月份,我国PP累计进口115.31万吨,进口同比增加22.2万吨,中国PP对外依存度由年初14.19%小幅回升至15.88%;国内PP价格下跌过后,其进口量也将趋向回落。

三、PE、PP需求端分析

1、国内塑料(9030, 45.00, 0.50%)制品及薄膜维持中低速增长

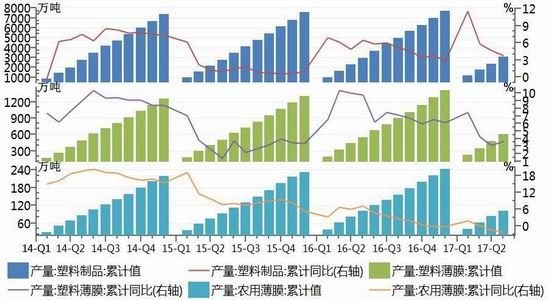

图4-6:中国塑料制品及薄膜、农用薄膜月产量

数据来源:wind资讯、神华研究院

2017年1-5月份,国内塑料制品产量累计3047万吨,同比增长3.8%;塑料薄膜产量累计603.75万吨,同比增长3.6%;农用薄膜产量累计100.79万吨,同比下降2.3%;下游塑料制品及塑料薄膜需求总体呈中低速增长态势。2、国内塑料人造革、泡沫塑料及日用塑料制品月产量

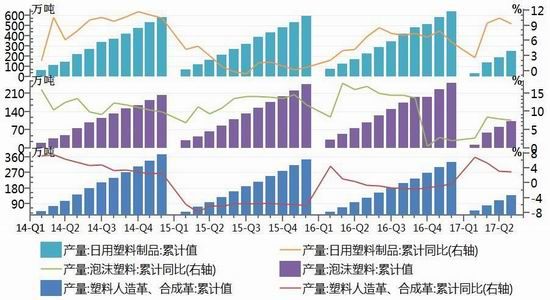

图4-7:日用塑料制品、泡沫塑料、塑料人造革月产量

数据来源:wind资讯、神华研究院

2017年1-5月份,国内塑料人造革累计产量138.2万吨,同比上升3%;泡沫塑料累计产量103.3万吨,同比增长7.7%;日用塑料制品累计产量247.7万吨,同比增长9.3%。日用塑料制品在2017年增幅较大,主要是受汽车需求上升带动。

第五部分2017下半年行情展望及策略

图5-1:PTA主力合约周K线走势图

资料来源:文华财经、神华研究院

成本方面,当前原油市场仍处供应小幅过剩阶段,油价承压在低位区间震荡徘徊。欧佩克和非欧佩克产油国维持前期的减产幅度还不足以扭转原油市场供应过剩格局,除非进一步增加减产幅度;但游离在减产协议外的美国又将成为油价反弹的一大阻力;预计2017年下半年油价很可能在35-55美元/桶区间震荡徘徊。PTA供需方面,由于国内产能大幅过剩,PTA供应量主要受生产利润的波动影响;而下游需求基本上维稳为主、增幅有限。而PTA的生产利润多数时候在-300~300元/吨区间波动,所以当生产利润高于250元/吨时,适合逢高减仓或止盈;而生产亏损超过250元/吨时,可逢低加仓做多。结合油价来看,当前油价处低位区间中低水平,下跌空间有限,同时PTA生产处小幅亏损状态。综上所述,成本端油价下跌空间有限,而PTA生产环节利润空间也压至低位,所以PTA在4700附近继续下跌空间极为有限,短期在4700-5100区间震荡徘徊,建议多头在区间下沿附近逢低加仓偏多参与;中长期来看,下半年油价多可能在35-55美元/桶区间震荡徘徊,对应的PTA成本线在4700-5300之间波动,所以PTA在5000之下以逢回调做多为主,5300以上则多单以逢高减仓为主;整体是逢回调做多,波段操作思路参与。

图5-2:LLDPE现货价与油价相对价格

资料来源:文华财经、神华研究院

成本方面,当前原油市场仍处供应小幅过剩阶段,欧佩克和非欧佩克产油国维持前期的减产幅度还不足以扭转原油市场供应过剩格局,预计2017年下半年油价很可能在35-55美元/桶区间震荡徘徊。从PE与油价的相对关系来看,油价低于35美元/桶时,LLDPE现货价持稳在8700元/吨一线,期货价虽曾下探至8000以下,但后续随交割日的临近,倒逼期价反弹贴近现货价;而油价在55美元/桶时,PE相对合理价位在9300-9800元/吨。PE供需方面,因煤制烯烃新产能投产有所延迟,同时国内PE供应缺口仍高达40%左右,所以供应方面总体压力不大;需求方面,下游需求维持中低速增长;PE供需面略偏利好。综合成本端油价及供需面来看,成本端油价区间震荡而供需面中性略偏多,所以下半年PE难以走出趋势性行情,多可能呈区间宽幅震荡走势,期价震荡区间参考8000-9800,建议期价在8700以下逢低偏多参与为主,反弹至9300以上多单逢高减仓或止盈;空头依附区间上沿逢高试空,空单在8700以下减仓或止盈;总体以波段思路参与。

PP走势与PE类似,因煤制烯烃新产能投产延迟,国内PP产能到2018年之后才会出现过剩状况,下半年总体供应压力低于预期;而下游需求增速有所上升,但幅度有限,供需面总体略偏多。结合油价来看,当油价在35-55美元/桶区间波动时,PP的成本区间在5200-7100元/吨;再结合PP的生产利润波动区间来看,PP生产利润多数时间在1000-2500元/吨,考虑到新产能虽有延迟但总体影响偏利空,加工利润趋向压缩,下半年波动幅度可能缩小至1000-2000元/吨。综上所述,PP下半年多可能呈区间宽幅震荡走势,震荡区间参考6700-9000,建议波段思维参与,在7500之下逢低偏多参与,反弹至8500以上减仓或止盈;空头在区间上沿附近逢高偏空参与,回调到7500之下减仓或止盈。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>