2024年一季度,宏观政策靠前发力,生产需求稳中有升,就业物价总体稳定,市场信心不断增强,高质量发展取得新成效,国民经济延续回升向好态势,开局良好。在此背景下,化纤行业生产较快增长,市场价格平稳波动,营收同比增长,利润好于2023年同期。但下游需求恢复受雨雪天气拖累,导致化纤库存逐步累积。此外,受贸易壁垒、地缘冲突等影响,化纤出口量同比有所减少。

一、行业运行基本情况

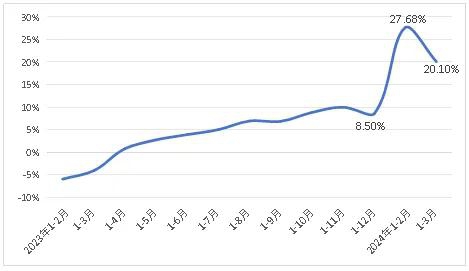

(一)开工高于同期,库存逐步累积

一季度,化纤行业总体开工负荷高于2023年同期。涤纶直纺长丝方面,1月平均开工负荷约88%,春节期间开工负荷小幅下降,2月平均开工负荷仍在80%以上,3月平均开工负荷提升至91%,一季度平均开工负荷约88%,较2023年同期提升21个百分点。涤纶直纺短纤方面,春节以来开工负荷不如2023年同期,一季度平均开工负荷约77%,与2023年同期基本持平。锦纶民用纤维方面,一季度平均开工负荷约83%,较2023年同期提升15个百分点。氨纶方面,开工负荷呈上升走势,一季度平均开工负荷约81%,较2023年同期提升2个百分点。据国家统计局数据,2024年1-3月化纤产量1854万吨,同比增长20.1%。如此高增速很大程度上是由于2023年同期基数较低,随着基数的提升,增速会逐渐回落,1-3月化纤产量增速已经较1-2月回落了7.58个百分点(图1)。

图1 2023年以来化纤产量同比增速变化

数据来源:国家统计局、中国化学纤维工业协会

一季度,化纤行业库存先降后升(图2)。春节前,行业库存延续2023年四季度的下降趋势;春节后,雨雪天气导致下游需求恢复偏慢,叠加行业开工负荷不断回升,化纤主要产品库存逐渐累积。3月下旬,随着下游刚需采购量回升,化纤库存压力有所缓和。截至4月12日,涤纶POY、涤纶短纤、锦纶、氨纶的平均库存分别约26天、14天、15天、44天。

图2 2023年以来化纤主要品种库存情况

数据来源:华瑞信息

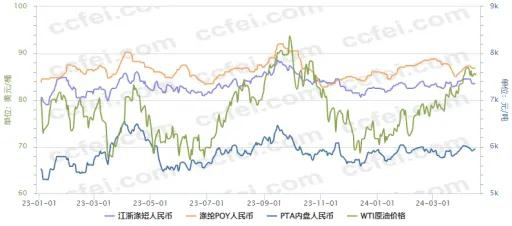

(二)化纤市场波动总体平稳

一季度,在OPEC+延续减产、地缘冲突等因素影响下,原油价格震荡走高,3月末已超80美元/桶,涨幅达18.17%。化纤产业链成本端支撑较强,但从供需关系来看偏宽松,化纤市场上涨动力不足,总体表现出较强抗跌性,波动相对平稳(图3)。

图3 2023年以来国际油价、PTA、涤纶POY、涤纶短纤价格走势

注:WTI期货(左轴,美元/桶),PTA、涤纶POY和涤短(右轴,元/吨)

资料来源:中纤网

具体来看,聚酯产业链中各产品波动较为平稳,涤纶产品价格涨幅好于PTA(表1),其中2月份,涤纶POY、FDY与PTA的价差明显加大,行业效益有所修复。锦纶产业链中各产品价格呈下跌趋势,其中原料CPL跌幅最为明显,利润向锦纶切片及纤维产品转移。氨纶产业链方面,原料PTMEG及氨纶产品价格均呈下跌趋势,行业效益不及2023年同期,但环比改善。粘胶纤维产业链方面,虽然旺季表现不及预期,但在前期订单的支撑下,短纤产品表现相对较好,价格涨幅相对明显。

表1 2024年以来化纤主要产品及原料价格变化

(三)化纤出口量同比有所减少

据中国海关数据统计,1-2月化纤主要产品合计出口量同比下降9.18%,较2023年全年增速下降24个百分点。分产品看,涤纶长丝、涤纶短纤、粘胶短纤出口同比下降明显,但腈纶、氨纶出口同比增长。其中,涤纶长丝出口下降较多,除春节因素外,还受到贸易壁垒、地缘冲突等影响,主要贸易伙伴中,对印度、土耳其出口量比重走弱较为明显。同期,化纤进口量同比增加33.5%,但数量仅占化纤产量的0.6%。

表2 2024年1-2月化纤主要产品进出口情况

(四)终端内销保持增长,外贸依然承压

一季度,纺织行业内销保持恢复性增长,国家统计局数据显示,1-3月全国限额以上单位服装鞋帽、针纺织品类商品零售额同比增长2.5%,增速较2023年同期下降6.5个百分点。网络零售渠道增长较好,1-3月全国网上穿类商品零售额同比增长12.1%,增速较2023年同期提升3.5个百分点。

海关总署快报显示,一季度全国纺织品服装出口659.1亿美元,同比增长2.0%,高于我国货物贸易整体出口增速0.5个百分点。其中,纺织品出口320.9亿美元,同比上升2.6%;服装出口338.2亿美元,同比增长1.4%。分月来看,1-2月,我国纺织行业对主要出口市场贸易实现稳定增长。其中,我国对东盟出口纺织品服装75.6美元,同比增长12.3%。特别是对柬埔寨、印度尼西亚和马来西亚出口额同比大幅上升42.4%、23.8%和14.7%。随着消费需求逐步释放,1-2月,我国对美国和欧盟出口的纺织品服装金额同比分别增长19.3%和14.1%。3月当月,我国纺织品服装对全球出口208.2亿美元,受2023年同期较高基数影响,同比下降17.2%。

(五)营收同比增长,利润好于同期

据国家统计局数据,1-2月化纤行业营业收入1622.07亿元,同比增加23.94%(表3);实现利润总额24.32亿元,由2023年同期的亏损转为盈利;主营业务利润率为1.5%;亏损企业亏损额为23.67亿元,同比减少44.18%;行业亏损面38.27%。

分产品看,涤纶POY 1月效益环比压缩,2月价格抬升,基本盈利,3月在库存压力下价格持续让利,出现阶段性亏损;直纺短纤加工差一季度持续低位,企业多数处于亏损状态;锦纶POY 1-2月价格抬升,保持微利运行,3月价格虽然下跌,但跌幅不及原料,边际利润走高;氨纶一季度价格持续下行,现金流基本靠近盈亏线;粘胶短纤持续亏损,但2月下旬亏损幅度相对较弱。

表3 2024年1-2月化纤及相关行业经济效益情况

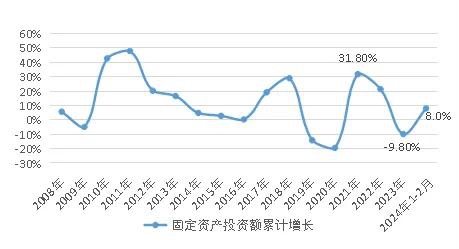

(六)低基数效应下投资增速回升

据国家统计局数据,1-2月化纤行业固定资产投资额同比增加8.0%,而2023年同期为-5.7%,低基数效应下投资增速回升。从新增产能来看,聚酯长丝产能增长明显回落,但聚酯瓶片仍处于扩产周期中。

图4 2008年以来化纤行业固定资产投资增速变化

数据来源:国家统计局

二、2024年行业运行走势预测

当前我国经济尚处在温和复苏初期,“稳增长”等政策落地将保持较强延续性。专家认为,未来中国经济景气度有望进一步回升。在增长内生动能方面,消费将继续发挥“压舱石”作用,服务消费潜力有望进一步释放;制造业PMI在连续5个月收缩后,3月份升至50.8%,重返扩张区间。产业转型升级趋势还在进一步加快,制造业投资增长动力依然较强。在国际环境方面,全球库存周期进入补库阶段,有利于外需动能增强,叠加上年基数偏低,出口回暖趋势仍将延续。

但从国际看,发达经济体本轮加息周期或已结束,但高利率的滞后影响还将持续显现。2024年还是全球选举大年,世界政治经济形势的不确定性可能增大。从国内看,经济大循环也存在堵点,消费者信心指数和民间投资增速仍处低位,需求不足与产能过剩的矛盾较为突出。

回到化纤行业,原料端:地缘局势成为影响原油价格走势的最大不确定因素,从而影响化纤市场运行。从化纤产业链的产能匹配来看,化纤主要原料,如PTA、CPL新增产能大于纤维的新增产能,因此原料成本相对宽松,将对行业利润修复有一定贡献。

供应端:随着2023年聚酯行业新产能的集中投产,2024年涤纶长丝整体投产速度将放缓,新增产能将更多转向聚酯瓶片及聚酯切片。而在产能高基数的情况下,企业应加强行业自律,推动行业平稳运行和健康发展。

需求端:内销市场活力持续,政策提振消费信心,国风国潮、“大健康”“可持续”等消费热点仍将拓展内需空间。外销方面,纺织品服装出口市场依然承压,化纤产品出口仍需培育竞争新优势。

展望全年,化纤行业运行总体应好于2023年,但仍将受原油市场波动、供需关系博弈等不确定性因素影响。仅从数据指标来看,由于2023年化纤恢复向好,预计2024年各项指标的增速大概率将呈前高后低走势。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>