2020年,受新冠肺炎疫情的严重影响,化纤行业运行面临的风险和考验加大,行业经济效益和运行质量同比明显回落。原油价格暴跌叠加市场需求低迷,化纤市场价格总体在低位运行;海外疫情形势严峻,我国进出口化纤产品数量均有明显减少;但随着国内疫情形势好转,全产业链加快推进复工复产,纺织终端需求逐步回暖,化纤行业经济运行也呈现回升态势,生产增速稳步回升,主要经济运行指标降幅持续收窄。但我们也要看到,行业企业生产经营压力尚未完全缓解,发展信心仍然不足,效益及投资尚未扭转负增长态势。

一、2020年化纤行业运行基本情况

(一)生产情况

2020年化纤产量6025.12万吨,同比增长3.40%(表1)。其中,涤纶、锦纶、维纶、氨纶实现正增长,分别同比增长3.89%、3.87%、11.06%、14.44%;黏胶纤维和腈纶呈现负增长,同比分别减少4.11%和5.12%。

表1 2020年中国化纤产量完成情况

注 涤纶短纤中包含部分再生涤纶短纤;涤纶长丝中包含部分加弹产品。

资料来源:中国化学纤维工业协会、国家统计局

分月来看,化纤产量同比增速呈回升态势(图1),尤其是下半年化纤企业生产状况持续向好,化纤产量同比增速在1~9月实现由负转正,并在全年实现同比正增长3.40%。

资料来源:国家统计局、中国化学纤维工业协会

图1 2020年化纤产量同比增速变化

(二)进出口情况

2020年化纤进口量为75.9万吨,同比减少17.30%。除氨纶进口量同比增长5.16%外,其他主要产品的进口量均同比下降(表2)。2020年化纤出口量为466.06万吨,同比下降7.92%。其中,涤纶长丝、黏胶短纤、氨纶及腈纶的出口量实现同比正增长。

表2 2020年化纤主要产品进出口情况

资料来源:据中国海关数据整理

(三)市场情况

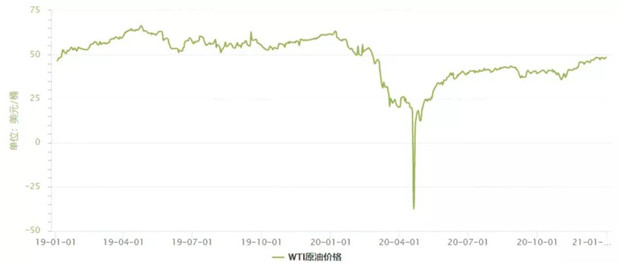

从原料端来看,2020年一季度,原油价格战叠加疫情导致的需求下滑,国际油价出现暴跌,4月份史无前例的跌成负数;之后开始向上震荡修复,三季度基本保持平稳,11月初开始逐渐上涨,OPEC+的减产政策及沙特额外减产,拜登政府实施大规模刺激计划,支持美国经济和需求改善等多重因素利好国际油价持续上涨。但从全年来看,2020年油价均价大大低于2019年(图2)。

资料来源:中纤网

图2 2019 ~2020年WTI油价走势图

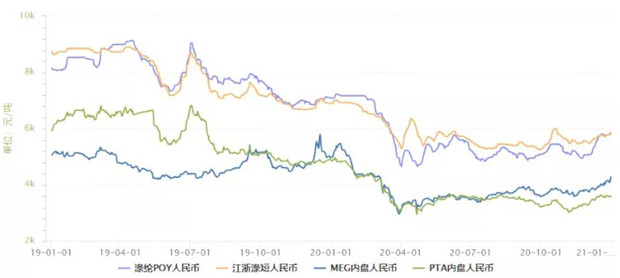

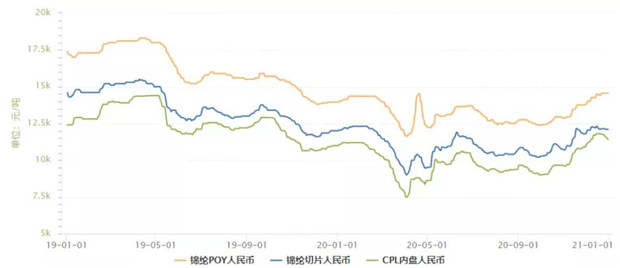

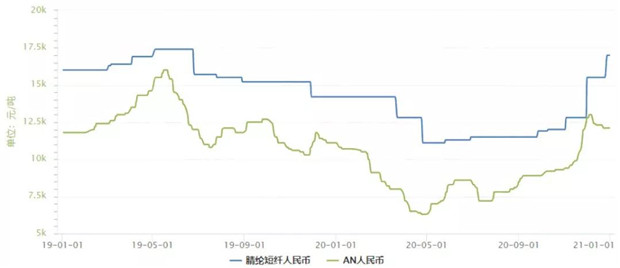

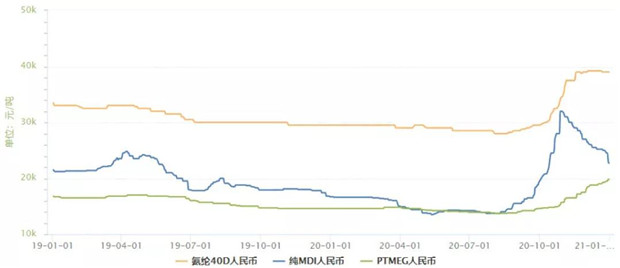

受原料价格下跌和需求不足的影响,全年来看,化纤市场总体价格重心明显低于2019年。一季度,随着原油价格暴跌,化纤产品失去成本支撑;之后随着原油价格的修复,化纤市场逐步企稳,但需求不足仍是行业面临的最大问题,三季度化纤市场表现基本平稳;自9月中旬开始,在国内经济回升、拉尼娜导致冷冬需求增加、双十一订单需求提前启动、印度等地订单大幅转移等下游利好下,化纤市场出现“金九银十”行情;之后经过短暂的回落调整,四季度末,在成本推涨、需求良好、库存低位等利好的基础上,加之化纤产品价格长期处于低位,企业效益较差甚至亏损,市场有强烈的反弹需求,因此化纤产品价格开始反弹回升(图3~图7)。

资料来源:中纤网

图3 2019~2020年涤纶及其原料价格走势图

资料来源:中纤网

图4 2019~2020年月锦纶及其原料价格走势图

资料来源:中纤网

图5 2019~2020年腈纶及其原料价格走势图

资料来源:中纤网

图6 2019~2020年氨纶及其原料价格走势图

资料来源:中纤网

图7 2019~2020年黏胶短纤及其原料价格走势图

(四)运行质效

2020年,化纤行业经济运行同比明显下降,国家统计局数据显示:1~12月,化纤行业营业收入7984.2亿元,同比下降10.41%;实现利润总额263.48亿元,同比减少15.06%。行业亏损面28.72%,亏损企业亏损额同比增加22.99%。但经济运行态势逐季改善,其中,利润总额同比降幅逐渐收窄,亏损企业亏损额增幅在下半年回落明显(图8)。从市场表现来看,防疫物资相关产品,如氨纶、涤纶短纤、瓶片等产品效益相对不错,甚至出现短期缺货的情况。此外,炼化一体化企业业绩亮眼,恒力石化、荣盛石化、恒逸石化等一批较早实现上下游一体化发展的企业,在应对本轮严峻市场形势的过程中,表现出了良好的竞争优势和抗风险能力,但这部分利润可能不统计在化纤行业中。

资料来源:国家统计局

图8 2020年化纤行业利润总额和亏损企业亏损额同比变化

2020年化纤行业运行压力较大,主要运行质量指标较2019年明显下滑,但呈逐步改善的态势。盈利能力有所下降,营业收入利润率为3.3%,同比降低0.18个百分点;发展能力受到影响,营业收入增长率同比下降14.41个百分点;营运能力不及2019年同期,应收账款周转率、产成品周转率、流动资产周转率及总资产周转率均同比下降;三费比例同比上升0.26个百分点。

(五)固定资产投资

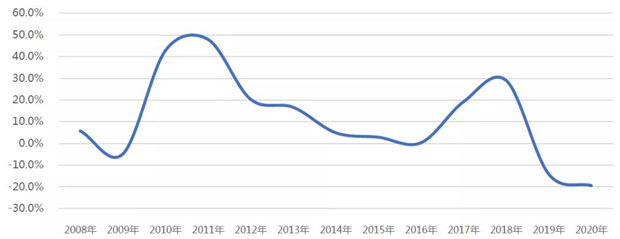

新冠肺炎疫情叠加行业景气度下滑,企业投资意愿下降,投资规模有所缩减,部分项目产能投放进度推迟。根据国家统计局数据,2020年化纤行业固定资产投资额同比减少19.4%(图9)。

资料来源:国家统计局

图9 2008~2020年化纤行业固定资产投资增速变化

二、2021年化纤行业运行展望

最困难的2020年已经过去,展望2021年,经济的逐步复苏将为化纤行业的持续恢复和稳健发展提供保障。

从需求端来看,我国及全球纺织行业生产将继续巩固恢复增长的态势,我国纺织服装出口会继续保持增长势头,国内消费市场也仍将持续回升,这将为化纤行业提供增长动力。

从原料端来看,随着世界经济的逐步复苏,预计2021年国际油价的价格中枢将明显高于2020年,化纤市场价格在成本端有一定支撑。但随着油价的持续升高,全球原油产量有增产的可能,也将会限制国际油价上行高度。此外,2021年我国聚酯原料PX和PTA、MEG仍处于高扩产周期,国内PX和MEG供应短缺的矛盾将有所缓解,PTA供应将保持宽松,这都会在一定程度上对冲油价走高带来的成本支撑,并且产业链利润将由原料端向后道转移。

从行业新增产能来看,2021年仍是化纤行业特别是聚酯涤纶产能集中投产期,产能矛盾会阶段性凸显,需求的增长能否有效消化产能的增长还有待观察。而且新增产能大多集中在化纤龙头企业,这也会造成龙头企业规模化成本优势进一步巩固,会一定程度上加剧对其他企业的挤出效应。

总体判断,2021年化纤行业将会继续处于复苏周期,但过程不会是一帆风顺的,市场波动性可能会增加。预计化纤产量、经济效益等运行指标将会明显好于2020年,但由于2020年上半年基数较低,下半年持续恢复,因此2021年行业各项指标增速将会呈现出明显的前高后低走势。出口方面,由于疫情全球大流行的风险正在降低,纺织服装市场需求回升,国际物流正在较快恢复,预计化纤出口量将会回归到增长态势。

从长远来看,疫情将会加速我国化纤行业的结构调整,进一步推动行业供给侧结构性改革,也促使企业思考未来应如何布局和发展。后疫情时代,“创新、安全、环保”将会成为行业的关注重点。加强自主创新,融合新材料、新技术以及内需消费升级的趋势,不断提升产品品质和科技附加值,发掘新需求,同时提高智能制造水平,通过实施智能制造,整合产业链数据资源,实现“万物互联”;同时,产业安全也不容忽视,化学纤维原料高度依赖石油资源、再生纤维素纤维原料高度依赖进口,这些都存在产业安全隐患;在环保领域,我国提出“在2030年前碳排放达到峰值,努力争取2060年前实现碳中和”的目标,将会进一步推动和加快化纤行业的绿色转型与升级步伐。

2、第一纺织网转载的所有的文章、图片、音频、视频文件等资料的版权归版权所有人所有,本网站采用的非本站原创文章及图片等内容无法一一和版权者联系,如果本网站所选内容的文章作者及编辑认为其作品不宜上网供大家浏览,或不应无偿使用(涉及费用问题,需要删除“不宜上网供大家浏览,或不应无偿使用”)请及时用电子邮件:martin@setways.com通知我们,我们会在第一时间删除,避免给双方造成不必要的经济损失。

现在位置 >>

现在位置 >>